چهارشنبه, ۵ اردیبهشت, ۱۴۰۳ / 24 April, 2024

مجله ویستا

موفقتر از عملکرد کل اقتصاد ایران

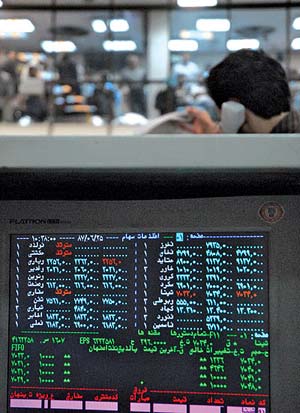

عملکرد بازار سرمایه در ارتباط مستقیم و هدفمند با دیگر بخشهای اقتصادی مفهوم مییابد و نمیتوان به عنوان جزئی جدا و منفک از دیگر بخشها به آن نگریست. در واقع توسعه اقتصادی و توسعه بازار سرمایه لازم و ملزوم یکدیگرند. از همینرو، بررسی عملکرد بورس تهران در طی برنامه سوم مسلتزم آن است که در آغاز، شمای اقتصاد ایران را در اولین سال برنامه به عنوان شاخصهای پایه مدنظر قرار دهیم.

بورس تهران و آغاز برنامه سوم توسعه

بورس تهران در حالی برنامه سوم توسعه را آغاز کرد که بهبود شرایط اقتصادی سبب شده بود تا کشور تورم ۲۰/۴ درصدی سال ۱۳۷۸ را پشت سر نهد و حتی نرخ تورم به پائینترین سطح خود در دهه ۷۰ (۶.۱۲ درصد) کاهش یابد. با این حال، رشد نقدینگی در ابتدای دوره برنامه سوم (۱۳۷۹) بهطور فزایندهای افزایش یافته و از ۱/۲۰ درصد در سال ۱۳۷۸ به ۳/۲۹ درصد در سال ۱۳۷۹ بالغ گردید.رشد تولید ناخالص داخلی (به قیمتهای ثابت سال ۱۳۷۶) نیز از ۱/۶ درصد در سال ۱۳۷۸ به ۵ درصد در ابتدای سال برنامه سوم رسید. که حتی از پیشبینی سال اول برنامه یعنی ۴/۷ درصد فراتر بود. رشد ارزش افزوده در تمام بخشهای اقتصادی نیز نسبت به سال ۱۳۷۸ افزایش یافت. با این حال نرخهای سود بانکی در ابتدای دوره در سطح سالهای قبل باقی ماند و تغییری نیافت. همچنین نرخ بیکاری که در سال ۱۳۷۸ معادل ۱۵/۸ درصد بود در سال ۱۳۷۹ به ۱۶/۱ درصد افزایش یافت.درابتدای دوره برنامه سوم جمعیت فعال اقتصادی با رشدی معادل ۳ درصد نسبت به سال ۱۳۷۸ به ۱۸/۶ میلیون نفر رسید. اما همانطور که ذکر شد، رشد اقتصادی مطلوب در ابتدای دوره برنامه سوم بهنوبه خود میتوانست تحقق اهداف برنامه در دستیابی به کاهش تورم و افزایش اشتغال را تسهیل نماید چندان که با وجود رشد ۱/۷ درصدی جمعیت در سال ۱۳۷۹ درآمد سرانه کشور به ۹.۶۷۲۲ هزار ریال رسید که نسبت به سال ۱۳۷۸ حدود ۲۹/۸ درصد بیشتر بود.

از اقدامات مثبت دیگر، که در ابتدای دوره برنامه ۵ ساله سوم توسعه صورت گرفت، ایجاد ”حساب ذخیره ارزی“ بود. تحولات مثبت بازار نفت، افزایش درآمدهای ارزی را در پی داشت، از همینرو در مهر ماه سال ۱۳۷۹ مجلس لایحه اصلاحیه ماده ۶۰ قانون برنامه سوم را به تصویب رساند و به موجب آن دولت ملکف شد حسابی تحت عنوان ”حساب ذخیره ارزی حاصل از صادرات نفت خام“ از محل مازاد درآمدهای ارزی حاصل از صادرات نفت خام نسبت به ارقام پیشبینی شده ایجاد کند. هدف اصلی از فروش نفت خام به دیگر انواع ذخایر و سرمایهگذاریها نبود. بهبود وضع مالی دولت و مازادتر از پرداختها به همراه ایجاد ”حساب ذخیره ارزی“، در ابتدای دوره برنامه سوم، باعث ثبات در قیمتها و نرخ ارز شد. این امر انتظارات تورمی را کاهش داده، سبب شد تا در سالهای اجرای برنامه سوم توسعه، بستر مناسبی برای حمایت از بخشهای صنعت و معدن کشور فراهم شود؛ در واقع حمایت از بخشهائی به بنای اصلی تمام شرکتهای فعال در بورس تهران را تشکیل میدهند.اعمال حمایت و سرمایهگذاری در بخش صنایع و معادن، سبب رشد ارزش افزوده در این بخشها، افزایش انتظارات از بازار رشد واقعی شاخصهای بورس میشود.فعالیت بازار بورس در سال ۱۳۷۹ در مقایسه با سال قبل، از رشد قابل توجهی برخوردار بود. افزایش فعالیتهای بخش صنعت دلیل عمده رشد مزبور بود. تمام شاخصهای مورد بررسی از شرایط و اوضاع بسیار مطلوب اقتصادی اجتماعی، در سال شروع برنامه سوم توسعه حکایت دارند. به این ترتیب بسترهای لازم برای رشد واقعی بورس تهران نیز مهیا گردید.آمارها حکایت از آن دارد که در ابتدای دوره ۵ ساله سوم توسعه (۱۳۷۹)، نسبت ارزش ریالی سهام معامله شده به نقدینگی و تولید ناخالص داخلی به ترتیب برابر ۳/۶۸ و ۱/۸۳ درصد بود. همچنین عمق بازار سرمایه در کشور (نسبت ارزش کل بازار به تولید ناخالص داخلی) برابر ۱۲/۵ درصد و وسعت بازار بورس اوراق بهادار تهران برابر ۱/۸۴ درصد بود (از نسبت تعداد خریداران در هر سال به جمعیت فعال کشور به عنوان شاخص وسعت بازار بورس اوراق بهادار استفاده شده است. البته بهتر است از نسبت تعداد سهامداران در هر سال به جمعیت کل کشور نیز برای تدقیق این شاخص استفاده کرد). این ارقام نشاندهنده کوچک بودن اندازه بورس اوراق بهادار ایران در مقایسه با بورسهای مهم جهان و حتی برخی کشورهای در حال توسعه و کشورهای همسایه است. با وجود سهم اندک بازار سرمایه در اقتصاد کشور، در صورت ایجاد فضای مناسب برای فعالیت این بازار میتواند به عنوان یکی از ارکان توسعه و ابزاری مهم برای دستیابی به اهداف بلندمدت اقتصادی کشور نقش ایفا کند.

شاخص P/E کل بورس نیز در ابتدای دوره برنامه ۵ ساله سوم توسعه برابر ۴/۵ بود. گرچه در محاسبه شاخص P/E کل بورس از میانگین وزنی P/E تکتک شرکتها استفاده میشود، ولی تفسیر شاخص P/E کل بورس اندکی با تفسیر این شاخص برای تکتک شرکتهای موجود در بورس تفاوت دارد. در بررسی شاخص P/E در یک شرکت، بیشتر متغیرهای داخلی شرکت (از جمله سود و انتظارات از عملکرد آینده آن شرکت) اهمیت مییابند و در نهایت این شاخص با شاخص همانند در شرکتهای رقیب و یا صنعت موردنظر مقایسه میشود. اما به هنگام بررسی P/E کل بورس، بیشتر باید به شاخصهای کلان اقتصادی کشور مانند نرخ تورم، نرخ بهره، رشد اقتصادی، میانگین نرخ بازده سرمایهگذاری در کشور، چشمانداز اقتصاد کلان کشور و ... توجه کرد.در مقایسه با نرخ سود علیالحساب سپردههای سرمایهگذاران یک ساله بانکها یعنی ۱۴ درصد، که بدون ریسک و مقدار واقعی آن با تعدیل نرخ تورم برابر ۱/۴ درصد است، میانگین بازده انتظاری سرمایهگذاری در بورس اوراق بهادار تهران در ابدای سال برنامه، با توجه به شاخص P/E برابر ۲۲/۲ درصد و تقریباً منطقی بود. بازده بورس اوراق بهادار تهران در سال ۱۳۷۹ برابر ۳۴/۹ درصد و مقدار واقعی آن با تعدیل نرخ تورم برابر ۲۲/۳ درصد بود که با توجه به شاخصهای کلان اقتصادی کشور در حد مطلوب قرار داشت.بورس تهران و آخرین سال برنامه سوم

همانطور که ذکر شد، هر چند اقتصاد کشور با شرایط بسیار مناسبی در اولین سال برنامه سوم مواجه بود بهطوری که رشد اقتصادی واقعی در سال اول، حتی بیشتر از مقدار پیشبینی شده بود و در سالهای ۱۳۸۱ و ۱۳۸۲ نیز رشد تقریباً مناسبی را پشت سر گذاشت، اما این روند چندان دوام نداشت و در نهایت در آخرین سال برنامه، رشد اقتصادی کشور به ۴/۸ کاهش یافت. همگام با افزایش رشد نقدینگی در طول برنامه سوم، بر نرخ تورم نیز افزوده گشت، اما میان نرخ تورم و رشد ناخالص داخلی با رشد نقدینگی شکاف بهوجود آمد. این امر یکی از عوامل مهم در افزایش میانگین قیمت یک سهم در بازار در طول برنامه گردید.

روند نرخهای سود بانکی نیز حکایت از کاهش نرخ سود تسهیلات مورد انتظار در طول برنامه سوم دارند؛ بهطوری که این نرخ حتی در برخی از بخشها تا ۴ درصد نیز کاهش یافت. وجود نقدینگی سرگردان، کاهش نرخ بهره به همراه انتظارات شکل گرفته در اثر رشد اقتصادی مطلوب در اکثر سالهای برنامه سوم از بعد عوامل بیرونی و سیاستهای کوتاهمدت اجراء شده در سازمان بورس اوراق بهادار بهخصوص در اوایل سال ۱۳۸۲، سبب افزایش شاخص P/E در بورس تهران گردید. رشد این شاخص بیشتر از اینکه نتیجه انتظارات مثبت سهامداران باشد حاصل برآیند سیاستهای داخلی بورس در آن سالها و رکود بازارهای دیگر برای سرمایهگذاری به همراه وجود پولهای سرگردان در دست افراد بود. چندانکه حتی شاخص P/E کل بازار بورس به بالاتر از ۱۱ در اواسط سال ۸۲ رسید.با این حال شاید بتوان ادعا کرد که عملکرد بورس اوراق بهادار تهران در طول سالهای برنامه سوم توسعه، حتی موفقتر از عملکرد کل اقتصاد ایران بوده است. ارزش معاملات و تعداد خریداران در پایان سال برنامه سوم نسبت به اولین سال برنامه به ترتیب از رشدی برابر ۱۰۳۵ و ۳۸۵ درصد برخوردار بودند و همانطور که طبق جدول مشخص است عمده این فعالیتها به سالهای پایانی برنامه سوم است. تعداد شرکتهای پذیرفته در بورس در طول دوره برنامه سوم توسعه برابر ۱۲۷ شرکت بود چندان که رشد تعداد شرکتها در طول سالهای برنامه به ۴۳ درصد رسید. ارزش جاری بازار سهام نیز با رشد برابر ۷۸۶ درصد در طول برنامه سوم به حدود ۴۵ میلیارد دلار در پایان سال ۱۳۸۳ بالغ گردید.در سالهای ۱۳۸۱ و ۱۳۸۲ بورس اوراق بهادار تهران پس از رکود نسبی آن در سالهای قبل، از رونق قابل ملاحظهای برخوردار بود. در سال ۱۳۸۱، شاخص قیمت و بازده نقدی سهام، که بیانگر متوسط بازدهی سرمایهگذاری در بورس است، با رشدی بیسابقه نسبت به سال قبل بیش از ۵۱ افزایش یافت و در سال ۱۳۸۲ نیز بیش از ۱۳۸ درصد رشد یافت. بهطور کلی در طول برنامه سوم شاخص قیمت و بازده نقدی بورس بیش از ۸۴۰ درصد رشد داشت.همانگونه که ارقام جدول نشان میدهد، نسبت ارزش ریالی سهام مورد معامله به نقدینگی و همچنین نسبت ارزش ریالی سهام مورد معامله به تولید ناخالص داخلی که در سال اول برنامه به ترتیب برابر ۳/۶۸ و ۱/۸۳ درصد بودند با رشدی برابر ۳۱۲ و ۳۳۲ درصد در پایان دوره برنامه سوم برابر ۱۵/۱۹ و ۷/۹۲ درصد گردیدند. این روند حکایت از جذب نقدینگی مطلوب توسط بازار در طول سالهای برنامه سوم دارد.عمق بازار بورس در طول برنامه سوم نیز از روند بسیار خوبی برخوردار بود، بهطوری که ارزش آن در طول برنامه سوم حدود ۳ برابر افزایش یافت. این امر از جهت گسترس اندازه بورس اوراق بهادار و توسعه بازار سرمایه کشور فوقالعاده اهمیت دارد. در طول دوره برنامه سوم توسعه نسبت فعالیت بورس افزایش قابل ملاحظهای یافت. نسبت مذکور از ۱۷/۲۷ درصد در سال اول برنامه به ۲۹/۸۸ درصد در پایان سال برنامه بالغ گردید. بررسی نسبت فعالیت در ۵ سال برنامه سوم نشان میدهد که به جز سال ۱۳۸۰ در بقیه سالها این نسبت روند افزایشی داشته است و بیانگر موفقیت بورس در جذب نقدینگی، افزایش تمایل پسانداز کنندگان به بورس اوراق بهادار و افزایش جایگاه سهام در ترکیب دارائیهای اشخاص در این دوره است.شاخص وسعت بازار نیز از رشد بسیار مطلوبی طی دوره برنامه سوم برخوردار بود که بیانگر افزایش فرهنگ سهامداری در بین افراد جامعه و موفقیت بورس در جذب سهامداران جدید است.برای تقویت بازار بورس اوراق بهادار در ماده ۹۴ و ۹۵ قانون برنامه سوم توسعه، به راهاندازی شبکه رایانهای بازار سرمایه ایران جهت انجام داد و ستد الکترونیکی اوراق بهادار در سطح ملی و بینالمللی، راهاندازی بورسهای منطقهای در سطح کشور، قابل معامله نمودن سایر ابزارهای مالی در بورس اوراق بهادار، ایجاد بورس کالا با همکاری دستگاههای ذیربط و... اشاره شده است. در سال ۱۳۸۱، سازمان بورس اوراق بهادار تهران به منظور برآوردن الزامها و نیازهای تداوم و رونق بورس، فراهم آوردن کارکردهای متعارف بازار دست دوم بازار اوراق بهادار و بسترسازی برای شکلگیری منطقی بازار فراگیری اوراق بهادار در کشور، برنامههائی محوری را با توجه به اهداف برنامه سوم تنظیم کرد. در بررسی برنامههای انجام شده در این زمینه از جمله میتوان به موردهای زیر اشاره کرد:

پوشش خدمات اطلاعرسانی از طریق راهاندازی سایتهای اطلاعرسانی بورس؛

راهاندازی بورس کالا از جمله بورس کشاوری و فلزات؛

برداشتن گامهای نخست برای تأسیس بورس نفت که هنوز به نتیجه نرسیده است؛

راهاندازی بورسهای منطقهای در کشور، بهطوری که تا پایان دوره برنامه سوم توسعه ۱۳ بورس منطقهای در کشور راهاندازی شد. این حرکت، گامی مؤثر در اجرای آسانتر سیاست تمرکززدائی بازار سرمایه، گسترش فرهنگ بازار سرمایه در جامعه، مشارکت طیف گسترده مردم در فعالیتهای مولد و کاهش وابستگی بنگاههای اقتصادی به شبکه بانکی به حساب میآید.

جمعبندی

براین اساس تمام شاخصهای بررسی شده از شرایط و اوضاع بسیار مطلوب اقتصادی اجتماعی، در سال شروع برنامه سوم توسعه حکایت میکنند.، که از جمله دستاوردهای آن میتوان به شکلگیری بسترهای لازم برای رشد و توسعه کشور و همچنین رشد واقعی بورس تهران اشاره کرد. با این وجود، اقتصاد ایران میتوانست عملکردی بهتر از این در پایان برنامه سوم داشته باشد. در واقع شاید بتوان ادعا کرد که تقابل نیروهای سیاسی در عرصه ملی و ایجاد موانع، تحریمها و کارشکنیهای کشورهای قدرتمند در سطح بینالمللی، مانع از رسیدن به عملکردی مطلوبتر در پایان برنامه سوم شد. این تجربه میتواند به دولت جدید برای دستیابی به عملکردی بهتر در پایان برنامه چهارم توسعه یاری برساند.

علی نقی رفیعی امام

بورس تهران و آغاز برنامه سوم توسعه

بورس تهران در حالی برنامه سوم توسعه را آغاز کرد که بهبود شرایط اقتصادی سبب شده بود تا کشور تورم ۲۰/۴ درصدی سال ۱۳۷۸ را پشت سر نهد و حتی نرخ تورم به پائینترین سطح خود در دهه ۷۰ (۶.۱۲ درصد) کاهش یابد. با این حال، رشد نقدینگی در ابتدای دوره برنامه سوم (۱۳۷۹) بهطور فزایندهای افزایش یافته و از ۱/۲۰ درصد در سال ۱۳۷۸ به ۳/۲۹ درصد در سال ۱۳۷۹ بالغ گردید.رشد تولید ناخالص داخلی (به قیمتهای ثابت سال ۱۳۷۶) نیز از ۱/۶ درصد در سال ۱۳۷۸ به ۵ درصد در ابتدای سال برنامه سوم رسید. که حتی از پیشبینی سال اول برنامه یعنی ۴/۷ درصد فراتر بود. رشد ارزش افزوده در تمام بخشهای اقتصادی نیز نسبت به سال ۱۳۷۸ افزایش یافت. با این حال نرخهای سود بانکی در ابتدای دوره در سطح سالهای قبل باقی ماند و تغییری نیافت. همچنین نرخ بیکاری که در سال ۱۳۷۸ معادل ۱۵/۸ درصد بود در سال ۱۳۷۹ به ۱۶/۱ درصد افزایش یافت.درابتدای دوره برنامه سوم جمعیت فعال اقتصادی با رشدی معادل ۳ درصد نسبت به سال ۱۳۷۸ به ۱۸/۶ میلیون نفر رسید. اما همانطور که ذکر شد، رشد اقتصادی مطلوب در ابتدای دوره برنامه سوم بهنوبه خود میتوانست تحقق اهداف برنامه در دستیابی به کاهش تورم و افزایش اشتغال را تسهیل نماید چندان که با وجود رشد ۱/۷ درصدی جمعیت در سال ۱۳۷۹ درآمد سرانه کشور به ۹.۶۷۲۲ هزار ریال رسید که نسبت به سال ۱۳۷۸ حدود ۲۹/۸ درصد بیشتر بود.

از اقدامات مثبت دیگر، که در ابتدای دوره برنامه ۵ ساله سوم توسعه صورت گرفت، ایجاد ”حساب ذخیره ارزی“ بود. تحولات مثبت بازار نفت، افزایش درآمدهای ارزی را در پی داشت، از همینرو در مهر ماه سال ۱۳۷۹ مجلس لایحه اصلاحیه ماده ۶۰ قانون برنامه سوم را به تصویب رساند و به موجب آن دولت ملکف شد حسابی تحت عنوان ”حساب ذخیره ارزی حاصل از صادرات نفت خام“ از محل مازاد درآمدهای ارزی حاصل از صادرات نفت خام نسبت به ارقام پیشبینی شده ایجاد کند. هدف اصلی از فروش نفت خام به دیگر انواع ذخایر و سرمایهگذاریها نبود. بهبود وضع مالی دولت و مازادتر از پرداختها به همراه ایجاد ”حساب ذخیره ارزی“، در ابتدای دوره برنامه سوم، باعث ثبات در قیمتها و نرخ ارز شد. این امر انتظارات تورمی را کاهش داده، سبب شد تا در سالهای اجرای برنامه سوم توسعه، بستر مناسبی برای حمایت از بخشهای صنعت و معدن کشور فراهم شود؛ در واقع حمایت از بخشهائی به بنای اصلی تمام شرکتهای فعال در بورس تهران را تشکیل میدهند.اعمال حمایت و سرمایهگذاری در بخش صنایع و معادن، سبب رشد ارزش افزوده در این بخشها، افزایش انتظارات از بازار رشد واقعی شاخصهای بورس میشود.فعالیت بازار بورس در سال ۱۳۷۹ در مقایسه با سال قبل، از رشد قابل توجهی برخوردار بود. افزایش فعالیتهای بخش صنعت دلیل عمده رشد مزبور بود. تمام شاخصهای مورد بررسی از شرایط و اوضاع بسیار مطلوب اقتصادی اجتماعی، در سال شروع برنامه سوم توسعه حکایت دارند. به این ترتیب بسترهای لازم برای رشد واقعی بورس تهران نیز مهیا گردید.آمارها حکایت از آن دارد که در ابتدای دوره ۵ ساله سوم توسعه (۱۳۷۹)، نسبت ارزش ریالی سهام معامله شده به نقدینگی و تولید ناخالص داخلی به ترتیب برابر ۳/۶۸ و ۱/۸۳ درصد بود. همچنین عمق بازار سرمایه در کشور (نسبت ارزش کل بازار به تولید ناخالص داخلی) برابر ۱۲/۵ درصد و وسعت بازار بورس اوراق بهادار تهران برابر ۱/۸۴ درصد بود (از نسبت تعداد خریداران در هر سال به جمعیت فعال کشور به عنوان شاخص وسعت بازار بورس اوراق بهادار استفاده شده است. البته بهتر است از نسبت تعداد سهامداران در هر سال به جمعیت کل کشور نیز برای تدقیق این شاخص استفاده کرد). این ارقام نشاندهنده کوچک بودن اندازه بورس اوراق بهادار ایران در مقایسه با بورسهای مهم جهان و حتی برخی کشورهای در حال توسعه و کشورهای همسایه است. با وجود سهم اندک بازار سرمایه در اقتصاد کشور، در صورت ایجاد فضای مناسب برای فعالیت این بازار میتواند به عنوان یکی از ارکان توسعه و ابزاری مهم برای دستیابی به اهداف بلندمدت اقتصادی کشور نقش ایفا کند.

شاخص P/E کل بورس نیز در ابتدای دوره برنامه ۵ ساله سوم توسعه برابر ۴/۵ بود. گرچه در محاسبه شاخص P/E کل بورس از میانگین وزنی P/E تکتک شرکتها استفاده میشود، ولی تفسیر شاخص P/E کل بورس اندکی با تفسیر این شاخص برای تکتک شرکتهای موجود در بورس تفاوت دارد. در بررسی شاخص P/E در یک شرکت، بیشتر متغیرهای داخلی شرکت (از جمله سود و انتظارات از عملکرد آینده آن شرکت) اهمیت مییابند و در نهایت این شاخص با شاخص همانند در شرکتهای رقیب و یا صنعت موردنظر مقایسه میشود. اما به هنگام بررسی P/E کل بورس، بیشتر باید به شاخصهای کلان اقتصادی کشور مانند نرخ تورم، نرخ بهره، رشد اقتصادی، میانگین نرخ بازده سرمایهگذاری در کشور، چشمانداز اقتصاد کلان کشور و ... توجه کرد.در مقایسه با نرخ سود علیالحساب سپردههای سرمایهگذاران یک ساله بانکها یعنی ۱۴ درصد، که بدون ریسک و مقدار واقعی آن با تعدیل نرخ تورم برابر ۱/۴ درصد است، میانگین بازده انتظاری سرمایهگذاری در بورس اوراق بهادار تهران در ابدای سال برنامه، با توجه به شاخص P/E برابر ۲۲/۲ درصد و تقریباً منطقی بود. بازده بورس اوراق بهادار تهران در سال ۱۳۷۹ برابر ۳۴/۹ درصد و مقدار واقعی آن با تعدیل نرخ تورم برابر ۲۲/۳ درصد بود که با توجه به شاخصهای کلان اقتصادی کشور در حد مطلوب قرار داشت.بورس تهران و آخرین سال برنامه سوم

همانطور که ذکر شد، هر چند اقتصاد کشور با شرایط بسیار مناسبی در اولین سال برنامه سوم مواجه بود بهطوری که رشد اقتصادی واقعی در سال اول، حتی بیشتر از مقدار پیشبینی شده بود و در سالهای ۱۳۸۱ و ۱۳۸۲ نیز رشد تقریباً مناسبی را پشت سر گذاشت، اما این روند چندان دوام نداشت و در نهایت در آخرین سال برنامه، رشد اقتصادی کشور به ۴/۸ کاهش یافت. همگام با افزایش رشد نقدینگی در طول برنامه سوم، بر نرخ تورم نیز افزوده گشت، اما میان نرخ تورم و رشد ناخالص داخلی با رشد نقدینگی شکاف بهوجود آمد. این امر یکی از عوامل مهم در افزایش میانگین قیمت یک سهم در بازار در طول برنامه گردید.

روند نرخهای سود بانکی نیز حکایت از کاهش نرخ سود تسهیلات مورد انتظار در طول برنامه سوم دارند؛ بهطوری که این نرخ حتی در برخی از بخشها تا ۴ درصد نیز کاهش یافت. وجود نقدینگی سرگردان، کاهش نرخ بهره به همراه انتظارات شکل گرفته در اثر رشد اقتصادی مطلوب در اکثر سالهای برنامه سوم از بعد عوامل بیرونی و سیاستهای کوتاهمدت اجراء شده در سازمان بورس اوراق بهادار بهخصوص در اوایل سال ۱۳۸۲، سبب افزایش شاخص P/E در بورس تهران گردید. رشد این شاخص بیشتر از اینکه نتیجه انتظارات مثبت سهامداران باشد حاصل برآیند سیاستهای داخلی بورس در آن سالها و رکود بازارهای دیگر برای سرمایهگذاری به همراه وجود پولهای سرگردان در دست افراد بود. چندانکه حتی شاخص P/E کل بازار بورس به بالاتر از ۱۱ در اواسط سال ۸۲ رسید.با این حال شاید بتوان ادعا کرد که عملکرد بورس اوراق بهادار تهران در طول سالهای برنامه سوم توسعه، حتی موفقتر از عملکرد کل اقتصاد ایران بوده است. ارزش معاملات و تعداد خریداران در پایان سال برنامه سوم نسبت به اولین سال برنامه به ترتیب از رشدی برابر ۱۰۳۵ و ۳۸۵ درصد برخوردار بودند و همانطور که طبق جدول مشخص است عمده این فعالیتها به سالهای پایانی برنامه سوم است. تعداد شرکتهای پذیرفته در بورس در طول دوره برنامه سوم توسعه برابر ۱۲۷ شرکت بود چندان که رشد تعداد شرکتها در طول سالهای برنامه به ۴۳ درصد رسید. ارزش جاری بازار سهام نیز با رشد برابر ۷۸۶ درصد در طول برنامه سوم به حدود ۴۵ میلیارد دلار در پایان سال ۱۳۸۳ بالغ گردید.در سالهای ۱۳۸۱ و ۱۳۸۲ بورس اوراق بهادار تهران پس از رکود نسبی آن در سالهای قبل، از رونق قابل ملاحظهای برخوردار بود. در سال ۱۳۸۱، شاخص قیمت و بازده نقدی سهام، که بیانگر متوسط بازدهی سرمایهگذاری در بورس است، با رشدی بیسابقه نسبت به سال قبل بیش از ۵۱ افزایش یافت و در سال ۱۳۸۲ نیز بیش از ۱۳۸ درصد رشد یافت. بهطور کلی در طول برنامه سوم شاخص قیمت و بازده نقدی بورس بیش از ۸۴۰ درصد رشد داشت.همانگونه که ارقام جدول نشان میدهد، نسبت ارزش ریالی سهام مورد معامله به نقدینگی و همچنین نسبت ارزش ریالی سهام مورد معامله به تولید ناخالص داخلی که در سال اول برنامه به ترتیب برابر ۳/۶۸ و ۱/۸۳ درصد بودند با رشدی برابر ۳۱۲ و ۳۳۲ درصد در پایان دوره برنامه سوم برابر ۱۵/۱۹ و ۷/۹۲ درصد گردیدند. این روند حکایت از جذب نقدینگی مطلوب توسط بازار در طول سالهای برنامه سوم دارد.عمق بازار بورس در طول برنامه سوم نیز از روند بسیار خوبی برخوردار بود، بهطوری که ارزش آن در طول برنامه سوم حدود ۳ برابر افزایش یافت. این امر از جهت گسترس اندازه بورس اوراق بهادار و توسعه بازار سرمایه کشور فوقالعاده اهمیت دارد. در طول دوره برنامه سوم توسعه نسبت فعالیت بورس افزایش قابل ملاحظهای یافت. نسبت مذکور از ۱۷/۲۷ درصد در سال اول برنامه به ۲۹/۸۸ درصد در پایان سال برنامه بالغ گردید. بررسی نسبت فعالیت در ۵ سال برنامه سوم نشان میدهد که به جز سال ۱۳۸۰ در بقیه سالها این نسبت روند افزایشی داشته است و بیانگر موفقیت بورس در جذب نقدینگی، افزایش تمایل پسانداز کنندگان به بورس اوراق بهادار و افزایش جایگاه سهام در ترکیب دارائیهای اشخاص در این دوره است.شاخص وسعت بازار نیز از رشد بسیار مطلوبی طی دوره برنامه سوم برخوردار بود که بیانگر افزایش فرهنگ سهامداری در بین افراد جامعه و موفقیت بورس در جذب سهامداران جدید است.برای تقویت بازار بورس اوراق بهادار در ماده ۹۴ و ۹۵ قانون برنامه سوم توسعه، به راهاندازی شبکه رایانهای بازار سرمایه ایران جهت انجام داد و ستد الکترونیکی اوراق بهادار در سطح ملی و بینالمللی، راهاندازی بورسهای منطقهای در سطح کشور، قابل معامله نمودن سایر ابزارهای مالی در بورس اوراق بهادار، ایجاد بورس کالا با همکاری دستگاههای ذیربط و... اشاره شده است. در سال ۱۳۸۱، سازمان بورس اوراق بهادار تهران به منظور برآوردن الزامها و نیازهای تداوم و رونق بورس، فراهم آوردن کارکردهای متعارف بازار دست دوم بازار اوراق بهادار و بسترسازی برای شکلگیری منطقی بازار فراگیری اوراق بهادار در کشور، برنامههائی محوری را با توجه به اهداف برنامه سوم تنظیم کرد. در بررسی برنامههای انجام شده در این زمینه از جمله میتوان به موردهای زیر اشاره کرد:

پوشش خدمات اطلاعرسانی از طریق راهاندازی سایتهای اطلاعرسانی بورس؛

راهاندازی بورس کالا از جمله بورس کشاوری و فلزات؛

برداشتن گامهای نخست برای تأسیس بورس نفت که هنوز به نتیجه نرسیده است؛

راهاندازی بورسهای منطقهای در کشور، بهطوری که تا پایان دوره برنامه سوم توسعه ۱۳ بورس منطقهای در کشور راهاندازی شد. این حرکت، گامی مؤثر در اجرای آسانتر سیاست تمرکززدائی بازار سرمایه، گسترش فرهنگ بازار سرمایه در جامعه، مشارکت طیف گسترده مردم در فعالیتهای مولد و کاهش وابستگی بنگاههای اقتصادی به شبکه بانکی به حساب میآید.

جمعبندی

براین اساس تمام شاخصهای بررسی شده از شرایط و اوضاع بسیار مطلوب اقتصادی اجتماعی، در سال شروع برنامه سوم توسعه حکایت میکنند.، که از جمله دستاوردهای آن میتوان به شکلگیری بسترهای لازم برای رشد و توسعه کشور و همچنین رشد واقعی بورس تهران اشاره کرد. با این وجود، اقتصاد ایران میتوانست عملکردی بهتر از این در پایان برنامه سوم داشته باشد. در واقع شاید بتوان ادعا کرد که تقابل نیروهای سیاسی در عرصه ملی و ایجاد موانع، تحریمها و کارشکنیهای کشورهای قدرتمند در سطح بینالمللی، مانع از رسیدن به عملکردی مطلوبتر در پایان برنامه سوم شد. این تجربه میتواند به دولت جدید برای دستیابی به عملکردی بهتر در پایان برنامه چهارم توسعه یاری برساند.

علی نقی رفیعی امام

منبع : مجله روند اقتصادی

همچنین مشاهده کنید

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید میز و صندلی اداری

خرید بلیط هواپیما

گیت کنترل تردد

ایران پاکستان مجلس شورای اسلامی رئیسی دولت عملیات وعده صادق سید ابراهیم رئیسی ایران و پاکستان حجاب مجلس رئیس جمهور دولت سیزدهم

سیل تهران پلیس وزارت بهداشت فراجا شهرداری تهران سلامت قتل فضای مجازی سازمان هواشناسی آتش سوزی شهرداری

خودرو بانک مرکزی قیمت خودرو ایران خودرو قیمت طلا قیمت دلار بازار خودرو دلار سایپا بورس تورم ارز

تلویزیون رادیو کتاب سینمای ایران سریال تئاتر نمایشگاه کتاب سینما فیلم فیلم سینمایی معماری

دانشجویان کنکور ۱۴۰۳ دانشگاه آزاد اسلامی دانش بنیان

اسرائیل رژیم صهیونیستی غزه روسیه فلسطین جنگ غزه چین اتحادیه اروپا ترکیه حماس اوکراین طوفان الاقصی

فوتبال پرسپولیس استقلال باشگاه پرسپولیس تراکتور باشگاه استقلال رئال مادرید بارسلونا بازی سپاهان فوتسال لیگ برتر

همراه اول ایلان ماسک اپل شیائومی هوش مصنوعی تبلیغات فناوری گوگل تلگرام سامسونگ

افسردگی یبوست پیری صبحانه