جمعه, ۳۱ فروردین, ۱۴۰۳ / 19 April, 2024

مجله ویستا

چشم انداز دلار

در مورد دلایل و اهداف این تصمیم بزرگ و تعیین کننده می توان مفصلاً بحث نمود ، ولی مهمترین نکته در این رابطه آن بود که با اعلام حذف رابطه دلار و طلا ، عملاً نظامی که تحت عنوان ” برتون وودز “ پس از جنگ جهانی دوم در روابط اقتصادی ، مالی و پولی بین الملل به رسمیت شناخته می شد فرو پاشید و جهان تجربه نوینی در ابعاد اقتصادی و تجاری خود با آمریکا را آغاز کرد ، ولی مجدداً در تمامی سالهای ۳ دهه اخیر ، دلار علیرغم تداوم کاهش ارزشش همچنان به عنوان مهمترین پول ذخیره بانکهای مرکزی به حضور خود ادامه داد ( هم اکنون نیز بیش از ۶۵ درصد ذخائر ارزی بانکهای مرکزی جهان به دلار نگهداری می شود ) و علیرغم کسری تراز بازرگانی نسبتاً گسترده و روبه افزایش آمریکا ، ارزش دلار همچنان بصورت نسبی بالا باقی ماند .

معهذا تحولات اخیر در بازارهای ارزی جهان از رخدادهای جدید و قابل توجهی حکایت دارد . همچون دهه ۱۹۶۰ که دلار تحت فشار سنگین تقاضای طلا در بازارهای بین المللی از مسئولیت شانه خالی کرد و بر نظام پولی برتون وودز عملاً نقطه پایانی گذارده شد ، کاهش وسیع ارزش دلار در ماههای اخیر مجدداً قابلیت اتکاء و اعتماد به دلار را مورد تردید های جدی قرار داده و در محافل فکری سوالات اساسی زیر را مطرح ساخته است :

▪ پس از برتون وودز ، چه نظام و روابطی همچنان نفوذ و نقش مهم آمریکا را در روابط اقتصادی جهان حمایت و منافع این کشور را تضمین کرده است ؟

▪ علائمی که هم اکنون در جهان در حال مشاهده است آنقدر قوی هست که بتوان از پایان نظام جدید سخن گفت ؟

▪ چه چشم اندازهائی را برای نظام پولی جهان و جایگاه دلار در آینده می توان انتظار داشت ؟

برای ارائه بهتر پاسخ به سوالات فوق ، خیلی خلاصه باید کار را از تشریح تحولات اقتصادی و تجاری دهه ۱۹۷۰ تا ۲۰۰۰ ، آغاز نمود . در تمامی سالهای مزبور کسری بودجه دولت آمریکا و تراز بازرگانی این کشور ادامه داشته و در عین حال کشورهای در حال توسعه و تازه صنعتی شده آمریکای لاتینی و آسیائی ، روند توسعه صادرات خود را در جهان دنبال کردند و از این طریق رشدهای بالای اقتصادی ( همچون چین کنونی ) را تجربه نمودند . رشد اقتصادی بالا و مازادهای تجاری حاصل از آن به ویژه در کشورهای آسیای شرقی ، ذخائر ارزی ای را برای این کشور به وجود آورد که اکنون مشخص است ، بهترین راه نگاهداری آن خرید اوراق بهادار و خزانه داری آمریکا بوده است .

بنابراین در چارچوبی تعریف شده ، کشورهای در حال توسعه و تازه صنعتی شده مورد حمایت آمریکا ، از این فرصت برخوردار بوده اند که با پائین نگاهداشتن اکثراً غیر واقعی ارزش پول خود ، صادراتشان را اضافه نمایند و در مقابل به دلیل اختصاص مازادهای گسترده مالی این کشورها ( مثلاً در مورد ژاپن ۹۰۰ میلیارد دلار ) به خرید اوراق بهادار و عرضه خزانه داری آمریکا ، این کشور از این امکان بزرگ برخوردار بوده که بدون فشار تورمی ناشی از تداوم کسری بودجه خود بر نفوذ و قدرتش در جهان بیافزاید .

یک نگاه گذرا به تصویر ارائه شده بخوبی گویای آن است که پس از سال ۱۹۷۱ وجود شرایط زیر ” برتون وودز جدید “ را به نفع آمریکا تعریف و مورد حمایت قرار داده است :

▪ تداوم روند سرمایه گذاری خارجی آمریکا در سایر کشورها و وجود خالص درآمدهای دارائی های خارجی این کشور .

▪ حفظ رابطه مناسب دلار با پول کشورهای در حال توسعه صادر کننده کالا .

▪ افزایش وابستگی تجاری کشورها به بازار آمریکا و تداوم امکان استفاده از بازار وارداتی بزرگ این کشور .

▪ تداوم جذب تعیین کننده مازادهای مالی کشورهای جهان در اوراق بهادار آمریکا .

در چنین فرآیندی منافع اقتصادی و تجاری بسیاری از کشورهای آسیای شرقی به حمایت از روابط اقتصاد بین المللی به ویژه در قبال آمریکا وابسته شده است که در تحلیل نهائی نتیجه مثبت همه تحولات را عملاً به آمریکا هدیه می کند . این همان واقعیتی است که تجربیات سالهای اخیر با نشانه های زیر در حال تجدید نظر در آن است :

ـ اول ، کارکرد مکانیزم مزبور شفاف شده و به عنوان نوعی خودآگاهی جهانی چالشهای نظام جدید آمریکا به نحو روز افزونی جدی تر می شود .

ـ دوم ، پس از سال ۲۰۰۵ ، درآمدهای صادراتی بسیاری از کشورهای آسیائی بجای اوراق قرضه ایالات متحده آمریکا به سوی خرید سهام شرکتهای خصوصی آن کشور حرکت می کند .

ـ سوم ، تغییر ترکیب ذخائر بانکهای مرکزی برای امنیت مالی بهتر اکنون یک سیاست عمومی دارندگان ذخائر ارزی در جهان تلقی می شود .

ـ چهارم ، شبکه های جدید تولید و کشورهای روبه رشد ، تغییرات ساختاری را در روابط اقتصادی بین الملل رقم می زند . این تغییرات به تدریج پتانسیل تاثیر بر سیاستهای ارزی را شکل و گسترش می بخشد .

ـ پنجم ، علیرغم ارزش پائین پولهای آسیائی و سهم محدود آن در ذخائر ارزی جهان ، فرآیند همکاریهای اقتصادی بیشتر میان آنان و امکان توسعه ظرفیت اتکاء به روابط فی مابین ، امکان حضور مؤثرتر ارزی را در مجموعه آنان فراهم ساخته است .

ـ ششم ، برای اولین بار خالص درآمدهای خارجی آمریکا از محل سرمایه گذاری خارجی منفی شده است و اکنون می توان در انتظار آثار عینی و واقعی کسری های تجاری و مالی این کشور بود .

تمامی تحولات مزبور گویای آن است که با توجه به انتظارات حتی همکاران نزدیک اقتصادی آمریکا ، همکاریهای فی مابین آنها نیازمند نظام پولی جدید و سازکارهای مرتبط با آن است که همین انتظار نیز در مرحله انتقالی کنونی فشار به ارزش دلار را که به جمع جهات همچنان گران است می افزاید و از پایان جدی برتون وودز جدید حکایت دارد .

در مورد آینده تحولات ، اکنون نگاه جهانی به تحرک چین دوخته شده است . به میزانی که این کشور بتواند دوران انتقالی آغاز شده خود را با ظرفیت تکنولوژیکی بهتر پشت سرگذارده و استقلال تصمیم گیری بالاتر ارزی و پولی را کسب کند ، در کیفیت تحولات ارزی و پولی آینده جهان مؤثرتر خواهد بود .

معهذا تا همین حد کنونی نیز آمریکا تصویرهای نگران کننده ای از خود نشان می دهد که این نگرانی ها نیز می تواند به تسریع و تعمیق دگرگون ساز کنونی در سطح روابط اقتصاد بین الملل و نظامهای سنتی پول و مالی آن و ضربه دلار کمک کند .

بینا

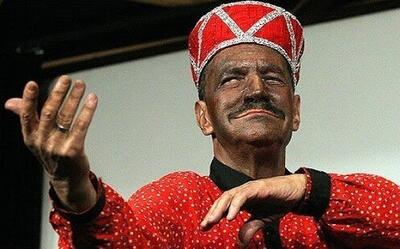

محسن طلایی سفیر ایران

محسن طلایی سفیر ایران

منبع : پایگاه اطلاع رسانی بانک و بیمه

همچنین مشاهده کنید

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید میز و صندلی اداری

خرید بلیط هواپیما

گیت کنترل تردد

اسرائیل ایران حمله ایران به اسرائیل گشت ارشاد ایران و اسرائیل سفر استانی ارتش جمهوری اسلامی ایران دولت دولت سیزدهم وعده صادق جنگ جنگ ایران و اسرائیل

سیل زلزله قتل قوه قضاییه هواشناسی تهران سیلاب شهرداری تهران آموزش و پرورش پلیس سلامت سازمان هواشناسی

بانک مرکزی خودرو مالیات قیمت خودرو قیمت دلار قیمت طلا بازار خودرو ایران خودرو حقوق بازنشستگان بورس قیمت سکه دلار

تلویزیون احسان علیخانی شبکه نمایش خانگی سینمای ایران کتاب دفاع مقدس سریال تئاتر موسیقی

دانشگاه تهران دانشگاه آزاد اسلامی

رژیم صهیونیستی فلسطین حسین امیرعبداللهیان عملیات وعده صادق آمریکا جنگ غزه روسیه چین سازمان ملل اسراییل حماس حزب الله لبنان

پرسپولیس فوتبال صنعت نفت آبادان استقلال لیگ قهرمانان اروپا رئال مادرید بارسلونا بازی لیگ برتر کشتی فرنگی تراکتور سپاهان

هوش مصنوعی سامسونگ تلگرام اپل وزیر ارتباطات ایلان ماسک ناسا عیسی زارع پور

چاقی پیاده روی درمان و آموزش پزشکی دیابت سلامت روان