شنبه, ۱ اردیبهشت, ۱۴۰۳ / 20 April, 2024

مجله ویستا

نظام مالیاتی، نظام بانکی و توهم هماهنگی

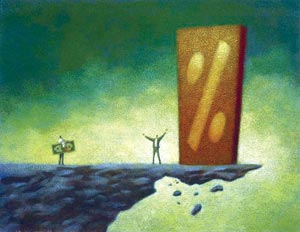

با نگاهی اجمالی به نظام مالیاتی و بانکی کشور، موارد زیر را می توان به عنوان عمده ترین مشکلات این دو نظام برشمرد:

الف) نظام مالیاتی

فقدان اطلاعات لازم برای تعیین فعالیت های اقتصادی ، عدم تشخیص صحیح دارایی ها و درآمدهای اشخاص حقیقی یا حقوقی، عدم کارایی لازم در وصول مالیات ، فرار مالیاتی

ب) نظام بانکی

عدم توانایی کافی در «اعتبارسنجی مشتریان» برای پرداخت وام یا اعطای اعتبار

عدم اطمینان بانک ها نسبت به دارایی های واقعی مشتریان ،عدم تمایل و انگیزه برای پرداخت اعتبار و وام،کاهش امید بازگشت و نگرانی بانک ها در خصوص بازگشت اصل و فرع وام های پرداختی پرداختی ها ،بالا بودن ریسک نقدینگی

با توجه به موارد بالا قابل درک است که منشاء اصلی نارسایی های این دو نظام، فقدان اطلاعات لازم برای بررسی صحت و سقم اطلاعات ارائه شده توسط اشخاص است. درنتیجه تنها با اطمینان به مشتریان و مودیان رفتار خود را شکل می دهند. اما همانطور که شواهد نشان می دهد در حال حاضر همانند دوره های قبل هر شخص حقیقی یا حقوقی از دو نوع صورتحساب مالی استفاده می کند. به این نحو که برای دریافت اعتبار و وام های بزرگ، صورتحسابی که بیانگر سود است را به نظام بانکی ارائه می کند و در مقابل برای پرداخت مالیات صورتحساب زیان خود را به نظام مالیاتی اظهار می دارد. از این رو، ارتباط تنگاتنگ این دو نظام و ارائه راهکارهای تحقق این امر ضرورت می یابد.

به طور کلی مناسبات فی مابین شبکه بانکی و نظام مالیاتی کشور از دوجهت قابل تصور است:

۱) تشخیص درآمد و مالیات مودیان ،

۲) وصول مالیات

در رابطه با مورد دوم باید خاطر نشان کرد که در حال حاضر حداکثر همکاری و هماهنگی بین این دو نظام به چشم می خورد اما در خصوص مورد اول چالش های فراوانی همچنان وجود دارد که در نهایت به افزایش حجم فرار مالیاتی و اقتصاد زیرزمینی انجامیده است. اخیرا مقامات مسوول با شناخت اهمیت موضوع گام هایی در این راستا برداشته اند که از آن جمله می توان به تصویب قانون مبارزه با پولشویی اشاره کرد. به موجب ماده ۵ این قانون تمامی اشخاص حقوقی از جمله بانک مرکزی جمهوری اسلامی ایران، بانک ها، موسسات مالی و اعتباری، بیمه ها ، بیمه مرکزی، صندوق های قرض الحسنه، بنیادها و موسسات خیریه و شهرداری ها موکلفند آیین نامه های مصوب هیات وزیران را در اجرای قانون مذکور به مورد اجرا گذارند.

● مصادیق مناسبات شبکه بانکی و نظام مالیاتی در قانون مالیات های مستقیم

▪ ماده ۳۴- بانک ها و شرکت ها و موسسات و اشخاصی که اموال از متوفی نزد خود دارند مکلفند ظرف یک ماه از تاریخ اطلاع از فوت صورت آن اموال اعم از وجوه نقد یا سفته یا جواهر و نیز مقدار سهام الشرکه متوفی را تنظیم و به اداره امور مالیاتی محل تسلیم کنند. همچنین موظفند در صورت مراجعه اداره امور مالیاتی دفاتر و اسناد مورد نیاز را برای رسیدگی در اختیار آن ها بگذارند .

▪ ماده ۳۶- بانک ها و شرکت ها و موسسات و اشخاصی که وجوه نقد یا سفته یا جواهر یا سهام یا سهم الشرکه یا هر نوع مال دیگر از متوفی نزد خود دارند مجاز نخواهند بود آن را به وارث یا وصی حسب مورد تسلیم یا به نام آنان ثبت کنند مگر این که گواهینامه موضوع قسمت اخیر ماده ۳۵ این قانون ارایه شود.

▪ ماده ۳۸- اموالی که به موجب وقف یا حبس یا نذر یا وصیت منتقل می شود، در صورتی که از موارد معافیت مذکور در بند ۳ ماده ۲۴ این قانون نباشد یا مشمول مقررات فصل مالیات بر درآمد اتفاقی نشود، به شرح زیر مشمول مالیات است:

الف) در مورد وقف و حبس، منافع مال هر سال مشمول مالیات به نرخ مقرر در ماده ۱۳۱ این قانون خواهد بود

ب) در نذر و وصیت. چنانچه منافع مورد نذر و وصیت باشد، به شرح بند الف فوق و درصورتی که عین مال مورد نذر و وصیت باشد. ارزش مال طبق مقررات این فصل تعیین و یک جا به نرخ مقرر برای وراث طبقه دوم مشمول مالیات خواهد بود .

ـ تبصره ۳: دفاتر اسناد رسمی و ادارات ثبت اسناد و محاکم دادگستری و سازمان حج و اوقاف و امور خیریه و اداره سرپرستی صغار و محجورین و همچنین بانک ها و سایر موسسات مجاز نخواهند بود به مفاد وصیتنامه ای ترتیب اثر دهند مگر این که گواهینامه اداره امور مالیاتی صلاحیت مبنی براین که وصیتنامه مذکور از طرف وصی یا وراث به اداره مالیاتی صلاحیت دار تسلیم شده است ارایه شود.

▪ ماده ۴۳- درصورتی که بانک ها و شرکت ها و موسسات و اشخاصی که مالی از متوفی نزد خود دارند از اجرای مواد ۳۴ و ۳۶ این قانون تخلف کنند، علاوه براین که تا معادل ارزش مالی که نزد آن ها بوده، با وراث نسبت به پرداخت مالیات و جرائم متعلق مسوولیت تضامنی دارند، مشمول جریمه ای معادل پنج درصد قیمت مال نیز خواهند بود. در مورد بانک ها و شرکت های دولتی و موسسات دولتی، مختلف و شرکا و معاونان وی در تخلف نیز مسوولیت تضامنی خواهند داشت.

محمدقاسم رضایی

کارشناس امور مالیاتی

کارشناس امور مالیاتی

منبع : روزنامه سرمایه

همچنین مشاهده کنید

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید میز و صندلی اداری

خرید بلیط هواپیما

گیت کنترل تردد

ایران اسرائیل اصفهان انفجار ایران و اسرائیل استان اصفهان حمله ایران به اسرائیل حسین امیرعبداللهیان سفر استانی ارتش جمهوری اسلامی ایران وعده صادق جنگ ایران و اسرائیل

طرح نور فراجا پلیس سیل تهران هواشناسی قتل قوه قضاییه سیلاب فضای مجازی شهرداری تهران سازمان هواشناسی

بانک مرکزی قیمت خودرو بنزین فرودگاه قیمت طلا دولت خودرو بازار خودرو قیمت دلار ایران خودرو حقوق بازنشستگان تورم

تلویزیون سینمای ایران فیلم احسان علیخانی کتاب دفاع مقدس موسیقی

اینترنت مغز

رژیم صهیونیستی عراق فلسطین غزه آمریکا جنگ غزه روسیه سازمان ملل امیرعبداللهیان عملیات وعده صادق اسراییل چین

استقلال فوتبال شمس آذر قزوین پرسپولیس باشگاه استقلال لیگ برتر صنعت نفت آبادان لیگ قهرمانان اروپا رئال مادرید بازی بارسلونا تراکتور

هوش مصنوعی گوگل ناسا فناوری سامسونگ تلگرام اپل وزیر ارتباطات عیسی زارع پور

خواب گیاهان دارویی