پنجشنبه, ۶ اردیبهشت, ۱۴۰۳ / 25 April, 2024

مجله ویستا

ساختار شکنی و تغییرات رفتاری در نظام بانکی کشور

یعنی نظامها میباید با داشتن بخشی پویا و فعال همواره شرایط درونی و پیرامونی خود را بررسی کرده و دائما به صورت اقتضایی نیازهای امروز و آینده خود را مشخص نموده و با هدفگذاریهای معین دست به تغییرات در ساختار و رفتار خود بزنند تا در نهایت به اهداف مورد نظر دست یابند و در این میان نظامها و سازمانهایی موفقترند که با در اختیار گرفتن کارشناسان و برنامهریزان قوی بتوانند این چرخه مدیریت تغییرات دائمی را بهتر به مرحله اجرا در آورند. این یک قاعده کلی است که تمام نظامهای موجود از جمله اقتصادی- سیاسی- اجتماعی- فرهنگی و غیره را در بر میگیرد. به نظر میرسد این تغییرکه اهمیت آن بر هیچ کس پوشیده نیست میباید دارای ۳ ویژگی مهم باشد:

۱) به صورت تدریجی بوده تا نظام موجود را دچار تلاطم و از هم پاشیدگی ننماید.

۲) در جهت حرکت کلی نظام ملی و بینالمللی بوده و با قوانین غالب موجود مطابقت داشته و اصطلاحا حرکت در جهت خلاف جریان آب نباشد.

۳) تغییرات کارشناسی شده و مفید بوده و موجب تسهیل در امور گردد.این بحث که به مدیریت تغییر مشهور است اگر به نحو موثری پیاده شود، میتواند آنگونه که در بالا اشاره شد، بسیار مفید و موثر باشد.

همه میدانیم که در حال حاضر نظام بانکی ما با بحث بسیار مهم تغییر ساختاری و رفتاری روبهرو است که محل چالش بین متخصصان و کارشناسان بانکی با ایدههای مختلف گردیده است. این تغییرات آنچنان که لابهلای مطبوعات به گوش میرسد...

از تاسیس یک بانک قرضالحسنه تا ادغام چند بانک بزرگ دولتی مشمول ابلاغیه اصل ۴۴ میباشد که این موضوع ذهن مدیران- کارشناسان و کارکنان بانکها را تا حد زیادی مغشوش و اعتماد آنها به آینده سازمان خود را با ابهام مواجه نموده است.

به نظر میرسد بخش عمده فعالان در عرصه بانکی و کارشناسان آشنا به مسائل بانکی در خصوص لزوم ایجاد تغییرات در ساختار- رفتار و همچنین قوانین حاکم بر نظام بانکی کشور در جهت کاهش پیچیدگیها وسادهسازی قوانین تا حد زیادی اجماع داشته و این کار انجام بهتر و راحت تر امور بانکی و ارتقای کیفیت خدمات را به همراه خواهد داشت. این کار با مطالعه و بررسی دقیق وموشکافانه متخصصان امر امکانپذیر است و دست زدن به تغییرات بنیادین و حساب نشده در نظام بانکی میتواند وضع را از آنچه در حال حاضر داریم نیز بدتر نموده و هدف اصلی طراحان آن نیز محقق نگردد.

کار گروه بانکداری اسلامی از چند سال قبل به منظور انجام بررسیهای لازم در خصوص قانون بانکداری اسلامی تشکیل و به نتایج خوبی نیز در خصوص نحوه اجرا و کمبودها و ظرفیتهای آن، تقسیم بندی عقود اسلامی به مبادلهای و مشارکتی بحث بانکداری تجاری و بانکداری سرمایهگذاری و تفاوتهای آنها رسیدهاند و البته میتوان این مطالعات را با افزودن افراد جدید به جمع کار گروه به پیش برد تا در نهایت بتوانیم به یک اجماع کلی در بین فعالان نظام بانکی در خصوص ایجاد تغییرات در ساختارها و رفتارها و قانون عملیات بانکی بدون ربا رسیده و با پیاده سازی آن تغییرات بتوانیم گامی بزرگ در جهت بهتر شدن نظام بانکی برداریم.

در همین جهت چند پیشنهاد قابل طرح و بررسی ارائه میگردد که به نظر اینجانب میتواند برخی گرههای فعلی را بگشاید.

تاکید میگردد این پیشنهادات به صورت مرحلهای قابل بررسی و اجرا بوده و دست زدن به هرگونه تغییر ناگهانی و حساب نشده میتواند اصل نظام بانکی را با خطر مواجه نماید.

۱۰ بانک مرکزی قلب نظام بانکی هر کشوری است وبا توجه به کارشناسان خبره فعال در ارتباط با مسائل پولی و اقتصادی میباید به صورت مستقل تصمیمگیری نماید، بنابراین دولت ضمن احیای شورای پول و اعتبار وگماردن رییس کل بانک مرکزی به عنوان رییس این شورا با حق رای ویژه، تصمیم گیری در خصوص حوزه پولی را منحصرا به تصمیمات این شورا با استفاده از بدنه کارشناسی این بانک واگذار نماید.

۲) بانکها عموما در همه جای دنیا عملکردهای مشخص دارند که به عنوان موسسات انتفاعی میباید از فعالیتهای خود سود ببرند، بنابراین بانکها فقط در عملیات سود آور شرکت کنند.

۳)کلیه فعالیتهای مربوط به قرضالحسنه در یک موسسه رسمی غیرانتفاعی غیربانکی به نام موسسه قرضالحسنه انجام گرددو به منظور جلوگیری از هرج و مرج و غیرقابل کنترل بودن آنها تمامی موسسات و صندوقهای قرضالحسنه در یکدیگر ادغام و یک موسسه واحد تشکیل گردد.

۴) منابع موسسه قرضالحسنه از کمکهای افراد خیر و دولت تشکیل شده و بدون اجازه اعطای جایزه و قرعه کشی فقط به اعطای تسهیلات قرضالحسنه به افراد واجد شرایط بپردازد.

۵) بانکهای تجاری و تخصصی ملزم گردند با مکانیزمی که قابل طراحی خواهد بود کلیه منابع و تسهیلات قرضالحسنه خود را به صورت مرحلهای به موسسه قرضالحسنه مذکور واگذار نمایند.

۶) بانکهای دولتی مشمول ابلاغیه اصل ۴۴ سریعتر به بخش خصوصی واگذار گردد. بدون شک با پتانسیل بالقوهای که در بخش خصوصی اقتصاد وجود دارد در زمان اندکی پس از واگذاری شاهد ارتقای کمیت و کیفیت خدمات آنها و در نهایت رضایت بیشتر مردم از آنها خواهیم بود.

۷) آزادی عمل بیشتری از طرف دولت و بانک مرکزی به بانکهای خصوصی داده شود تا همچنان که در سالهای قبل نیز شاهد آن بودهایم بتوانند در یک بازار رقابتی به سمت گرفتن حداقل سود تسهیلات از مشتری و پرداخت حداکثر سود به سپردههای مردم به تعادل بازار پول کمک نمایند.

۸) اعتبارات بانکها نیاز به ارتقای کیفیت دارد، بنابراین با تقویت بخش کارشناسی و بررسیهای اعتباری، نظام مند کردن اعتبارات، استفاده از یک سیستم رتبه بندی اعتباری مناسب و همچنین تشویق مشتریان خوش حساب میتوان گام موثری در ارتقای کیفیت اعتبارات بانکی برداشت.

۹) بازنگری در قانون چک به نحوی که اگر افراد دارای بیش از ۳ فقره چک برگشتی باشند و نام آنان در سایت غیر قابل نفوذ بانک مرکزی (لیست سیاه) درج گردد امکان رفع سوءاثر از آنها تحت هیچ شرایطی وجود نداشته و تا پایان عمر اجازه داشتن دسته چک جدید از هیچ بانکی را نخواهند داشت.

۱۰) تقویت بیش از پیش موسسه عالی بانکداری به عنوان رکن مهم در پرورش نیروهای خلاق و توانمند در سیستم بانکی.

در پایان امیدوارم که تلاش همه دلسوزان نظام بانکی کشور که با نیت ارتقا و بهبود کمیت و کیفیت خدمات آنها به مردم صورت میگیرد بتواند راهگشای بخشی از مشکلات بانکی باشد.

محمد علی دهقانی

منبع : روزنامه دنیای اقتصاد

همچنین مشاهده کنید

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید میز و صندلی اداری

خرید بلیط هواپیما

گیت کنترل تردد

ایران توماج صالحی پاکستان سریلانکا حجاب مجلس شورای اسلامی کارگران رهبر انقلاب دولت رئیسی سید ابراهیم رئیسی رئیس جمهور

کنکور هواشناسی سازمان سنجش سیل تهران زنان شهرداری تهران پلیس سلامت قتل فراجا سازمان هواشناسی

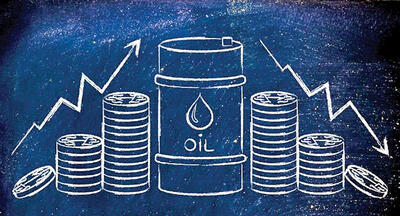

قیمت خودرو قیمت دلار قیمت طلا خودرو دلار بانک مرکزی بازار خودرو ارز قیمت سکه ایران خودرو سایپا تورم

تلویزیون ترانه علیدوستی فیلم سینمای ایران مهران مدیری سحر دولتشاهی کتاب سینما شعر تئاتر صدا و سیما رادیو

کنکور ۱۴۰۳

اسرائیل غزه فلسطین رژیم صهیونیستی آمریکا روسیه جنگ غزه اوکراین طوفان الاقصی اتحادیه اروپا حماس ترکیه

فوتبال پرسپولیس استقلال بازی بارسلونا لیگ برتر انگلیس باشگاه استقلال باشگاه پرسپولیس تراکتور فوتسال تیم ملی فوتسال ایران رئال مادرید

هوش مصنوعی همراه اول تیک تاک ناسا مریخ فیلترینگ فناوری اپل تبلیغات ایلان ماسک سامسونگ

سلامت روان استرس افسردگی داروخانه پیری دوش گرفتن