چهارشنبه, ۵ اردیبهشت, ۱۴۰۳ / 24 April, 2024

مجله ویستا

مدیریت ریسک های استراتژیک لیزینگ

● سوانح و ریسک های وابسته به آنها

سوانح و خطرات، شرایطی هستند که به صور گوناگون، سازما ن ها را با قابلیت پذیرش ضرر و زیان در قبال آنها مواجه می سازند. یک سازمان ممکن است به وسیله مجموعه یا یکی اتفاقات کوچک و بزرگ دچار آسیب شود. این ضررها ممکن است مربوط به سلامت کارکنان، ایمنی و عملکرد ماشین آلات، تجهیزات یا کل تاسیسات یک کارخانه، محیط زیست، محصول، دارایی های مالی یا اطلاعات باشد و نیز می تواند دارایی های غیرمشهود یک سازمان مثل لطمه زدن به اعتبار و حیثیت آن را شامل شود. اثرات این ضررها ممکن است باعث وقفه در فعالیت تجاری، از بین رفتن موجودی انبار، از دست دادن اعتبار و حیثیت نزد جامعه و مشتریان، از دست دادن بازار و از بین رفتن روحیه در کارکنان باشد. تمام اینها به طور مستقیم یا غیرمستقیم باعث ضررهای مالی هنگفت برای سازمان خواهد شد. در ایران نیز شاهد مواردی از سوانح و ریسک پذیری و ضررهای سازمان های ایرانی بوده ایم. در سال ۱۳۷۴، سقوط هواپیمای شرکت هواپیمایی آسمان بر فراز کوه های کرکس، علاوه بر دردسرهایی که برای مدیریت این سازمان ایجاد کرد، منجر به پرداخت غرامتی بالغ بر ۱۵میلیون فرانک فرانسه (حدود یک میلیارد تومان) به ۶۰ نفر از قربانیان این سانحه شد.

● ریسک و مدیریت ریسک

ریسک، شامل ابعاد احتمالی قرار گرفتن در معرض یک سانحه، تکرار و طول مدت سانحه است و احتمالات حادث شدن یک واقعه را خواسته یا ناخواسته در نظر می گیرد. از این رو ریسک را می توان به صورت رویداد های غیرمنتظره که معمولاً به صورت تغییر در ارزش دارایی ها یا بدهی ها است، تعریف کرد. مدیریت ریسک، کاربرد سیستماتیک سیاست های مدیریتی، رویه ها و فرآیندهای مربوط به فعالیت های تحلیل، ارزیابی و کنترل ریسک است. مدیریت ریسک عبارت است از: فرآیند مستندسازی تصمیمات نهایی اتخاذ شده و شناسایی و به کارگیری معیارهایی که می توان از آنها در جهت رساندن ریسک تا سطحی قابل قبول استفاده کرد. در منابع مختلف، تعاریف دیگری نیز از مدیریت ریسک ارائه شده است که در ادامه به ذکر برخی از آنها می پردازیم.

موسسه مدیریت پروژه، در راهنمای خود در مورد کلیات دانش مدیریت پروژه (نسخه سال ۲۰۰۰)، برای فرآیند مدیریت ریسک، پروژه شش فاز را معرفی کرده است:

۱) برنامه ریزی مدیریت ریسک،

۲) شناسایی،

۳) تحلیل کیفی ریسک،

۴) تحلیل کمی ریسک،

۵) برنامه ریزی پاسخ ریسک

۶) نظارت و کنترل ریسک. کلیم و لودین، برای مدیریت ریسک یک فرآیند چهار مرحله ای را معرفی کرده اند: (شناسایی، تحلیل، کنترل و گزارش) که در موازات چهار قدم معروف دمینگ در مدیریت پروژه (برنامه ریزی، اجرا، بررسی و عمل) قرار می گیرند. کرزنر مدیریت ریسک را به صورت فرآیند مقابله با ریسک تعریف کرده و آن را شامل مراحل چهارگانه زیر می داند:

۱) برنامه ریزی ریسک،

۲) ارزیابی (شناسایی و تحلیل) ریسک،

۳) توسعه روش های مقابله با ریسک

۴) نظارت بر وضعیت ریسک ها.

● ریسک تجاری و غیرتجاری

بنگاه ها در معرض انواع مختلف ریسک قرار دارند که به طور کلی می توان به دو دسته «ریسک تجاری» و «ریسک غیرتجاری» تقسیم کرد. ریسک های تجاری آنهایی هستند که از دید بنگاه ایجاد مزیت رقابتی و ارزش افزوده برای سهامداران می کنند. ریسک تجاری به بازار محصول و خدماتی که یک بنگاه در آن فعالیت می کند مربوط می شود. این بازار شامل نوآوری های فناوری و اطلاعاتی، طراحی محصول و خدمات، و بازاریابی می شود. نسبت عملیاتی (نسبت هزینه های ثابت به هزینه های متغیر) هم یک متغیر مهم محسوب می شود. پذیرش منطقی ریسک تجاری، یک مزیت رقابتی در هر کسب و کاری محسوب می شود.

ریسک های مالی بخشی از ریسک های تجاری محسوب می شوند که می توان از آنها به ریسک هایی تعبیر کرد که مربوط به سقوط در بازار های مالی می شوند مانند ضرر های ناشی از تغییر نرخ بهره یا تغییر قیمت سهام.

ریسک های عملیاتی که عموماً ناشی از اشتباهات انسانی یا اتفاقات و خطاهای تکنیکی، تقلب (موقعیتی که معامله گر ها اطلاعات غلط می دهند)، اشتباهات مدیریتی و کاستی کنترل می شوند، نیز از دیگر بخش های ریسک تجاری است. ریسک های عملیاتی ممکن است منجر به ریسک های اعتباری و بازار شوند. به عنوان مثال یک اشتباه انسانی یا تکنیکی در عملیات لیزینگ مانند عدم کنترل و بررسی کافی روی مشتری، ممکن است ریسک اعتباری و عدم بازپرداخت تعهدات طرف قرارداد لیزینگ را موجب شود. ریسک اعتباری؛ریسکی است که از نکول (قصور) طرف قرارداد، یا در حالتی کلی تر ریسکی است که از «اتفاقی اعتباری» به وجود می آید. ریسک اعتباری از این واقعیت نشات می گیرد که طرف قرارداد، نتواند یا نخواهد تعهدات قرارداد را انجام دهد. ضرر های ناشی از ریسک اعتباری ممکن است قبل از وقوع نکول واقعی طرف قرارداد رخ دهند. ریسک اعتباری یکی از مهم ترین عوامل تولید ریسک در بانک ها و موسسات مالی (نظیر لیزینگ) است. این ریسک از این جهت ناشی می شود که دریافت کنندگان تسهیلات توانایی بازپرداخت اقساط بدهی خود را به شرکت لیزینگ نداشته باشند.

از دیگر انواع ریسک تجاری می توان به ریسک قرارداد اشاره کرد که زمانی مطرح می شود که یک معامله (مانند قرارداد لیزینگ) از نظر قانونی قابل انجام نباشد. ریسک قرارداد در کل با ریسک اعتباری مرتبط است زیرا طرفین معامله در صورت زیان در یک معامله به دنبال بستر قانونی برای زیرسوال بردن اعتبار معامله می شوند. ریسک قرارداد که «ریسک حقوقی» نیز نامیده می شود، یکی از ریسک های اثرگذار بر فعالیت شرکت ها است. دو عامل مهم در میزان ریسک حقوقی تاثیرگذار هستند، عامل اول، نوع و ساختار قوانین، روند قانونگذاری و همچنین تغییرات قوانین است. عامل دوم، روابط حقوقی بین بانک و موسسات مالی (نظیر لیزینگ) و اشخاص حقیقی و حقوقی مرتبط با بانک و موسسه است. ریسک نقدینگی از دیگر بخش های ریسک تجاری، دارای دو گونه «ریسک نقدینگی دارایی» و «ریسک نقدینگی تامین مالی» است. ریسک نقدینگی دارایی، که با نام «ریسک نقدینگی بازار محصول» هم شناخته می شود، زمانی ظاهر می شود که معامله با قیمت پیش بینی شده قابل انجام نباشد.(به دلیل تغییر وضعیت نسبت به زمان معامله عادی) این ریسک در بین گونه های دارایی ها و در زمان وابسته به شرایط بازار تغییر می کند. بعضی دارایی ها مانند ارز های اصلی یا اوراق قرضه، بازار های عمیقی دارند و در اغلب مواقع به راحتی با نوسان کمی در قیمت، نقد می شوند اما این امر در مورد همه دارایی ها صادق نیست.

در مورد بانک ها ریسک نقدینگی به دلیل کمبود و عدم اطمینان در میزان نقدینگی بانک ایجاد می شود. حالت دیگری که باعث افزایش ریسک نقدینگی می شود این است که بازارهایی نظیر لیزینگ که منابع بانک در آ نها قرار دارد، دچار کمبود نقدینگی شوند. ریسک نقدینگی با سایر ریسک های مالی مختلط است و به همین دلیل سنجش و کنترل آن با دشواری روبه رو است. ریسک نقدینگی تامین مالی که «ریسک جریان وجه نقد» هم نامیده می شود، به عدم توانایی در پرداخت تعهدات برمی گردد. این موضوع مخصوصاً برای پرتفو هایی که متوازن شده اند و متعهد به پرداخت حاشیه سود به طلبکاران هستند معضل مهمی است. در واقع اگر ذخیره وجه نقد کافی نباشد، ممکن است در شرایط سقوط ارزش بازار نیاز به پرداخت وجه نقد وجود داشته باشد که منجر به نقدکردن اجباری پرتفو در قیمت پایین می شود. این چرخه ضرر ها که با حاشیه سود تعهدشده شدیدتر می شود، گاهی به مارپیچ مرگ تعبیر می شود. ریسک تامین مالی با برنامه ریزی مناسب جریان وجه نقد کنترل می شود. محدود کردن شکاف جریان وجه نقد، متنوع کردن و در نظر گرفتن منابع مالی جدیدی برای پرکردن کسری نقدینگی نقش مهمی در کنترل ریسک نقدینگی دارند.

سایر ریسک هایی که بنگاه بر آنها کنترلی ندارد، گروه ریسک های غیرتجاری را تشکیل می دهند. این گروه شامل ریسک های استراتژیک می شوند که نتیجه تغییرات بنیادی در محیط قانونی، سیاسی و اقتصادی و در سطوح ملی و بین المللی هستند. فعالیت های تجاری همچنین با ریسک های اقتصاد کلان سر و کار دارند که ناشی از چرخه های اقتصادی و نوسان درآمد و سیاست های پولی است.

ریسک نرخ ارز را می توان از بخش های ریسک غیرتجاری محسوب کرد که به دلیل تغییرات نرخ ارز روی می دهد. اهمیت این ریسک هنگامی افزایش می یابد که بخش

قابل توجهی از پرتفوی شرکت متشکل از یک ارز یا ارزهای گوناگون براساس وضعیت بازار (سبد ارزی) باشد. حالت دیگری که باعث ایجاد ریسک نرخ ارز می شود هنگامی روی می دهد که بانک، مبادلات ارزی قابل توجهی داشته باشد یا اینکه در مورد بانک ها، سپرده های ارزی دریافت کرده و همچنین تسهیلات ارزی پرداخت کند. شرکت های لیزینگی که به فعالیت در حوزه لیزینگ مرزگستر فعالیت می کنند، بیشتر در معرض ریسک نرخ ارز قرار می گیرند.

● ریسک سیستماتیک و غیرسیستماتیک

ریسک بازار در اثر نوسانات قیمت دارایی ها در بازار ایجاد می شود. اشخاص حقیقی و حقوقی دارایی های خود را به صورت های مختلف مانند پول نقد، سهام، اوراق قرضه، مسکن، طلا و سایر دارایی های با ارزش نگهداری می کنند. تمام این دارایی ها در معرض تغییرات قیمت قرار دارند و این نوسانات قیمتی مداوم، عامل اصلی ایجاد ریسک بازار هستند. ریسک بازار که یکی از عوامل اصلی ایجادکننده ریسک هستند، به همراه ریسک اعتباری نقش اصلی را در اکثر ورشکستگی ها ایفا می کنند. بحران های پیاپی و پیوسته مالی ناشی از ریسک مالی که در دو دهه اخیر در مقاطع مختلف در سطح جهان روی داده اند، لزوم مدیریت یکپارچه و کم ریسک مالی با تمرکز بر ریسک بازار و ریسک اعتباری را بیش از پیش مطرح ساخته اند. کل ریسک بازار را می توان به دو دسته کلی ریسک سیستماتیک و ریسک غیرسیستماتیک تقسیم کرد.

ریسک سیستماتیک یا ریسک عمومی، ناشی از تحولات کلی بازار و اقتصاد بوده و تنها مختص به بنگاه و صنعت خاصی نیست. به بیان دیگر ریسک سیستماتیک در اثر حرکت های کلی بازار به وجود می آید. شاخص بتا ۱، شاخصی برای اندازه گیری همنوایی حرکت یک شرکت با کل بازار یا شاخصی برای اندازه گیری ریسک سیستماتیک است. ریسک غیرسیستماتیک یا ریسک خاص؛ریسکی است که از خصوصیات خاص بنگاه و صنعت از جمله نوع محصول یا خدمت، ساختار سرمایه سهامداران عمده و... ناشی می شود. ریسک اعتباری (ریسک نکول)، ریسک نرخ بهره، ریسک نرخ ارز، ریسک نقدینگی و... .

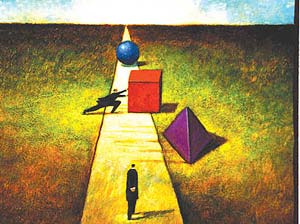

طبق نظریه های علمی با پرگونه سازی سبد سهام (قرار ندادن تمام تخم مرغ ها در یک سبد) می توان ریسک غیرسیستماتیک را از میان برد یا کم اثر کرد، ولیکن ریسک سیستماتیک همچنان باقی می ماند.

● ریسک های وابسته و غیروابسته

ریسک های سازمانی را به دو دسته دیگر نیز می توان تقسیم کرد. یکی ریسک هایی که مربوط به صنعت خاصی هستند (ریسک های وابسته) و دیگری ریسک هایی که به صنعت خاصی مربوط نبوده، کل صنایع و سازما ن ها و به عبارتی کل بازار، با آن مواجه است.(ریسک های غیر وابسته)

به طور مثال، اگر نرخ بهره بانکی در یک کشور دچار تغییر شود یا در پول رایج یک مملکت، نسبت به ارزهای خارجی نوساناتی ایجاد شود، کلیه سازما ن ها را در بر می گیرد و فقط مختص به صنعت خاصی نخواهد بود ولی اگر به طور مثال برای حفاظت از محیط زیست و جلوگیری از گسترش روزنه در لایه ازون در جو، محدودیتی در مورد استفاده از گازهایC FC ایجاد شود. این محدودیت تنها برای صنایعی ایجاد مشکل و مواجهه با ریسک کرده، که در تولید محصولات خود از این گاز استفاده می کنند. از این رو «مدیریت ریسک» باید هر دو گروه از ریسک ها (وابسته و غیروابسته) را به خوبی بشناسد و درصدد برطرف کردن آنها برآید.

محمدرضا نوده فراهانی

کارشناس برنامه ریزی، تحقیق

و توسعه شرکت لیزینگ صنعت و معدن

پی نوشت:

۱- استفاده از شاخص بتا به عنوان یکی از شاخص های سنجش ریسک از دهه ۱۹۸۰ به بعد رایج شده است. برای توضیح ضریب بتا و تعیین روابط محاسباتی آن، باید خط مشخصه (Characteristic Line) را مورد بررسی قرار دهیم. این خط، رابطه روند بازدهی یک سهم با روند بازدهی شاخص بازار را تعیین می کند.

کارشناس برنامه ریزی، تحقیق

و توسعه شرکت لیزینگ صنعت و معدن

پی نوشت:

۱- استفاده از شاخص بتا به عنوان یکی از شاخص های سنجش ریسک از دهه ۱۹۸۰ به بعد رایج شده است. برای توضیح ضریب بتا و تعیین روابط محاسباتی آن، باید خط مشخصه (Characteristic Line) را مورد بررسی قرار دهیم. این خط، رابطه روند بازدهی یک سهم با روند بازدهی شاخص بازار را تعیین می کند.

منبع : روزنامه سرمایه

همچنین مشاهده کنید

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید میز و صندلی اداری

خرید بلیط هواپیما

گیت کنترل تردد

ایران رهبر انقلاب کارگران پاکستان حجاب دولت مجلس شورای اسلامی رئیسی سید ابراهیم رئیسی دولت سیزدهم ایران و پاکستان رئیس جمهور

شهرداری تهران سیل هواشناسی تهران کنکور پلیس فراجا فضای مجازی سلامت وزارت بهداشت سازمان هواشناسی قوه قضاییه

قیمت خودرو قیمت دلار قیمت طلا خودرو دلار بازار خودرو بانک مرکزی ایران خودرو سایپا بورس تورم ارز

ترانه علیدوستی تلویزیون کتاب سریال سینمای ایران تئاتر رادیو شعر سینما فیلم سینمایی انقلاب اسلامی دفاع مقدس

کنکور ۱۴۰۳ دانشگاه آزاد

رژیم صهیونیستی اسرائیل آمریکا غزه فلسطین جنگ غزه روسیه اتحادیه اروپا عملیات وعده صادق ترکیه اوکراین حماس

پرسپولیس استقلال فوتبال باشگاه استقلال باشگاه پرسپولیس تراکتور فوتسال بازی تیم ملی فوتسال ایران رئال مادرید بارسلونا سپاهان

هوش مصنوعی فیلترینگ عیسی زارع پور موبایل وزیر ارتباطات ایلان ماسک تبلیغات اپل همراه اول فناوری نخبگان ناسا

سازمان غذا و دارو سلامت روان داروخانه پیری کاهش وزن یبوست دوش گرفتن