پنجشنبه, ۱۳ اردیبهشت, ۱۴۰۳ / 2 May, 2024

مجله ویستا

بانکداری خصوصی

درنتیجه دلیل قابل توجه برای خوشبینی بسیاری از محققان درباره افزایش رقابت، کاهش تمرکز در سیستم بانکی ایران در اثر ورود بانکهای خصوصی بوده است. فرضیه سنتی ساختار- عملکرد میسون (۱۹۳۹) و بین (۱۹۵۱) پیش بینی می کند هنگامی که بنگاه های بیشتری در بازار وجود دارند یا به اصطلاح بازار کمتر متمرکز است رقابت بیشتر خواهد بود. بر اساس شاخص لرنر شرایط رقابتی در صنعت بانکداری ایران تا سال ۱۳۷۹ در حال بدتر شدن بوده و پس از ورود بانک های خصوصی رقابت به میزان قبل توجهی بهبود یافته است. البته علی الرغم این بهبود در شرایط رقابتی، کماکان فاصله معنی داری میان میزان رقابت در ایران و سایر کشورهای پیشرفته وجود دارد.

آغاز به کار بانک های خصوصی و تفاوتهای آن با بانکداری دولتی، بویژه درخصوص عدم برخورداری از برخی حمایت های خاص دولت، تعهد نسبت به سهامداران برای حداکثر سازی سود و تعهد نسبت به سپرده گذاران جهت بازگشت اصل سرمایه وی در هر زمان، بانکهای خصوصی رابرآن داشته تادرجهت ایجاد تعادل بین ریسک و بازده و تامین رضایت هردو گروه سپرده گذار و سهامدار به عنوان دو منبع اصلی تامین وجوه مورد نیاز خود تلاش مضاعفی را آغاز کنند. به این ترتیب، یکی از نگرانی های اصلی بانکهای خصوصی افزایش بازده درسطح معینی از ریسک می باشد.

برخی از دست آوردهای بانک های خصوصی عبارتند از: - معرفی سپرده های گوناگون با شرایط و مدت های مختلف در سیستم بانکی کشور. - ارائه خدمات جدید ازجمله احترام و بالا بردن نحوه برخورد با مشتری، پرداخت و دریافت پول به طور همزمان(Online) در تمام شعب بانک های خصوصی و دیگر خدمات بانکی الکترونیکی به مشتریان، ارسال صورت حساب ماهانه برای مشتریان، طرح فروش گواهی سپرده با نرخ سود شناور، ایجاد رابطه با موسسات بین المللی و بانک های بین المللی. - افزایش درآمد سپرده گذاران; این امر سبب افزایش تجهیز پس اندازها در اقتصاد کشور جهت سرمایه گذاری شده. - حرکت سیستم بانکی به سمت بازار آزاد و رقابتی تا نرخ ها را عرضه و تقاضا تعیین کنند. - رکود بازار غیررسمی; به طوریکه تاحدودی عرضه کنندگان وجوه بازار غیررسمی پول را به خود جذب نمایند و این بازار را تا حدود زیادی خنثی کنند. (البته بعد از کاهش دستوری سودبانکی این مهم تاحدودی رنگ باخته است، که امیدواریم با احیای دوباره شورای پول و اعتبار و تعیین سود بانکی متناسب با نرخ تورم در جامعه این نتیجه حاصل گردد.) - افزایش کارآیی و بهره وری در نظام بانکی کشور. - ساختار مناسب مالی. - شفافیت اطلاعات مالی به علت حضور در بورس اوراق بهادار. - افزایش تقاضا برای نیروی کار به خصوص افراد تحصیلکرده توسط سیستم بانکی کشور. - کمک به صنعت; به علت اعطای تسهیلات به تولیدکنندگان. - افزایش درآمد دولت از طریق مالیات پرداخت شده توسط بانکهای خصوصی و ...

بنابراین با توجه به موارد ذکر شده، علی الرغم اینکه درحال حاضر بانکهای خصوصی نیز به معنای واقعی کلمه خصوصی نیستند، چرا که تاحدود بسیاری موظف به رعایت تصمیم های دولت هستند و از قوانینی که برای بانک های دولتی نوشته شده; حق تجاوز ندارند، اما هیچ کس نمی تواند منکر تاثیر مثبت آنها در زمینه ارایه خدمات بانکی و افزایش رقابت شود. لذا به نظر می رسد رفع قوانین زاید و دست و پاگیر، افزایش تعداد بانک های خصوصی و بالاخص ورود بانک های خارجی به افزایش بیش از پیش رقابت و کارایی در سیستم بانکی منجر شود. علاوه بر این ضروری است توجه شود که دست آورد های موجود بانک های خصوصی نیز از طریق دخالت ها و فشار های دولتی هدر نگردد.

بانکداری خصوصی حیات خودش را پیدا کرده و این موضوع سبب شده تا بانک های خصوصی به یک بلوغ مناسب برسند. باید امیدوار بود با سیاست هایی که دولت در زمینه خصوصی سازی بانک های دولتی در پیش گرفته، فضای بهتری برای بانک های خصوصی فراهم شود و نیز امیدواریم حرکت خصوصی سازی بانک ها، در زمینه مدیریت باز و قدرت مانور بالا فراهم شود. چون تمام سیستم بانکی از این تحولات بهره مند و فضای رقابتی به نفع مشتریان ایجاد خواهد شد; آنها خدمات بهتری می گیرند و همواره شرایط رقابتی، پیشرفت را در ارائه خدمات به همراه داشته است. هرگاه بخواهیم دستوری عمل کنیم، دیگر رقابت معنا نخواهد داشت، زیرا نرخ را کس دیگری تعیین می کند. نرخ سود، سوپاپ بانکداری است. لذا نباید این سوپاپ را از بین ببریم. در نتیجه بازار غیررسمی دوباره زنده می شود. درنتیجه برای آنکه بتوان سطح خدمات دهی و ارایه سرویس دهی به مشتریان و سپرده گذاران افزایش یابد، توسعه و گسترش نظام بانکداری خصوصی باید در سطح کشور رواج یابد و از عوامل بازدارنده یعنی عدم تشویق ایجاد بانک های خصوصی دوری شود.

در پایان باید گفت که آزادسازی اقتصادی نیازمند مقررات زدایی (حذف مقررات دست و پاگیر) و کاهش مالکیت دولتی در حوزه های اقتصادی است. لذا تا این مسائل حل نشود، صرف افزایش تعداد بانک های خصوصی موجب توسعه صنعت و اقتصاد نمی شود و همیشه باید به یاد داشته باشیم که اگر امروز بانک های خصوصی با موفقیت عمل می کنند; دلیل بر خرد شمردن بانک های دولتی نیست. این شایسته نیست که تصور کنیم توفیقات بانکداری خصوصی به بهای تضعیف بانکداری دولتی به دست آمده است و یا این که تقویت بانکداری دولتی باید به قیمت تضعیف بانکداری خصوصی تحقق یابد.

نویسنده : عباس محتشمی

منبع : روزنامه هدف و اقتصاد

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید بلیط هواپیما

ایران رژیم صهیونیستی آمریکا روز معلم رهبر انقلاب معلمان بابک زنجانی مجلس شورای اسلامی مجلس خلیج فارس دولت دولت سیزدهم

تهران زلزله آتش سوزی شهرداری تهران پلیس آموزش و پرورش قوه قضاییه سیل بارش باران فضای مجازی سلامت سازمان هواشناسی

قیمت خودرو بازار خودرو خودرو قیمت دلار قیمت طلا دلار بانک مرکزی ایران خودرو سایپا کارگران تورم قیمت

فیلم سینمایی مسعود اسکویی تلویزیون رضا عطاران سریال سینمای ایران سینما رسانه ملی دفاع مقدس فیلم

دانشگاه علوم پزشکی انتخاب رشته مکزیک

فلسطین غزه جنگ غزه اسرائیل حماس روسیه چین نوار غزه ترکیه عربستان یمن اوکراین

پرسپولیس فوتبال استقلال سپاهان تراکتور باشگاه استقلال لیگ برتر ایران رئال مادرید لیگ قهرمانان اروپا بایرن مونیخ لیگ برتر باشگاه پرسپولیس

هوش مصنوعی همراه اول دبی اینستاگرام اپل گوگل تبلیغات وزیر ارتباطات ناسا

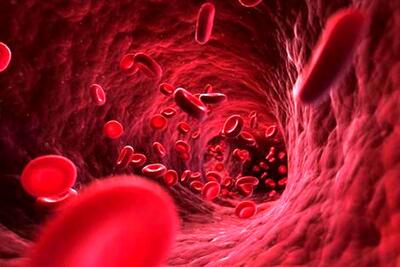

خواب فشار خون کاهش وزن دیابت بیماری قلبی ویتامین کبد چرب قهوه