پنجشنبه, ۱۳ اردیبهشت, ۱۴۰۳ / 2 May, 2024

مجله ویستا

مقایسه بحران اخیر و بحران عظیم دهه ۱۹۳۰

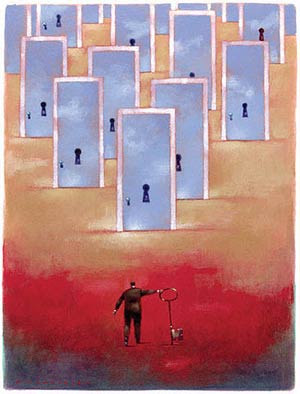

توجه به این نکته لازم است که این اولین بحران در نوع خود نیست. برای بسیاری از اقتصاددانان این بحران یادآور رکود عظیم دهه ۱۹۳۰ امریکا است که در آن نرخ بیکاری به ۳۰% رسید و تولید داخلی تقریبا نیمی از ارزش خود را از دست داد. بحرانی که درباره آن داستانها نوشته اند و فیلم ها ساخته اند. شباهت این دو بحران این است که در هر دو بحران، بسیاری از موسسات بانکی و بیمه واعتباری در مدت بسیار کوتاهی سقوط کرده اند. نتیجه بحران اول، آن رکود عظیم بود. و دلایلی وجود دارد که اقتصاددانان را امیدوار می کند که نتیجه این بحران به هیچ وجه شبیه آن بحران نخواهد بود، گرچه رکود اقتصادی احتمالا غیر قابل اجتناب است، رکود اقتصادی که با نشانه هایی مانند افزایش بیکاری و کاهش مصرف احتمالا هم اکنون شروع شده است. اما اعلام رسمی رکود منوط به منفی بودن رشد در طی دو فصل پیاپی است که احتمالا تا پیش از سال آینده به وقوع نخواهد پیوست.

این بحران تفاوتهایی هم با بحران ۱۹۳۰ دارد: اولا در آن سال مردم خودشان به بانکها هجوم بردند. هجومی شبیه آنچه که در فیلم It&#۰۳۹;s a wonderful life دیده ایم. دلیل هجوم فیزیکی مردم هم این بود که اکثر بانکها، بانکهای سپرده گذاری بودند(شبیه همان بانک سر کوچه شما که برای سپرده گذاری به آنها مراجعه می کنید). بیشتر موسسات مالی که اخیرا در امریکا دچار مشکل شده اند موسسات مالی سرمایه گذاری و بیمه اند. شرکتهایی مانند لمن برادرز که اعلام ورشکستگی کرد و یا شرکت مریلینچ که توسط بانک امریکا خریداری شد و یا شرکت AIG که شرکت بسیار عظیم بیمه و سرمایه گذاری است. برای مطالبه طلب خود از این شرکتها، سرمایه گذاران و سپرده گذاران پشت کامپیوترهای خود (در چهار گوشه جهان) می نشینند و با کلیک کردن پول خود را مطالبه می کنند. صحنه هجوم فیزیکی به بانکها کمتر دیده می شود و هجوم به بانک از طریق اینترنت انجام می گیرد.

تفاوت دوم این است که در زمان بحران ۱۹۳۰ علمی به نام علم اقتصاد کلان وجود نداشت. اصلا دلیل بوجود آمدن علم اقتصاد بحران عظیم ۱۹۳۰ بود. علم کلاسیک اقتصاد بازار محور بر این اعتقاد بود که نیروهای بازار مشکل بحران اقتصادی را به خودی خود حل می کنند و نیازی به دخالت دولت در بازار نیست. فرض بر این بود که مازاد نیروی کار در بازار باعث کاهش دستمزدها می شود و کاهش دستمزدها باعث ایجاد انگیزه در کارفرماها برای استخدام بیشتر می گردد و در نتیجه تولید افزایش می یابد و اقتصاد از رکود بیرون می رود. (کینزین ها و نیو کنیزینها بر این اعتقادند که کاهش دستمزدها به سادگی صورت نمی گیرد و لذا این مکانیزم به خوبی کار نمی کند و لذا مداخله دولت در زمان رکود لازم است.) بر اساس توصیه اقتصاددانان زمان خودش، رئیس جمهور وقت امریکا، هربرت هوور از مداخله در بازار خودداری کرد. وی همچنین مالیاتها را در وقت رکود اضافه کرد تا کسری بودجه را جبران کند و به همین دلیل باعث عمیقتر شدن رکود اقتصادی شد. برای همین سیاست اشتباه از هوور به عنوان یکی از بدترین رئیس جمهورهای تاریخ امریکا یاد می شود.

تا آنکه جان مینارد کینز کتاب بسیار مهم خود "تئوری عمومی کار، بهره و پول" را نوشت. پیش از کینز، اقتصاددانان عرضه پول را ابزاری بسیار مهم برای کنترل اقتصاد می دانستند. ادعای کینز این بود که در زمان رکود عمیق، و هنگامی که نرخ بهره بانکی بسیار پائین است تغییر عرضه پول تاثیری بر اقتصاد نمی گذارد یا تاثیر ناچیز است. دلیلش هم این است که وقتی نرخ سود بانکی مثلا ۵ درصد است هیچ کس پولش را در زیر متکایش نمی گذارد. اما هنگامی که -مانند سال ۱۹۳۵ که نرخ بهره اوراق قرضه سه ماهه در حدود ۱۴ صدم درصد بود- نرخ بهره بسیار پائین است، هیچ کس انگیزه ای برای وام دهی ندارد و لذا عرضه بیشتر پول فقط سر از زیرمتکا و صندوق بانکها در خواهد آورد و تاثیری بر اقتصاد نخواهد داشت. همین اتفاق در دهه ۱۹۹۰ در ژاپن مجددا تکرار شد.

به دلیل اعتقاد به غیر موثر بودن سیاست های پولی(تغییر عرضه پول)، کینز معتقد بود که تنها سیاست مالی (در آن زمان افزایش مخارج دولت) می تواند به بحران اقتصادی پایان دهد. اتخاذ همین سیاست مداخله در بازار و افزایش مخارج دولت بوسیله روزولت رکود بزرگ امریکا را پایان داد و بدین وسیله عصر اقتصاد کلان آغاز شد.

توجه به این نکته بسیار مهم است که اشتباه بزرگی خواهد بود اگر کینز را فردی ضد بازار و مساوی دخالت هر روزه دولت در اقتصاد بخوانیم. ایده کینز اقدامی برای نجات اقتصاد بازار بود و نه نابودی آن.

شرایط اخیر بازارهای امریکا شباهتهای بزرگی با شرایط دهه ۱۹۳۰ دارد، نرخ بازگشت اوراق قرضه سه ماهه بانکی بسیار پائین است و بانکها به دلیل اینکه به دلیل هجوم سرمایه گذاران و برداشت پول از حسابهایشان با احتمال کمبود نقدینگی مواجهند از اعطای وام خودداری می کنند. همین امر باعث شده است که سیاست پولی برای مقابله با رکود احتمالی غیر موثر شود. البته فدرال رزرو (بانک مرکزی امریکا) در این روزها بسیار فعال است اما بیشتر فعالیتش متمرکز بر سیاستهای مالی است و نه پولی. مثلا بدست گرفتن کنترل بانکها که علی القاعده باید به وسیله وزارت خزانه داری امریکا انجام شود به هیچ وجه از جنس سیاست های پولی نیست. ولی به دلیل اینکه وزارت خزانه داری برای دخالت در سیستم بانکی و خرید بدهی های بانکی نیاز به مجوز کنگره دارد، عملا کاری از دستش بر نمی آید. درخواست ۷۰۰ میلیارد دلاری از کنگره نیز به این دلیل است که خزانه داری مجوز و پول لازم را برای دخالت در بازار پیدا کند. فدرال رزرو در این میان از قانونی که در سال ۱۹۳۰ تصویب شده است و بر اساس آن اختیار مداخله در بازار به فدرال رزرو در بازار در مواقع اضطراری داده شده است استفاده می کند تا بانکها را تحت کنترل بگیرد یا عملا بانکهای دیگر را قانع کند که بانک دیگری را بخرد.

پ.ن. "کالبدشکافی بحران اخیر موسسات مالی امریکا و عواقب آن بر اقتصاد ایران" را هم بخوانید

eghtesadaneh.blogspot.com

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

تعمیر جک پارکینگ

خرید بلیط هواپیما

ایران اسرائیل آمریکا مجلس شورای اسلامی دولت دولت سیزدهم معلمان رهبر انقلاب نیکا شاکرمی مجلس خلیج فارس بابک زنجانی

آتش سوزی تهران پلیس روز معلم زلزله قتل شهرداری تهران سیل آموزش و پرورش قوه قضاییه سلامت دستگیری

قیمت طلا قیمت دلار قیمت خودرو خودرو بازار خودرو دلار بانک مرکزی ایران خودرو سایپا کارگران تورم ارز

سریال نمایشگاه کتاب فیلم سینمایی تلویزیون عفاف و حجاب جواد عزتی سینمای ایران سینما دفاع مقدس فیلم موسیقی رسانه ملی

مکزیک

رژیم صهیونیستی فلسطین حماس غزه جنگ غزه نوار غزه انگلیس ترکیه ایالات متحده آمریکا اوکراین یمن افغانستان

پرسپولیس فوتبال سپاهان تراکتور علی خطیر لیگ برتر لیگ برتر ایران رئال مادرید لیگ قهرمانان اروپا باشگاه استقلال بایرن مونیخ باشگاه پرسپولیس

هوش مصنوعی تلفن همراه اینستاگرام اپل گوگل همراه اول پهپاد واکسن تبلیغات ناسا نخبگان

سرطان خواب فشار خون کبد چرب بیماری قلبی دیابت کاهش وزن مسمومیت داروخانه