دوشنبه, ۲۲ بهمن, ۱۴۰۳ / 10 February, 2025

مجله ویستا

هجوم به بانکها

این امر سبب ایجاد مشکل خواهد شد، زیرا بانکها تنها بخش کوچکی از سپردهها را به صورت نقد و موجود نگه میدارند و بخش عمدهای از سپردهها را میدهند و یا از آنها برای خرید داراییهایی مثل اوراق بهادار دولتی که بهشان بهره تعلق میگیرد، استفاده میکنند. بانکی که به آن هجوم آورده میشود، باید به سرعت پول نقد خود را افزایش دهد تا بتواند به تقاضاهای سپردهگذاران پاسخ دهد. بانک، این کار را عمدتا از طریق فروش داراییها، غالبا به صورت شتابزده و با قیمتهای حراج فوقالعاده انجام میدهد. از آنجا که بانکها سرمایه کمی را نگهداری کرده و به شدت به وامها متکی هستند، ضرر در این گونه فروشها میتواند بانک را به ورشکستگی بکشاند.

در رابطه با خطر هجوم به بانکها، به دفعات اغراق شده است. این در حالی است که احتمال اینکه هجوم به یک بانک موجب ورشکستگی آن شود، کم است. فرض کنید که سپردهگذارانی که نگران ورشکستگی بانکشان هستند، به آن بانک هجوم آورده و شروع به انتقال سپردههایشان به دیگر بانکها کنند. اگر نگرانی آنها درباره ورشکستگی بانک، نابهجا باشد، بانکهای دیگر در همان حوزه بازار از بازگرداندن وجوه دریافتی به بانکی که به آن هجوم آورده شده است، منتفع میشوند. آنها این کار را از طریق وامدهی به بانک یا از طریق خرید داراییهای بانک انجام خواهند داد. لذا بسیار بعید است که بانکی که مورد هجوم سپردهگذاران قرار میگیرد، از پرداخت به آنها ناتوان شود.

البته اگر نگرانیهای سپردهگذارها به جا بوده و بانک از لحاظ اقتصادی ورشکست شده باشد، بعید است که دیگر بانکها با بازگرداندن وجوهشان به بانک ورشکست شده، پول خود را به باد دهند. چنین وضعیتی در بانک نخواهد توانست نقدینگی فراهم کرده و از پرداخت بدهیهایش قاصر میشود. مجبور به نکول خواهد شد. اما در این حالت هجوم سبب ورشکستگی نشده بلکه اطلاع از ورشکستگی است که باعث هجوم سپردهگذارها به بانک شده است.

موردی که در این شرایط محتمل است، سرریز (Spillover) به دیگر بانکها است. وقوع این مساله به این بستگی دارد که سپردهگذاران «هجوم آورنده» با وجوهشان چه کنند. آنها سه گزینه در پیش دارند:

۱) میتوانند پول خود را در بانکهایی که به نظرشان مطمئن هستند، سپردهگذاری کنند که به این کار، سپردهگذاری مجدد مستقیم میگویند.

۲) اگر فکر کنند که هیچ بانکی مطمئن نیست، میتوان جهت «افزایش کیفیت» دارایی خود، اوراق خزانه خریداری کنند. اما فروشندگان این اوراق بهادار چه میکنند؟ اگر آنها عایدات خود را در بانکهایی که به نظر آنها مطمئن هستند، سپردهگذارای کنند، که احتمال آن نیز میرود، این امر، یک سپردهگذاری مجدد غیرمستقیم خواهد بود.

۳) اگر نه سپردهگذارها و نه فروشندگان اوراق خزانه، هیچ بانکی را مطمئن ندانند، وجوه خود را به صورت نقد و خارج از سیستم بانکی نگه خواهند داشت. در این صورت، هجوم به بانکهای منفرد، به هجوم به کل سیستم بانکداری تبدیل خواهد شد.

اگر هجوم به بانک، از نوع اول یا دوم باشد، خسارت بزرگی به بار نخواهد آمد. زیرا سپردهها و ذخایر در میان بانکها که احتمالا شامل بانکهای خارجی نیز میشوند، جابهجا میشوند، اما از سیستم بانکی خارج نمیشوند. ممکن است اختلالهای موقتی در وامدهی روی دهد، زیرا وامگیرندگان باید از بانکهایی که دچار هجوم سپردهگذاران شدهاند، به بانکهایی که در آنها سپردهگذاری مجدد صورت میگیرد منتقل شوند. نرخهای بهره و نرخهای ارز نیز باید تعدیل یابند. اما این هزینهها، مصیبتهایی نیستند که افراد غالبا با هجوم به بانکها مرتبط میدانند.

در نوع سوم پدیده هجوم به بانکها، هزینههای بالاتری به بار خواهند آمد، زیرا پول (جزئی مهم از ذخایر بانکها) از سیستم بانکی خارج میشود. بانکها بر پایه بخشی از ذخایرشان کار میکنند و این بدان معنا است که تنها جزئی از سپردهها را به عنوان ذخیره نگهداری میکنند. اگر مردم بخواهند سپردههایشان را به پول تبدیل کنند، عرضه پول کاهش خواهد یافت و فعالیتهای اقتصادی در دیگر بخشها، فروکش خواهد کرد. علاوه بر آن، تقریبا همه بانکها، داراییهای خود را خواهند فروخت تا نقدینگیشان را دوباره تهیه کنند، اما بانکهای بسیار کمی وجود خواهند داشت که این داراییها را بخرند. در این شرایط میزان ضررها زیاد خواهد بود و ورشکستگی بانکها افزایش خواهد یافت.

در دنیای واقع، ورشکستگی بانکها، به نسبت غیرمعمول و نادر بوده است. از زمان خاتمه «جنگ داخلی» تا سال ۱۹۲۰ (بعد از آن که فدرال رزرو در ۱۹۱۳ پایهگذاری شد، اما قبل از آنکه شرکت بیمه سپرده فدرال در ۱۹۳۳ تشکیل شود) نرخ ورشکستگی بانکها به طور میانگین نسبت به شرکتهای غیربانکی کمتر بوده است. در دهه ۱۹۲۰ و همچنین در فاصله سالهای ۱۹۲۹ و ۱۹۳۳، نرخ ورشکستگی بانکها به شدت افزایش یافت. در فاصله ۱۹۲۹ تا ۱۹۳۳، نزدیک به ۴۰ درصد از بانکهای آمریکا سقوط کردند. با این وجود، ضررهای حاصل از ورشکستگی بانکها، در فاصله سالهای ۱۸۷۵ تا ۱۹۳۳، سالانه به طور متوسط برابر با ۲/۰درصد از کل سپردههای سیستم بانکی بود. ضررهایی که سپردهگذاران در بانکهای ورشکسته متحمل میشدند، به طور متوسط تنها بخشی از ضررهای سالانهای بود که سهامداران شرکتهای ورشکست شده غیربانکی متحمل میشدند.

در یک بررسی که توسط جیافتی اوکانر، مقام کنترل واحد پولی (OCC) در سالهای ۱۹۳۳ تا ۱۹۳۸ از همه بانکهای ورشکست شده در آمریکا در فاصله سالهای ۱۸۶۵ تا ۱۹۳۶ به عمل آمد، این نتیجه حاصل شد که در کمتر از ۱۵درصد از ۳هزار ورشکستگی، هجوم به بانکها جزو دلایل سقوط بانکها بوده است. این نکته که تعداد هجوم به بانکها، به صورت جداگانه بسیار بیشتر از این رقم بود، بدان معنا است که اکثر این موارد منجر به ورشکستگی نشدهاند و این شاهدی است براین مدعا که اغلب موارد هجوم به بانکها، از نوع یک یا دو هستند و تعداد محدودی از آنها، از نوع سرایتکننده (نوع سوم) بودهاند. از آنجا که هجوم به بانکها از نوع سوم، منجر به خارج شدن نقدینگی از سیستم بانکی میشود، چنین هجومی را میتوان با افزایش نسبت پول در دست مردم به عرضه پول شناخت. (اکثر معیارهای مختلف مورد استفاده برای محاسبه عرضه پول، میزان سکه و اسکناس در دست مردم به اضافه انواع متفاوت سپردههای بانکی را شامل میشوند). از زمان جنگ داخلی به این سو این نسبت تنها در چهار دوره افزایش پیدا کرده است و تنها در دو مورد از آنها، یعنی در ۱۸۹۳ و در ۱۹۳۳-۱۹۲۹، تعداد بسیار زیاد و غیرعادی از بانکها ورشکست شدند. بنابراین در اغلب دورهها، نیروهای بازار و سیستم بانکی، با موفقیت، در برابر هجوم به بانکها از خود محافظت کردهاند. به علاوه، حتی در رابطه با حوادث ۱۸۹۳ و ۱۹۳۳ -۱۹۲۹، مشخص نیست که آیا افزایش در ورشکستگی بانکها سبب رکود اقتصادی شدند یا اینکه کسادی اقتصادی منجر به ورشکستگی بانکها شد. با ایجاد بیمه سپردهگذاری در ۱۹۳۳، امروزه احتمال هجوم کمتر نیز شده است. خطر هجوم به بانکهای بزرگی که مشکلدار به نظر رسیده و سپردههای بیمه نشده بسیار زیادی دارند و انتقال سپردهها از آنها به بانکهایی که مطمئن به نظر میآیند، شکلی از نظم بازار را به نمایش میگذارد که احتمال هجوم به سیستم بانکی را با ارائه مشوق به بانکها جهت مستحکم کردن جایگاه مالیشان، کاهش خواهد داد.

مترجم: محمدصادق الحسینی، محسن رنجبر

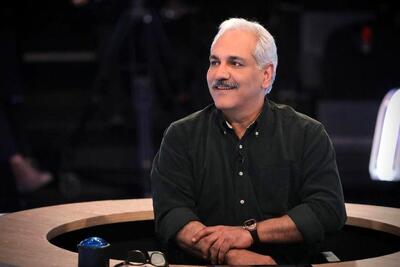

جرج کافمن

جورج جیکافمن، استاد اقتصاد و فاینانس دانشگاه لویولا در شیکاگو است. وی همچنین رییس کمیته فرعی تنظیمات مالی است.

جرج کافمن

جورج جیکافمن، استاد اقتصاد و فاینانس دانشگاه لویولا در شیکاگو است. وی همچنین رییس کمیته فرعی تنظیمات مالی است.

منبع : روزنامه دنیای اقتصاد

ایران مسعود پزشکیان دولت چهاردهم پزشکیان مجلس شورای اسلامی محمدرضا عارف دولت مجلس کابینه دولت چهاردهم اسماعیل هنیه کابینه پزشکیان محمدجواد ظریف

پیاده روی اربعین تهران عراق پلیس تصادف هواشناسی شهرداری تهران سرقت بازنشستگان قتل آموزش و پرورش دستگیری

ایران خودرو خودرو وام قیمت طلا قیمت دلار قیمت خودرو بانک مرکزی برق بازار خودرو بورس بازار سرمایه قیمت سکه

میراث فرهنگی میدان آزادی سینما رهبر انقلاب بیتا فرهی وزارت فرهنگ و ارشاد اسلامی سینمای ایران تلویزیون کتاب تئاتر موسیقی

وزارت علوم تحقیقات و فناوری آزمون

رژیم صهیونیستی غزه روسیه حماس آمریکا فلسطین جنگ غزه اوکراین حزب الله لبنان دونالد ترامپ طوفان الاقصی ترکیه

پرسپولیس فوتبال ذوب آهن لیگ برتر استقلال لیگ برتر ایران المپیک المپیک 2024 پاریس رئال مادرید لیگ برتر فوتبال ایران مهدی تاج باشگاه پرسپولیس

هوش مصنوعی فناوری سامسونگ ایلان ماسک گوگل تلگرام گوشی ستار هاشمی مریخ روزنامه

فشار خون آلزایمر رژیم غذایی مغز دیابت چاقی افسردگی سلامت پوست