چهارشنبه, ۱۲ اردیبهشت, ۱۴۰۳ / 1 May, 2024

مجله ویستا

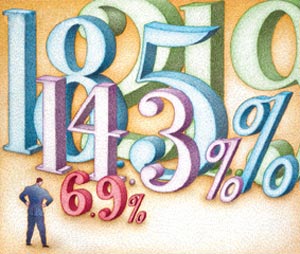

هزینههای تورم و تاثیر آن بر بانکها

۱) اختلال در سیستم قیمتها

در بازار آزاد، سیستم قیمتها وظیفه انتقال اطلاعات مربوط به کالاها و خدمات را بر عهده دارد. از طریق این سیستم است که تولیدکنندگان به میزان صحیح و نوع کالاها و خدماتی که باید ارائه شود پی میبرند. حال فرض کنیم توسط طرفداران اقتصاد دولتی، وزارتی تحت عنوان وزارت تعیین قیمت و نوع کالاها و خدمات مورد نیاز ایجاد میشد. به قطع و یقین میتوان گفت سیستم قیمتها بسیار دقیقتر و ظریفتر از چنین وزارتخانهای عمل خواهد کرد.

عملکرد بازار آزاد در انتقال اطلاعات توسط سیستم قیمتها را میتوان با ذکر یک مثال توضیح داد. در نظر بگیرید قطعات مورد نیاز برای تولید یک خودروی خاص با کمبود مواجه شود. خودروسازان که متوجه کمبود این قطعات شدهاند، قیمت بالاتری برای تحویل این خودرو مطالبه میکنند. عرضهکنندگان قطعات نیز درمییابند که با توجه به افزایش قیمتها، میتوانند سود بیشتری کسب کنند و بنابراین عرضه این قطعات را افزایش میدهند. از سوی دیگر، متقاضیان خودرو که با قیمتهای بالاتر مواجه شدهاند، از خودروهای ارزانتر استقبال بیشتری میکنند. به اینترتیب بازار خودروی مورد بحث مجددا به تعادل میرسد. اگر این مثال را به کل اقتصاد گسترش دهیم، میتوان پی برد که سیستم قیمتها چگونه هماهنگی لازم را در اقتصاد ایجاد میکند.

اما زمانی که تورم بالا در اقتصاد وجود داشته باشد، درک سیگنالها و علائم ارسالی از طریق سیستم قیمتها دشوار است. درست همانگونه که نویز باعث میشود نتوانیم امواج رادیویی را به خوبی دریافت کنیم. در این حالت عرضهکنندگان قطعات خودرو باید بررسی کنند که این افزایش قیمت، افزایش واقعی در قیمت آن کالای خاص را نشان میدهد، یا صرفا نتیجه تورم عمومیدر اقتصاد است که موجب میشود قیمت همه کالاها و خدمات افزایش یابد؟ اگر افزایش قیمت، انعکاسی از وجود تورم باشد، قیمت کالای مورد نظر نسبت به قیمت سایر کالاها و خدمات تغییر نکرده است و بنابراین عرضهکنندگان آن کالا، نباید مقدار عرضه به بازار را تغییر دهند.

بنابراین، عرضهکنندگان خودروی مورد بحث ما نه تنها باید قیمت آن کالا را مد نظر قرار دهند، بلکه باید به این نکته نیز توجه کنند که بر قیمت سایر کالاها و خدمات چه میگذرد؟ از آنجا که این بررسی زمان و زحمت زیادی میطلبد، عکسالعمل عرضه کننده محتاطانه و کندتر از سرعت تغییر در قیمتها خواهد بود. به عبارت دیگر میتوان گفت در حالتی که تورم وجود دارد، قیمت کالاها و خدمات نه تنها به میزان عرضه و تقاضا، بلکه به سطح عمومیقیمتها نیز بستگی دارد. تورم در اقتصاد اختلال ایجاد میکند و انتقال اطلاعات توسط سیستم قیمتها را دشوار میسازد. علاوه بر این، تغییراتی که به دلیل تورم در قیمت مواد اولیه و واسط ایجاد میشود، سودآوری بنگاهها را به مخاطره میاندازد و با توجه به اینکه بسیاری از تولیدکنندگان و عرضهکنندگان با استفاده از تسهیلات دریافتی از بانک اقدام به گسترش کسب و کار خود میکنند، این امر میتواند اثر خود را به صورت ایجاد مطالبات معوق بر بانکهای تسهیلات دهنده تحمیل کند. البته در شرایط تورمی، خودداری از اعطای تسهیلات برای بانکها مقدور نیست لکن در چنین وضعیتی بانکها میبایست علاوه بر توجه به نوع فعالیت تسهیلاتگیرنده و سودآوری آن، معیارهای دیگری نظیر میزان سرمایه و وثایق و نوع آن را در تصمیمگیری برای اعطای تسهیلات مد نظر قرار دهند تا در صورت بروز زیان، بتوانند منافع خود را حفظ کنند.

۲) هزینههای نگهداری پول نقد

همه ما به عنوان خریدار میدانیم که استفاده از پول نقد جهت خرید، از بسیاری جهات راحت و آسان است. بسیاری از فروشندگان، پرداخت وجه از طریق چک را نمیپذیرند و پرداخت از طریق کارتهای اعتباری نیز معمولا نیازمند یک سقف خرید میباشد. اما پول نقد تقریبا در همه جا دارای کاربرد است. در دست داشتن پول نقد، مبادلات را بین خریداران و فروشندگان تسهیل میکند و نیاز به برداشتهای متعدد از حساب بانکی را کاهش میدهد.

اما در شرایط وجود تورم ، نگهداری پول نقد هزینهای را هم برای مصرفکنندگان و هم برای فروشندگان ایجاد میکند. چرا که با فرض وجود تورم بیستدرصدی، ارزش واقعی یک قطعه اسکناس در هر سال به اندازه دویست تومان کاهش مییابد. با توجه به اینکه افراد مایل نیستند از ارزش دارایی نقدی آنها کاسته شود، راههایی را در پیش میگیرند که نگهداری دارایی نقدی خود را مقرون به صرفه کنند. یعنی به جای به کارگیری ماندههای نقدی که هیچگونه سودی به آن تعلق نمیگیرد، این ماندهها را به سوی کانالهای دیگر نظیر بانکها یا بازار آزاد هدایت کنند و در مواقع نیاز اقدام به برداشت بخشی از آن کنند. به عنوان مثال، به جای اینکه اول هر ماه به میزان نیاز خود برای مخارج آن ماه از بانک پول برداشت کنند، فقط پول لازم برای مخارج یک هفته را برداشت خواهند کرد. به نحو مشابه، شرکتها و بنگاههای تولیدی نیز نگهداری پول نقد را کاهش داده و کارکنان خود را دفعات بیشتری جهت دریافت وجه به بانکها میفرستند و احتمالا نظارت بیشتری بر چگونگی مصرف وجوه نقد میکنند. برای پاسخگویی به مراجعات متعدد افراد جهت برداشت وجه، بانکها باید تعداد بیشتری از کارمندان خود را به این فعالیت تخصیص داده یا پرداخت الکترونیک وجوه را گسترش دهند.

کشورهایی که تورم بسیار شدید را تجربه کردهاند، مثال خوبی برای تصویر نمودن این گونه هزینهها هستند. به عنوان مثال، در دهه ۱۹۲۰، آلمان دچار ابر تورم (Hyper inflation) شد. حکایتهای متعددی از این تورم وجود دارد. برای جبران تورم، در طول روز به کارگران، ۲ تا ۳ بار دستمزد پرداخت میشد؛ مغازهداران و صاحبان فروشگاهها در طول روز به طور مداوم با بانکها در تماس بودند تا از آخرین اخبار نرخ ارز مطلع شوند و پیشخدمتها در رستورانها هر چند ساعت یکبار قیمتهای جدید را بر سر میزها اعلام میکردند. تعداد افرادی که در بانکهای آلمان شاغل بودند، از حدود ۰۰۰/۱۰۰ نفر در سال ۱۹۱۳، به ۰۰۰/۳۷۵ نفر در سال ۱۹۲۳ رسید. این آمار میتواند اتلاف سرمایه و نیروی بخش مالی در هنگام وجود تورمهای بسیار شدید را به خوبی توصیف کند. گرچه تورم دهه ۱۹۲۰ آلمان یک وضعیت بسیار حاد به شمار میرفت، لحاظ هزینههای تورم در مقیاسی کوچکتر در سایر کشورهایی که با تورم دست به گریبانند دور از منطق نیست. بررسیهای صورت گرفته روی کشورهای برزیل، آمریکا و تعدادی دیگر از کشورها نشان میدهد که با افزایش نرخ تورم، سیستم بانکی این کشورها گستردهتر شده و با کاهش نرخ تورم، عکس این روند صورت گرفته است.

هزینه رفت و آمدهای بیشتر به بانک، سیستمهای جدید برای مدیریت نقدینگی و استخدام کارمندان بیشتر توسط بانکها، هزینههای واقعی تورم هستند. این هزینهها موجب اتلاف منابع، شامل صرف زمان و نیروی بیشتر در این راستا میشود که میتوانستند در راستای اهداف دیگری به کار گرفته شوند.

به طور سنتی، هزینههایی که جهت مقرون به صرفه نمودن نگهداری وجوه نقد صرف میشود را اصطلاحا هزینههای «چرم کفش» مینامند (که این ایده در پس آن نهفته است که چرم کفش طی رفت و آمدهای متعدد به بانک از بین میرود). هزینههای «چرم کفش» در کشورهایی که با تورمی در حدود ۲ تا ۳درصد مواجهند، هزینههای مهمی نیستند اما در اقتصادهایی با نرخهای تورم بالا، پراهمیت به شمار میروند.

۳) توزیع غیر منتظره ثروت

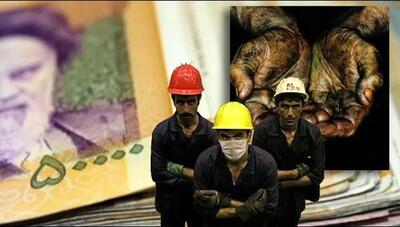

زمانی که تورم پیشبینی نشده باشد، یا با وجود تورم پیشبینی شده، قراردادها و الزاماتی در موسسات و شرکتها و ... وجود داشته باشد که نرخ دستمزد، سود و ... را برای مدت معینی تثبیت میکند، ممکن است ثروت از یک گروه به گروه دیگر بازتوزیع شود. کارگرانی را در نظر بگیرید که قراردادی با کارفرما امضا کردهاند که دستمزد آنها را برای مدت مشخصی تعیین میکند. چنانچه دستمزدها بر اساس نرخ تورم تعدیل نشوند، یا تورم پیشبینی نشده باشد و نتوان به درستی دستمزدها را تعدیل کرد، کارگران در مقابل افزایش سطح عمومی قیمتها آسیبپذیر خواهند شد. در این حالت شاهد بازتوزیع قدرت خرید از سمت کارگر به کارفرما خواهیم بود.

مثال دیگر، بازتوزیع ثروت بین تسهیلاتگیرنده و بانک است. فردی را در نظر بگیرید که مبلغی به عنوان تسهیلات از بانک دریافت کرده است. به فاصله کوتاهی از زمان دریافت تسهیلات، این فرد درمییابد که تورم احتمالا خیلی بالاتر از مقدار پیشبینی شده خواهد بود. این موضوع چه نتیجهای برای بانک به دنبال دارد؟ نتیجه آن است که ارزش واقعی وجوهی که فرد باید در آینده به بانک پرداخت کند، کمتر از ارزشی است که انتظار میرفت. بالعکس، بانک اعطاکننده تسهیلات از این امر متضرر خواهد شد. البته باید توجه داشت که ثروتی در این میان از بین نرفته است. بلکه یک بازتوزیع ثروت از سمت بانک به تسهیلاتگیرنده رخ میدهد؛ همچنین، در حالتی که فرد وجوه مازاد خود را در بانک سپردهگذاری کند، بازتوزیع ثروت از سمت سپردهگذار به بانک رخ خواهد داد. با وجود اینکه ثروتی در اقتصاد از بین نرفته است، اما چنین بازتوزیعی برای اقتصاد مضر است. چرا که سیستم اقتصادی بر مبنای انگیزش بنا شده است. برای اینکه سیستم اقتصادی به درستی کار کند، مردم باید بدانند اگر سخت تلاش کنند، بخشی از درآمد خود را پسانداز کنند و با هوشیاری تصمیم به سرمایهگذاری بگیرند، در بلند مدت از ثروت بیشتر و سطح زندگی بهتری برخوردار خواهند شد. برخی از تحلیلگران، اقتصادهای با تورم بالا را به یک قمار تشبیه میکنند، که ثروت به وسیله شانس (نوسانات در تورم) بازتوزیع میشود. در بلند مدت، چنین اقتصادی نمیتواند به نحو مطلوبی عمل کند؛ چرا که افراد انگیزهای برای کار و پسانداز بیشتر نخواهند داشت.

به هر روی، یکی از اقدامات مجرب که بانکها میتوانند در پاسخ به نگرانی سپردهگذاران در خصوص تورم غیرمنتظره به کار گیرند، این است که در محاسبه نرخ سود، تورم لحاظ شود. بدینترتیب نرخ سود پرداختی به سپردهها از دو جزء تشکیل خواهد شد: یک جزء برابر با نرخ تورم است و جزء دیگر، رقمی است که بانک میتواند بر اساس سود پروژههای انجام شده به سپردهگذار پرداخت کند، که میتواند متغیر باشد. در سال ۱۹۹۷، اقدامی مشابه توسط خزانهداری ایالات متحده صورت گرفت و اوراق قرضه حفاظت شده در برابر تورم معرفی شد. با این اقدام، حتی در صورت بروز تورمی بالاتر از حد انتظار، ارزش دارایی دارندگان این اوراق کاسته نخواهد شد.

در عین حال، با توجه به اثرات تورم در سطح اقتصاد، ضرورت دارد تعیین خطوط سیاستهای کلان اقتصادی (نظیر تعیین نرخ سود بانکی، پرداختهای نقدی یارانهها و . . . ) با بررسی دقیقتر صورت پذیرد تا حتیالمقدور آسیبی از این ناحیه به اقتصاد وارد نشود.

ساناز وصالی

منبع : پایگاه اطلاع رسانی بانک و بیمه

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید بلیط هواپیما

روز معلم ایران رهبر انقلاب معلمان نیکا شاکرمی شهید مطهری مجلس شورای اسلامی بابک زنجانی مجلس دولت سیزدهم حجاب شورای نگهبان

تهران هواشناسی شهرداری تهران سیل پلیس علیرضا زاکانی قوه قضاییه آموزش و پرورش بارش باران سلامت سازمان هواشناسی دستگیری

خودرو قیمت دلار قیمت خودرو دلار بانک مرکزی دولت ایران خودرو قیمت طلا سایپا بازار خودرو کارگران تورم

فضای مجازی تلویزیون رادیو سریال سینما عفاف و حجاب سینمای ایران دفاع مقدس موسیقی تئاتر فیلم نون خ

دانشگاه علوم پزشکی مکزیک

رژیم صهیونیستی غزه اسرائیل فلسطین آمریکا جنگ غزه روسیه نوار غزه چین حماس عربستان اوکراین

استقلال فوتبال پرسپولیس تراکتور رئال مادرید بایرن مونیخ سپاهان باشگاه استقلال لیگ قهرمانان اروپا لیگ برتر بازی باشگاه پرسپولیس

همراه اول وزیر ارتباطات دبی پهپاد تبلیغات اپل ناسا نخبگان گوگل ماه

کبد چرب میوه دیابت کاهش وزن بیماری قلبی مسمومیت داروخانه خواب ویتامین قهوه