سه شنبه, ۱۴ اسفند, ۱۴۰۳ / 4 March, 2025

بانكداری الكترونیك و سیرتحول آن در ایران

رشد و گسترش روز افزون فناوری ارتباطات، انقلابی را در ابعاد مختلف زندگی انسانها و عملكرد سازمانها ایجاد كرده است. این فناوری روشهای كاركرد و نگرش افراد، سازمانها و دولتها را دگرگون ساخته و باعث ایجاد صنایع نوین، مشاغل جدید و خلاقیت در انجام امور شده است. ظهور پدیدههایی چون كسب و كار الكترونیك، تجارت الكترونیك و بانكداری الكترونیك از نتایج عمده نفوذ و گسترش فناوری اطلاعات در بعد اقتصادی است. كشور ما در عرصه حضور و بهكارگیری تجارت و بانكداری الكترونیك، كشوری جوان است و تا رسیدن به وضعیت مطلوب را ه درازی در پیش رو دارد.

قانون تجارت الكترونیك در دی ماه سال ۱۳۸۲ تصویب شد. در زمینه بانكداری الكترونیك تاكنون فعالیتهای گستردهای صورت گرفته، لیكن نبود برخی زیر ساختها در ابعاد مختلف موجب كندی این فعالیتها شده است. در این مقاله سعی شده تا ضمن ارائه مفاهیم و تعاریف، ویژگیها و الزامات تجارت و بانكداری الكترونیك، ابزارها و كانال های بانكداری الكترونیك معرفی شود و وضعیت هر یك به صورت اجمالی مورد بررسی قرار گیرد.

دسترسی تعداد زیادی از مردم جهان به شبکه جهانی اینترنت و گسترش ارتباطات الکترونیک بین افراد و سازمانهای مختلف از طریق دنیای مجازی، بستری مناسب برای برقراری مراودات تجاری و اقتصادی فراهم کرده است. تجارت الكترونیك عمده ترین دستاورد بهكارگیری فناوری ارتباطات و اطلاعات (ICT) در زمینه های اقتصادی است.

استفاده از این فناوری موجب توسعه تجارت، تسهیل ارتباطات عوامل اقتصادی، فراهم كردن امکان فعالیت برای بنگاههای کوچک و متوسط، ارتقای بهره وری، کاهش هزینه ها و صرفهجویی در زمان شده است. فناوری ارتباطات و اطلاعات امكان افزایش قابلیت رقابتپذیری بنگاهها را فراهم ساخته و همچنین به ایجاد مشاغل جدید منجر شده است.

بر اثر گسترش این فناوری حجم تجارت الکترونیک در جهان روز به روز در حال رشد است. طبق تحقیقات منتشر شده توسط موسسه فارستر پیشبینی میشود طی سالهای ۲۰۰۶-۲۰۰۲ حجم تجارت الكترونیك به طور متوسط سالانه بیش از ۵۸ درصد رشد كرده و از ۲۲۹۳ میلیارد دلار در سال ۲۰۰۲ به بیش از ۱۲۸۳۷ میلیارد دلار در سال ۲۰۰۶ بالغ شود.

یكی از ابزارهای ضروری برای تحقق و گسترش تجارت الكترونیك ، وجود سیستم بانكداری الكترونیك است كه همگام با سیستمهای جهانی مالی و پولی عمل و فعالیتهای مربوط به تجارت الكترونیك را تسهیل كند. در حقیقت میتوان گفت كه پیاده سازی تجارت الكترونیك ، نیازمند تحقق بانكداری الكترونیك است.

به همین دلیل، استفاده از سیستم های الكترونیك در موسسات مالی و اعتباری جهان به سرعت رو به گسترش بوده و تعداد استفاده كنندگان از خدمات بانكداری الكترونیك روز به روز در حال افزایش هستند.

براساس گزارش تحقیقاتی موسسه Data Monitor (از مراکز برجسته تجزیه و تحلیل اطلاعات بانکداری در اروپا) آمار استفادهکنندگان از سیستمهای بانکداری الکترونیک در هشت کشور فرانسه، آلمان، ایتالیا، هلند، اسپانیا، سوئد، سوئیس و انگلیس از ۵/۴ میلیون نفر در سال ۱۹۹۹ به حدود ۲۲ میلیون نفر در سال ۲۰۰۴رسیده است. در سال ۲۰۰۵ بیش از ۷۵ درصد شركتهای فعال در كشورهای توسعه یافته حداقل از یكی از خدمات بانكداری الكترونیك استفاده میكنند. این روند برای بانك ها هم یك فرصت و هم یك تهدید بشمار می آید.

ایران در زمینه تجارت و بانكداری الكترونیك ، کشوری جوان است و تا رسیدن به سطحی قابل قبول از آن، راه درازی در پیش دارد. ورود فناوری جدید در این دو زمینه ، نیازهای جدیدی را در پردازش و تبادل دادهها ، ابزارها و زیر ساختهای مناسب پیاده سازی آن ، و نیز نحوه ارایه خدمات بانكی نوین مطرح كرده است . با نگاهی به تجارب كشورهای پیشرفته و رشد خدمات بانكداری الكترونیك میتوان نیازهای در حال شكلگیری و روند افزاینده آن را در زمینه خدمات بانكی در ایران تا حد مناسبی پیشبینی كرد. نظر به روشهای سنتی موجود در بانكهای كشور و نارسایی این روشها در ارائه خدمات جدید، تهیه زیرساختهای مورد نیاز در بانكها از ضروریاتی است كه خوشبختانه مورد توجه مسئولان امر قرار گرفته است و فعالیتهای گسترده ای در سیستم بانكی كشور برای ارائه بانكداری الكترونیك و دیگر خدمات نوین بانكی انجام شده است .

● كسب و كار الكترونیك

این واژه برای اولین بار در سال ۱۹۹۷ توسط شركتIBM مطرح گردید. كسب و كار الكترونیك مفهومی عامتر از تجارت الكترونیك را در بر میگیرد . تجارت الكترونیك بیشتر تكیه بر ارتباط بیرونی بنگاه یا فرد دارد. در حالی كه كسب و كار الكترونیك علاوه بر ارتباطات بیرونی به استراتژی درون سازمان نیز اشاره دارد و شامل تجارت الكترونیك (EC) هوشمندی شركتها (BI)، مدیریت روابط با مشتری (CRM)، مدیریت زنجیره تامین (CSM) و برنامه ریزی منابع شركت (ERP) میشود. .به طور خلاصه كسب و كار الكترونیك تلفیق سیستم ها و فرایندها و زنجیره های تامین و كل بازار با استفاده از اصول و فناوریهای مرتبط با استفاده از ابزار اینترنت است كه در هشت بخش ارائه می شود:

-۱ شركت با مصرف كننده:

-۲ شركت با شركت؛

-۳ مصرف كننده با مصرف كننده؛

-۴ شركت با دولت؛

-۵ دولت با مصرف كننده؛

-۶ شركت با كاركنان؛

-۷ شخص با شخص؛

-۸ شركت با مصرف كننده.

● تجارت الكترونیك

برای تجارت الكترونیك به عنوان یكی از پدیده های بزرگ قرن ۲۱ تعاریف مختلفی ارائه شده است كه از جمله آنها میتوان به موارد زیر اشاره كرد:

▪ هدایت ارتباطات كاری و معاملات بر روی شبكه ها از طریق رایانه؛

▪ خرید و فروش كالاها و خدمات و انتقال سرمایه ها از طریق ارتباطات دیجیتالی؛

▪ كاربرد وسایل الكترونیك برای تبلیغ ، فروش ، توزیع و پشتیبانی محصولات

اتحادیه اروپا در سال ۱۹۹۷ آن را به شكل زیر تعریف كرد:

تجارت الكترونیك بر پردازش و انتقال الكترونیك داده ها شامل متن، صدا و تصویر مبتنی است. تجارت الكترونیك فعالیتهای گوناگونی از قبیل مبادله الكترونیك كالاها و خدمات و تحویل فوری مطالب دیجیتالی و انتقال الكترونیك را دربر دارند.

تجارت الكترونیك كه تا چندی قبل به تعداد معینی از شركتها محدود می شد در حال ورود به عصر جدیدی است كه در آن تعداد زیادی مصرف كننده در شبكه حضور دارند. به علاوه محتوای آن از حیطه مبادله دادههای مربوط به سفارش دادن یا قبول سفارش فراتر رفته و فعالیتهای عمده تجاری از قبیل تبلیغات، آگهی، مذاكرات، قراردادها و تسویه حسابها را نیز در برگرفته است.

از مجموعه تعاریف ارائه شده فوق می توان نتیجه گرفت كه زمینه های كاربرد تجارت الكترونیك بسیار گستردهتر از مبادله كالا و خدمات و وجوه است و در تعریف آن و تعیین سیاستهای مورد نظر باید علاوه بر كاربرد های بالفعل به كاربردهای بالقوه آن نیز توجه داشت .

- برای تجارت الكترونیك مزایا و ویژگیهای زیادی ذكر شده است كه در یك دسته بندی كلی میتوان آنها را به شرح ذیل تقسیم كرد.

▪ جهانی شدن تجارت ؛

▪ حذف محدودیتهای زمانی و مكانی؛

▪ كاهش قیمت منابع جهت خرید؛

▪ افزایش درصد فروش؛

▪ دسترسی آسان به اطلاعات لازم؛

▪ كاهش چشمگیر هزینه های معاملاتی؛

▪ كاهش هزینه های زمانی معاملات.

محتوای تجارت الكترونیك دیگر به سفارش دادن و سفارش گرفتن محدود نمی شود بلكه فعالیتهای عمده تجاری ازقبیل تبلیغات، آگهی، مذاكرات، قراردادها و تسویه حسابها را نیز دربرگرفته است.

● بانكداری الكترونیك

برای شناخت هر پدیده ای لازم است تا ابتدا تعریف مشخصی از آن پدیده و عوامل و متغیرهای مرتبط با آن ارائه كرد. برای بانكداری الكترونیك تعاریف گوناگونی ارائه شده كه از آن جمله میتوان به تعاریف زیر اشاره كرد.

▪ فراهم آوردن امكان دسترسی مشتریان به خدمات بانكی با استفاده از واسطههای ایمن و بدون حضور فیزیكی (کهزادی، اولین همایش تجارت الکترونیک،۱۳۸۲)؛

▪ استفاده مشتریان از اینترنت برای سازماندهی، آزمایش و یا انجام تغییرات در حسابهای بانكی خود و یا سرمایهگذاری و بانكها برای ارائه عملیات و سرویسهای بانكی؛

▪ ارایه مستقیم خدمات و عملیات بانكی جدید و سنتی به مشتریان از طریق كانالهای ارتباطی متقابل الكترونیك.

بانكداری الكترونیك شامل سیستمهایی است كه مشتریان موسسات مالی را قادر میسازد تا در سه سطح اطلاعرسانی، ارتباط و تراكنش از خدمات و سرویسهای بانكی استفاده كنند.

الف - اطلاع رسانی: این سطح ابتدایی ترین سطح بانکداری اینترنتی است. بانک اطلاعات مربوط به خدمات و عملیات بانکی خود را از طریق شبکههای عمومی یا خصوصی معرفی می كند.

ب ارتباطات: این سطح از بانکداری اینترنتی امکان انجام مبادلات بین سیستم بانکی و مشتری را فراهم میآورد. ریسک این سطح در بانکداری الکترونیک بیشتر از شیوه سنتی است و بنابراین، برای جلوگیری و آگاه ساختن مدیریت بانک از هرگونه تلاش غیر مجاز برای دسترسی به شبکه اینترنتی بانک و سیستم های رایانهای به کنترلهای مناسبی نیاز است.

ج تراکنش: این سیستم متناسب با نوع اطلاعات و ارتباطات خود، از بالاترین سطح ریسک برخوردار است و باید سیستم امنیتی قوی بر آن حاکم باشد. در این سطح مشتری در یك ارتباط متقابل قادر است تا عملیاتی چون پرداخت صورتحساب، صدور چك، انتقال وجه و افتتاح حساب را انجام دهد.

كانالهای بانكداری الكترونیك: برای ارائه خدمات بانكداری الكترونیك كانالهای متعددی وجود دارد كه برخی از آنان عبارتند از :

رایانه های شخصی، كمك پردازنده های شخصی، كیوسك ، شبكههای مدیریت یافته، تلفن ثابت و همراه، و ماشینهای خودپرداز.

در روش شبكههای مدیریت یافته، بانكها برای ارتباط با مشتریان خود از شبكههایی كه قبلاً ایجاد شده استفاده میكنند. در روش اینترنت با رایانههای شخصی، بانك از طریق ایجاد یك پایگاه اینترنتی و معرفی آن به مشتریان، با آنها ارتباط متقابل برقرار كرده و ارائه خدمت میكند.

در روش بانكداری تلفنی، تلفن (اعم از تلفن ثابت و همراه) وسیله ارتباطی بانك با مشتریان خود بوده و از این طریق خدمات بانكی عرضه میشود. تعداد استفادهكنندگان بانك از طریق تلفن همراه در سال ۲۰۰۴ بیش از ۱۴ میلیون نفر بوده است. با استفاده از ماشینهای خودپرداز نیز بانكها میتوانند خدمات متنوعی از قبیل برداشت نقدی، سپردهگذاری، انتقال وجوه، پرداخت صورتحساب وغیره را به مشتریان خود ارائه دهند.» (کهزادی، اولین همایش تجارت الکترونیک،۱۳۸۲)

● مزایا

مزایای بانكداری الكترونیك را میتوان از دوجنبه مشتریان و موسسات مالی مورد توجه قرار داد. از دید مشتریان میتوان به صرفهجویی در هزینه ها، صرفه جویی در زمان و دسترسی به كانالهای متعدد برای انجام عملیات بانكی نام برد. از دید موسسات مالی میتوان به ویژگیهایی چون ایجاد و افزایش شهرت بانكها در ارائه نوآوری، حفظ مشتریان علیرغم تغییرات مكانی بانكها، ایجاد فرصت برای جستجوی مشتریان جدید در بازارهای هدف، گسترش محدوده جغرافیایی فعالیت و برقراری شرایط رقابت کامل را نام برد. بر اساس تحقیقات مؤسسه Data Monitor مهمترین مزایای بانكداری الكترونیك آنها عبارتند از: تمركز بر كانالهای توزیع جدید، ارائه خدمات اصلاح شده به مشتریان و استفاده از راهبردهای تجارت الكترونیك. البته مزایای بانكداری الكترونیك از دیدگاههای كوتاهمدت، میان مدت و بلندمدت نیز قابل بررسی است. رقابت یكسان، نگهداری و جذب مشتری از جمله مزایای بانكداری الكترونیك در كوتاهمدت (كمتر از یكسال) هستند. در میانمدت (كمتر از ۱۸ ماه) مزایای بانكداری الكترونیك عبارتند از: یكپارچهسازی كانالهای مختلف، مدیریت اطلاعات، گستردگی طیف مشتریان، هدایت مشتریان به سوی كانالهای مناسب با ویژگیهای مطلوب و كاهش هزینهها. كاهش هزینه پردازش معاملات، ارائه خدمات به مشتریان بازار هدف و ایجاد درآمد نیز از جمله مزایای بلندمدت بانكداری الكترونیك هستند.» (کهزادی، نخستین همایش تجارت الکترونیک،۱۳۸۲)

منابع و ماخذ

۱. مجموعه مقالات اولین همایش تجارت الكترونیك : تهران ؛ ۱۳۸۲

۲. خدمات مالی الكترونیك: رهیافتی نوین برای تحول بخش مالی ؛ پژوهشكده پولی و بانكی ؛ ۱۳۸۲

۳. تكفا ؛ شماره سال دوم ؛ شماره دوم ۱۳۸۳

۴. كتاب بانكداری الكترونیك بانك مركزی

۵- The Future of Internet Banking: what the international experts say Bradley, L. and Stewart, K., University of Ulster, ۲۰۰۲ (need clearance from authors before publication)

۶- Internet banking, some emerging tendencies in the UK, Li, F., ۲۰۰۲

۷- DEESD – Digital Europe: e-business and sustainable development , Volker Türk, Michael Kuhndt,Vidhya Alakeson, Tim Aldrich and Justus von eibler in cooperation with: Phil Case, Barclays PLC., ۱۹۹۸-۲۰۰۲

۸- FFIEC - Federal Financial Institutions Examination Council ., AUGUST ۲۰۰۳

۹- www.csasystems.com

۱۰- E-COMMERCE AND DEVELOPMENT REPORT ۲۰۰۴ ,

UNCTAD/SDTE/ECB/۲۰۰۴/۱ - , ۱۴/۱۲/۰۴

۱۱-www.freesearch.co.uk/dictionary/ebanking

۱۲- E-Banking Technology in Europe ۲۰۰۱, www.datamonotor.com

پینوشتها

۱ – برای مطالعه بیشتر در این زمینه ر.ك. به كهزادی (۱۳۸۰).

۲ - سیستمBOLERO شبكهای جهانی تجارت الكترونیك است كه بهمنظور تسریع در عملیات انتقال الكترونیك اطلاعات و اسناد تجاری بین سازمانهای مختلف مرتبط با تجارت كالا و خدمات ایجاد شده است. این سیستم نقل وانتقال ایمن اطلاعات تجاری بین كاربران و تضمین انتقال تمام اسناد تجاری را برعهده دارد.

۳ – SOCIETY FOR WORLDWIDE INTER BANK FINANCIAL TELECOMUNICATION.

۴ – صفحه كلید كوچكی كه شامل كلیدهای عددی است. PINمخفف كلماتPERSONAL IDENTIFICATION NUMBER میباشد و PAD بهمعنی تایید صحت و سقم اطلاعات ورودی برای انجام تراكنش است.

* رضا سیدجوادین : عضو هیئت علمی دانشكده مدیریت دانشگاه تهران

* * مریم سقطچی : دانشجوی كارشناسی ارشد رشته مدیریت بازرگانی دانشگاه تهران

ایران مسعود پزشکیان دولت چهاردهم پزشکیان مجلس شورای اسلامی محمدرضا عارف دولت مجلس کابینه دولت چهاردهم اسماعیل هنیه کابینه پزشکیان محمدجواد ظریف

پیاده روی اربعین تهران عراق پلیس تصادف هواشناسی شهرداری تهران سرقت بازنشستگان قتل آموزش و پرورش دستگیری

ایران خودرو خودرو وام قیمت طلا قیمت دلار قیمت خودرو بانک مرکزی برق بازار خودرو بورس بازار سرمایه قیمت سکه

میراث فرهنگی میدان آزادی سینما رهبر انقلاب بیتا فرهی وزارت فرهنگ و ارشاد اسلامی سینمای ایران تلویزیون کتاب تئاتر موسیقی

وزارت علوم تحقیقات و فناوری آزمون

رژیم صهیونیستی غزه روسیه حماس آمریکا فلسطین جنگ غزه اوکراین حزب الله لبنان دونالد ترامپ طوفان الاقصی ترکیه

پرسپولیس فوتبال ذوب آهن لیگ برتر استقلال لیگ برتر ایران المپیک المپیک 2024 پاریس رئال مادرید لیگ برتر فوتبال ایران مهدی تاج باشگاه پرسپولیس

هوش مصنوعی فناوری سامسونگ ایلان ماسک گوگل تلگرام گوشی ستار هاشمی مریخ روزنامه

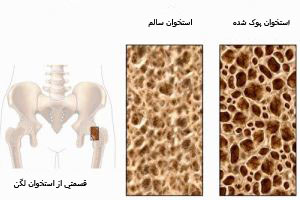

فشار خون آلزایمر رژیم غذایی مغز دیابت چاقی افسردگی سلامت پوست

![دانشگاه اصول دین (به ریاست آیت الله اراکی) در ۱۴۰۳، صد میلیارد بودجه گرفته، سال بعد ۱۱۹ میلیارد خواهد گرفت/ کافیست این نهادها در بودجه پا دار شوند [تا باز هم بودجه دریافت کنند]](/news/u/2025-03-04/entekhab-u9y4y.jpg)