چهارشنبه, ۲۶ دی, ۱۴۰۳ / 15 January, 2025

زلزله اعتباری در بازارهای مالی

روزی که بانک BNP Paribas معاملات سه صندوق سرمایهگذاری در اوراق رهنی را متوقف کرد، هیچکس تصور نمیکرد که چه بحران بزرگی در پیشاست. این بانک اعلام نمود که بهدلیل عدم اطمینان نسبت به قابلیت وصول اوراق رهنی نمیتواند ارزش واحدهای سرمایهگذاری این سه صندوق را تعیین کند.

این آغاز هشدار در مورد ارزش واحدهای سرمایهگذاری صندوقهای سرمایهگذاری رهنی، ارزش بازیافتنی وامها در صورتهای مالی مؤسسات مالی و ارزش سهام این مؤسسات بود. واقعیت ایناست که نوآوریهای مالی در مغرب زمین طی سه دهه گذشته بسیار قابل توجه بوده است.

این نوآوریها باعث شده است که براساس یک دارایی مالی به دفعات اوراق بهادار صادر شود و پیچیدگی محصولات مالی و ریسک آن افزایش یابد. برای مثال بانکی وام مسکن میدهد و این وام را به یک مؤسسه دیگری میفروشد. مؤسسه اخیر اقدام به صدور اوراق بهادار مبتنی بر این وام رهنی میکند. این وام رهنی توسط یک صندوق سرمایهگذاری خریداری و واحدهای سرمایهگذاری این صندوق در بازار مالی معامله میشد.

بنابراین زنجیرهای از اوراق بهادار مبتنی بر یک دارایی که وام مسکن باشد در بازارهای مالی معامله میشود. تا اینجا مشکلی وجود ندارد ولی اگر بانکها در پرداخت وام از ضوابط و استانداردهای اعتباری عدول کنند و یا وامهای سودگرانه بدهند، ریسک اعتباری افزایش و قابلیت وصول وام کاهش مییابد. هرگونه نکول جدی و فراگیر در بازپرداخت وامها بسیار مشکل آفرین و خطرزا خواهد بود. مشکلات اخیر در بازارهای مالی همانند دوشنبه سیاه ۱۹۸۷ منشاء مشابهی دارد.

در آن سال نیز بهدلیل مشکلات کشورهای آمریکای لاتین در بازپرداخت وامهایی که از بانکهای غربی گرفته بودند، مشکل کمبود نقدینگی در بازار بوجود آمد. اثر شیوع در بازار های مالی پدیده رایجی است که ناشی از بیاعتمادی سرمایهگذاران است و چنانچه مقامات دولتی واکنش مناسب و بهموقع از خود نشان ندهند بهسرعت میتواند بر دامنه بحران بیفزاید. آلن گرینسپن در کتاب عصر آشفتگی واکنش فدرال رزو و وزارت خرانهداری را به بحران ۱۹۸۷تشریح کرده است.

اقدامات دولت در آن زمان شامل کاهش نرخ بهره، درخواست از بانکها برای پرداخت وام، تزریق نقدینگی و حمایت پنهان از قیمت سهام مؤسسات مالی بود. البته گرینسپن توضیح میدهد که جورج بوش پدر پس از انتخاب شدن به ریاست جمهوری بهدلیل تمرکز زیاد بر سیاست خارجی و اولویت دادن آن نسبت به اقتصاد نتوانست در مقابل پدیدهای که به « تهدید ژاپن» معرف شده بود اقدام مؤثری انجام دهد و کاهش قدرت رقابتی اقتصاد آمریکا پیامد آن بود. در نتیجه بوش پدر برای دور دوم رئیس جمهوری انتخاب نشد و بازی را به کلینتون واگذار کرد. در دوره کلینتون برای احیای اقتصاد آمریکا برنامههای مؤثری به اجرا درآمد که بازسازی و نوسازی اقتصاد را بههمراه داشت. رشد اقتصادی و رونق بازار سهام در آن دوره خاطره خوبی را برای آمریکاییها بهجای گذاشت. اما این رونق از کجا آغاز شد؟

گرینسپن بیان میکند که در آن زمان توسعه و رونق بخش مسکن کلید اصلی رشد اقتصادی آمریکا شناسایی شد. بنابر این وامهای زیادی با نرخ سود پایین به ساخت و ساز مسکن اختصاص یافت. تحریک این بخش صنایع زیادی را بهحرکت واداشت. نقدینگی زیادی به بخش مسکن سرازیر شد. رشد قیمتهای مسکن و سودآوری آن جذابیت بیشتری را فراهم کرد.

اشباع بازار مسکن برای خانوارهایی که وضعیت اعتباری مناسبی داشتند باعث شد که بانکها به خانوارهایی که شرایط اعتباری لازم را نداشتند نیز وام دهند. این سیاست اعطای وام زمانی بهکار گرفته شد که قیمتهای مسکن در اوج بود. نرخ سود این وامهای مسکن عمدتاً شناور بود. ترس از فشارهای تورمی در اروپا و آمریکا باعث شد که نرخهای بهره افزایش یابد. اما این افزایش نرخها تأثیر منفی بر توان بازپرداخت وامهای مسکن داشت. از یک طرف تقاضا برای خرید مسکن و دریافت وام کاهش یافت و از طرف دیگر وام گیرندگان توان بازپرداخت وامهای مسکن را نداشتند. اما این مشکل بهسرعت نمایان نشد. چرا؟ یک دلیل اصل این بودکه بانکها و مؤسسات مالی این وامها را فروخته بودند. مؤسسات خریدار این وامها را تبدیل به اوراق بهادار نموده بودند و آنها را در بازارهای مالی به صندوقهای سرمایهگذاری فروخته بودند.

برخی از این قراردادها قابل رجوع و برخی غیر قابل رجوع بود. عدم بازپرداخت وامها کمبود نقدینگی بانکها را تشدید کرد. بانکهای مرکزی در کشورهای اروپایی، بانک مرکزی اروپا و فدرال رزو آمریکا دو گام اساسی برداشتند. نرخ بهره را کاهش دادند و بیش از ۱۳۰۰ میلیارد دلار طی سه ماهه اول آغاز بحران به بازار تزریق کردند. این تزریق در قالب عملیات بازار باز انجام شد.

اما مشکل تخفیف نیافت. بانکها در گزارشهای میاندورهای و سالانه زیان کاهش ارزش وامها را به اجبار شناسایی نمودند، هرچند که برخی از آنها شناسایی زیان را به تعویق انداختند. گزارش کاهش سود و یا زیان در بازارهای مالی بر قیمت سهام آنها تأثیر گذاشت. سرمایهگذاریهای زنجیرهای مؤسسات مالی ایجاب میکرد که رشته جدیدی از زیان کاهش ارزش سرمایهگذاری شناسایی شود و کاهش ارزش سهام را تشدید کرد. اگرچه سرمایهگذارانی از ژاپن و خاورمیانه درصدی از سهام مؤسسات مالی بزرگ همانند سیتی گروپ و مورگان استنلی را خریداری نمودند ولی عمق فاجعه بیش از آن بود که تصور میشد.

در مرحله دوم بحران، ناتوانی پرداخت و ورشکستگی بانکهایی چون بیراسترنز، فردی مک، فانی می، واشنگتنمیوچال و ایآیجی بزرگترین مؤسسه بیمه جهان، باعث شد که دولت آمریکا مستقیم و با حمایت بانکهای دیگر همچون بانک آمریکا و جی پی مرگان به کمک این مؤسسات بروند. لیمن برادرز البته سرنوشت دیگری داشت و از این کمکها کمتر برخورداد شد. این کمک مسأله داراییهای مشکلدار یعنی وامهای معوق، نکول شده و غیرقابل وصول را حل نکرد. دولت طرح نجات را پیشنهاد داد که ابتدا از سوی کنگره رد شد ولی بعداً با اصلاحاتی تصویب و ابلاغ شد.

بر اساس این طرح مبلغ ۷۰۰ میلیارد دلار در سه مرحله در اختیار وزارت خزانهداری قرار میگیرد تا این داراییهای مشکل دار را خریداری کند. اگرچه مخالفان طرح آن را در حمایت از مؤسسات بزرگ مالی و مدیران بی کفایت آنها میدانند ولی دولت ادعا میکند که از اینطریق به وام گیرندگان نیز این فرصت داده میشود که خانههای خود را نگهدارند و اقساط را بتدریج پرداخت کنند.

البته تملک وثایق مسکن و فروش آنها از سوی مؤسسات مالی بحران مسکن آمریکا را تشدید کرده است. جریان بیاعتمادی سرمایهگذاران به مؤسسات مالی و بانکها و نیز بانکها به یکدیگر مشکلات فعلی را حادتر خواهد کرد. البته مردمی که سهام یا دیگر اوراق بهادار این مؤسسات را در اختیار دارند و هر روز شاهد کاهش ارزش آن هستند نیز دست به اعتراض زدند. هفته گذشته دارندگان اوراق قرضه لیمین برادرز در هنگکنگ در مقابل ساختمان دولت این ایالت چینی دست به تظاهرات زدند. میلیاردها دلار داراییهای صندوقهای بازنشستگی و پسانداز مردم مغرب زمین نیز دود شدهاست.

مداخله دولت آمریکا برای تزریق مستقیم پول بدهیهای آمریکا را افزایش خواهد داد و این منجر به کاهش ارزش دلار خواهد شد. چنانچه اقدام مؤثری صورت نگیرد مطمئناً این بحران بزرگ میتواند بر رشد اقتصاد جهانی تأثیر منفی بگذارد که در بلند مدت بر قیمت نفت، دلار،فلزات و طلا تأثیر خواهد گذاشت. کاهش قیمت نفت و کاهش ارزش دلار میتواند اقتصادهای منطقه خاورمیانه را تحت تأثیر قرار دهد. ولی چرا با وجود این همه تحلیلگر و متخصص چنین مشکلی بوجود آمد و چرا دیر موضوع آشکار شد. جرج ساروس در کتابی که اخیراً با عنوان پارادیم جدید برای بازارهای مالی نوشته است ادعا میکند برخلاف آنچه در تئوری مطرح است نه تحلیلگران، نه سرمایهگذاران و نه دولتمردان و ناظران از اطلاعات کافی و کامل برای تصمیمگیری استفاده نمیکنند. شاید لازم باشد مفروضات بازار کامل کنار گذاشته شود. شرایط فعلی را تئوری انعکاس بهنحو مناسبتری بازتاب میدهد. طبق این تئوری انسان به سیکلهای تجاری و ماهیت آن توجه جدی نمیکند و در شرایطی که قیمتها در حال رشد است، همه خوشنود از این که خوب تصمیمگیری نمودهاند و سود بردهاند فرآیند رشد قیمتها را تشدید میکنند.

نتیجه این فرآیند شکل گیری حباب است که ترکیدن آن همه را متأثر میکند. حبابهای قیمتی مسکن موجب حباب در بخش مالی شده است و ترکیدن این حبابها کل اقتصاد را متأثر کرده است. بهنظر میرسد همانند بحران ۱۹۲۹ باید براساس تئوری کینز دخالت دولت را تجویز کرد تا قبل از تعمیق رکود اقتصادی جلوی بحران گرفته شود. بههرحال اولویت فعلی مهار بحران است و بعد از فروکش کردن آن باید ریشههای آن مورد تحقیق و بررسی بیشتر قرار گیرد. در حال حاضر جمهوری خواهان فریبکاری و طمع مدیران و دموکراتهای مقررات زدایی مالی از وال استریت را عامل مشکلات کنونی میدانند. هرچه هست، باید روند کاهش شدید بازارهای مالی مهار شود و گرنه این بحران دامن همه کشورها را خواهد گرفت.

دکترعلی رحمانی مدیرعامل بورس اوراق بهادار تهران-

ایران مسعود پزشکیان دولت چهاردهم پزشکیان مجلس شورای اسلامی محمدرضا عارف دولت مجلس کابینه دولت چهاردهم اسماعیل هنیه کابینه پزشکیان محمدجواد ظریف

پیاده روی اربعین تهران عراق پلیس تصادف هواشناسی شهرداری تهران سرقت بازنشستگان قتل آموزش و پرورش دستگیری

ایران خودرو خودرو وام قیمت طلا قیمت دلار قیمت خودرو بانک مرکزی برق بازار خودرو بورس بازار سرمایه قیمت سکه

میراث فرهنگی میدان آزادی سینما رهبر انقلاب بیتا فرهی وزارت فرهنگ و ارشاد اسلامی سینمای ایران تلویزیون کتاب تئاتر موسیقی

وزارت علوم تحقیقات و فناوری آزمون

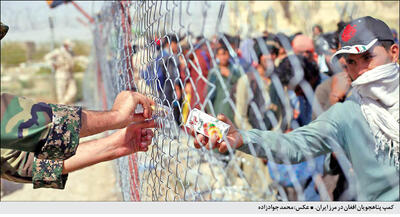

رژیم صهیونیستی غزه روسیه حماس آمریکا فلسطین جنگ غزه اوکراین حزب الله لبنان دونالد ترامپ طوفان الاقصی ترکیه

پرسپولیس فوتبال ذوب آهن لیگ برتر استقلال لیگ برتر ایران المپیک المپیک 2024 پاریس رئال مادرید لیگ برتر فوتبال ایران مهدی تاج باشگاه پرسپولیس

هوش مصنوعی فناوری سامسونگ ایلان ماسک گوگل تلگرام گوشی ستار هاشمی مریخ روزنامه

فشار خون آلزایمر رژیم غذایی مغز دیابت چاقی افسردگی سلامت پوست