یکشنبه, ۹ اردیبهشت, ۱۴۰۳ / 28 April, 2024

مجله ویستا

مسکن، حلقه مرکزی و شکننده اقتصاد جهانی

البته برای ارضای این تقاضاها راهی طولانی در پیش است و فقدان مسکن واقعیتی است که گریبانگیر تعدادی از کشورهاست، چه در میان کشورهای ثروتمند (ایتالیا، یونان و انگلستان) و چه غیرثروتمند (الجزیره، مصر، آرژانتین). اضافه بر این کمبود مسکن با افزایش پیوسته خانواده هایی که شامل یک بزرگسال است از جمله در کشورهای آمریکای شمالی و اروپای غربی و ژاپن، تشدید می شود.

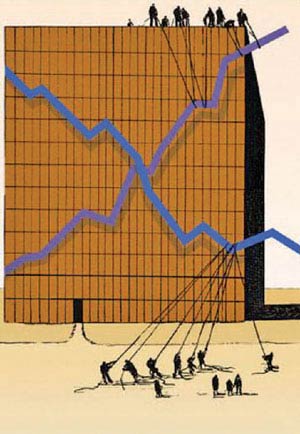

این عدم تعادل بین عرضه و تقاضا، اساس گسترش بی سابقه فعالیت های مسکن در جهان است. طبق بررسی موسسه گرفی، از اوایل سال ۲۰۰۰ «رشد درآمد جهانی معاملات املاک بی سابقه بوده است.»۲ با چهار درصد رشد متوسط (در سال ۲۰۰۱ به اوج ۱۰ درصد رسید)، مسکن یکی از فعال ترین بخش ها بوده و با وجود ترکیدن حباب های صنایع جدید از مارس ۲۰۰۰ در حفظ فعالیت های اقتصاد جهانی نقش داشته است.

مسکن دامنه فعالیت هایش را در چندین عرصه گسترش داده است: فعالیت اقتصادی «واقعی»، وام و مصرف خانواده ها و استفاده از پس انداز شان به منظور به وجود آوردن ثروت موروثی. طبق اکثر بررسی ها، بخش مسکن- واژه ای که آژانس ها، موسسات مالی، دلالی و ساختمان به جز بناهای دولتی مانند جاده ها و پل ها را دربرمی گیرد- هشتمین ایجادکننده شغل در سطح جهانی است و ۸۰ درصد از مشاغل تولید شده در بخش ساختمان متمرکز است.۳

● کاهشی در بخش مسکن و افزایش تعداد بیکاران

در فرانسه طبق آمار انستیتوی پس انداز مسکن، این بخش ۱۸ درصد افزایش تولید ناخالص داخلی را تشکیل می دهد. مسکن موتور اصلی اقتصاد و دومین تولیدکننده ثروت بوده و هفت درصد مشاغل را ایجاد می کند.۴ در آمریکا این رقم به ۱۵ درصد فعالیت های اقتصادی می رسد و بیش از دیگر بخش ها، توسط مراکز آمریکایی با بیش از ۲۰ معیار مختلف، کنترل و محافظت می شود. «ویلیام فلکنشتین اقتصاددان آمریکایی یادآوری می کند که یک قانون ساده بر تمام اقتصاد کشورهای پیشرفته جاری است: پس روی فعالیت مسکن معادل کاهش رشد اقتصادی و افزایش بی کاری است.»۵

دیگر اینکه در بسیاری از کشورها، تخمین درصد فعالیت مسکن به علت عدم وجود آمار مورد اعتماد مشکل است. برای مثال تعداد مشاغل رسماً اعلام نشده، کمتر از واقعیت برآورد می شود. مسکن، هتل و رستوران داری از بخش هایی است که بیش از دیگر حرفه ها از کارکنان رسماً اعلام نشده استفاده می کنند. این اقتصاد غیررسمی امکانی است استثنایی برای قاچاقچیان، شبکه حمل افراد بدون پاسپورت یا گروه های مافیایی ای که در جست وجوی حرفه هایی رسمی برای تطهیر بخشی از پول های به دست آمده از فعالیت های غیرقانونی شان هستند.

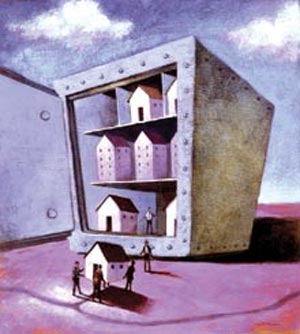

● سرمایه گذاری ۱۰ هزار میلیارد دلاری

از طرف دیگر مسکن اصلی ترین فعالیت برای مصرف و مخارج مربوط به تجهیزات و وسایل خانگی است. در کشور های صنعتی، مسکن اولین رقم از هزینه های جاری خانواده ها را احراز می کند که به طور متوسط بین ۲۰ تا

۳۰ درصد درآمد شان را تشکیل می دهد. به غیر از اجاره خانه این رقم شامل کلیه مخارج مسکن (وام، بهره و غیره) و وسایل مورد نیاز در آن می شود که مدام در حال افزایش است.

در سال های آینده این بخش باید باز هم افزایش یابد زیرا میلیاردها دلار سرمایه گذاری برای مبارزه با گرم شدن کره زمین و حفظ محیط زیست را به سوی خود جلب خواهد کرد. ساختمان های موجود نیمی از گازکربنیک منتشره در فضا را ایجاد می کنند و ۴۰ درصد مصرف انرژی را به خود اختصاص می دهند. رشد اعلام شده « اقتصاد سبز»

- راهی که بیش از پیش برای خروج از بحران اقتصادی پیشنهاد می شود- باید موجب راه اندازی کار و مدرنیزه کردن معیارهای محیط زیستی شود، تخمین های نخست در مورد این بخش برای تنها سهم کشورهای توسعه یافته به ۱۰۰۰ میلیارد دلار می رسد. ولی مسکن با تمام وسعت اش فقط جنبه اقتصادی ندارد بلکه یک محصول سرمایه گذاری نیز است زیرا بیش از یک سوم پس انداز جهانی افراد صرف خرید مسکن برای سکنی در آن یا برای حفظ دارایی موروثی می شود. (در فرانسه پس انداز برای مسکن ۷۰ درصد کل پس اندازها را تشکیل می دهد) برعکس تصور عام، این خانواده ها نیستند که باعث بروز حباب دلال بازی می شوند، بلکه نهادهای سرمایه گذاری و انواع صندوق های مالی هستند که روند طبیعی افزایش قیمت این بازار را تشدید می کنند. آنها طی هشت سال گذشته در جهان بیش از

۱۰ هزار میلیارد دلار در این بخش سرمایه گذاری کرده اند. (از جمله در ساختمان های لوکس)

یکی از گردانندگان صندوق مالی در پاریس (که می خواهد ناشناخته بماند) توضیح می دهد که منبع حباب دلال بازی در همگرایی دو جریان پایه ای است: یکی نیاز خانواده ها به مسکن شخصی و دیگر خواست صنایع مالی که استراتژی شان در این سال های اخیر در به کار گیری بخشی از سرمایه ها در واگذاری وام های سودآور به اشخاص بوده است.

برای قانع کردن خانواده ها شرکت های مسکن سازی و لابی های مالی حکومت ها را تشویق کردند که تبلیغاتی به نفع داشتن مسکن شخصی ترتیب داده شود. برای مثال در آمریکا در مبارزات انتخاباتی ۲۰۰۰ و ۲۰۰۴ چنین طرحی دنبال شد. جورج بوش در کارزار انتخاب مجدد خویش از «جامعه مالک» پشتیبانی کرد. همین استدلال در سال ۲۰۰۶ توسط آقای سارکوزی در سخنرانی انتخاباتی به عاریت گرفته شد: «برنامه ما این است که دسترسی به مالکیت را برای همه امکان پذیر کنیم.»۶

در اواخر سال های ۱۹۹۰ چین قوانینی گذارد که بر اساس آن خانواده ها می توانند وام های رهنی بگیرند و سهم چنین وام هایی از یک درصد در سال ۱۹۹۸ به ۱۳ درصد در سال ۲۰۰۶ رسید که باید به ۲۴ درصد در سال ۲۰۱۵ افزایش یابد.

از زمان بحران وام های رهنی (ساب پرایم)، دیگر روشن است که منافع صنایع مالی در بخش ساختمان فقط از طریق وام دادن به افراد به دست نمی آید. همین که این وام ها به اوراق بورسی رهنی تبدیل شوند، باعث رونق بازار قرضه دومی می شوند که خود مرجعی است برای ایجاد محصولات مشتقه مختلف و از جمله Credit Default Swap(CDS) ها که سرمایه گذاران را در مقابل عدم پرداخت وام بیمه می کند. گسترش بی بند و بار و بی کنترل این بازار و عدم امکان بعضی خانواده ها به پرداخت وام ها، منجر به کاهش بهای اوراق (CDS) شد و به صورتی ناگهانی و زنجیره ای ضررهای بزرگ پدید آورد و باعث ورشکستگی بخش بانکی شد.۷

با این وجود اگر صندوق ذخیره فدرال آمریکا(FED) از آغاز سال های ۲۰۰۰ سیاستی تا این حد بی قید بند را دنبال نمی کرد احتراز از بحران مسکن ممکن بود یا حداقل می شد از شدت آن کاست. نرخ بهره بین بانک ها طی کمتر از دو سال از ۲۵/۶ درصد به یک درصد رسید و به بانک ها اجازه داده شد مبالغ هنگفتی قرض کرده و آماده وام دادن به خانواده ها باشند. آلن گریسپن رئیس سابق بانک مرکزی آمریکا در خاطراتش این چنین از خود دفاع می کند: «من متوجه می شدم که پایین آوردن نرخ وام های رهنی خطر مالی را شدت می دهد و دستیابی به مالکیت مسکن با چنین وام هایی قضاوت بازار را مخدوش می کند. ولی من همچنین عقیده داشتم و هنوز هم دارم که افزایش مالکیت مسکن، پشتیبانی جدی برای حمایت از سرمایه داری بازار است.»۸

تعدادی از اقتصاددانان معروف از جمله پل گروگمن برنده جایزه نوبل۹، رئیس سابق بانک مرکزی را متهم می کنند که آگاهانه بخش مسکن را به عنوان اهرمی برای بالا بردن مصرف و رشد اقتصادی به شکل مصنوعی به کار گرفته است.۱۰ مکانیسم به کار برده شده بسیار ساده است. پایین بودن نرخ بهره امکان می دهد وام گیرندگان مجدداً در مورد نرخ بهره شان با بانک ها مذاکره کنند و در صورت موفقیت، درآمد حاصله را به مصارف دیگرشان اختصاص دهند. این امر از آنجا اهمیت بیشتری می یابد که مصرف خانواده های آمریکایی دو سوم اقتصاد آمریکا را تشکیل می دهد. از این رو است که واشنگتن به هر وسیله ای به دنبال حفظ پویایی آن است.

● کاهش شدید ارزش دارایی ها

«جف فوکس اقتصاددان آمریکایی اظهار تاسف می کند که بانک مرکزی آمریکا، مسکن و آرزوی تملک را دستاویزی کرد تا خانواده ها مدام زیر بار وام قرار گیرند. هدف نهایی این بازی این است که آنها در شرایطی که امکان دریافت افزایش حقوق برایشان میسر نیست، همچنان به مصرف کردن ادامه دهند. این مساله می تواند غیرواقعی جلوه کند ولی کسانی که مالک شده اند حتی اگر با وام هم باشد، خود را ثروتمند احساس می کنند. به ندرت می توان کسانی را یافت که به آنها هشدار داده باشند که این ثروت واقعی نیست و در هر لحظه می تواند ارزش بر حسب تحول بازار کاهش یابد.»

در فرانسه نیز آقای سارکوزی در بحث های مربوط به قدرت خرید از وام های رهنی قابل افزایش، پشتیبانی کرد. در یک کلام، این امر مربوط به تضمین یک وام است. (مسکن به عنوان تضمین پرداخت وام گرفته شده محسوب می شود. مترجم) بدین ترتیب یک ضمانت می تواند برای چندین وام مصرفی دیگر نیز به کار گرفته شود. خلاصه در بازپرداخت یک وام، می توان وام های دیگری نیز گرفت. امری که باعث مغروض شدن بیش از اندازه خانواده ها شده و اوضاع را باز هم وخیم تر می کند.

ترکیب نرخ پایین وام، عملکرد وسیع صندوق های مالی دلال بازی در بازار مسکن و مغروض شدن روزافزون خانواده ها سرانجام به یک فاجعه در آمریکا و سپس در دیگر نقاط جهان منجر شد.

این روند دلال بازی فعالان اقتصادی را وادارکرد تا هر چه بیشتر ساختمان بسازند (۴۰درصد مشاغل ایجاد شده در بین سال های ۲۰۰۱ و ۲۰۰۷ در آمریکا در بخش مسکن بوده است) و زمانی که انبوه مسکن های ساخته شده خریدار پیدا نمی کرد، خانواده های کم درآمد تشویق شدند تا وارد معرکه شده و با خرید خانه هایی که حتی قادر به اجاره کردن آن نبودند، حباب دلال بازی را تغذیه کنند. تسلسل این وقایع به بحران ساب پرایم و ورشکستگی تعدادی از بانک ها انجامید که به دلال بازی با این محصولات پرخطر پرداخته بودند.

بحران در همه کشورهای پیشرفته به یک شکل بروز نکرد. و نشان داد که در برخی موارد محیط عمومی جامعه می تواند سدی باشد در مقابل استراتژی استفاده از وام های مسکن برای تقویت مصرف و رشد اقتصادی در فرانسه و به ویژه در آلمان خانواده ها اعتقاد دارند که اجاره مسکن از خرید آن مطمئن تر است. در آلمان برای مثال فقط ۴۴درصد خانواده ها مالک مسکن هستند. دیگران ترجیح می دهند از وام گیری احتراز کنند هرچند وام های رهنی در مجموع پنج درصد افزایش داشته است. در این دو کشور بر عکس آمریکا و انگلستان زیر بار وام رفتن از لحاظ اجتماعی جنبه ای منفی دارد.

منابع در دفتر روزنامه موجود است

اکرم بل کائید

ترجمه: باقر جهانبانی

ترجمه: باقر جهانبانی

منبع : روزنامه سرمایه

همچنین مشاهده کنید

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید میز و صندلی اداری

خرید بلیط هواپیما

گیت کنترل تردد

ایران مجلس شورای اسلامی مجلس حجاب دولت سیزدهم دولت جمهوری اسلامی ایران گشت ارشاد پاکستان رئیسی امام خمینی رئیس جمهور

هواشناسی تهران سیل پلیس شهرداری تهران قتل کنکور وزارت بهداشت فضای مجازی سلامت سازمان هواشناسی پایتخت

قیمت دلار خودرو قیمت خودرو بازار خودرو دلار بانک مرکزی قیمت طلا سایپا مسکن ایران خودرو تورم مالیات

سریال سینمای ایران تلویزیون سینما موسیقی سریال پایتخت قرآن کریم فیلم مهران مدیری کتاب

خورشید

اسرائیل رژیم صهیونیستی آمریکا غزه فلسطین جنگ غزه روسیه چین اوکراین حماس عربستان ترکیه

فوتبال پرسپولیس استقلال بازی فوتسال جام حذفی آلومینیوم اراک تراکتور سپاهان باشگاه پرسپولیس تیم ملی فوتسال ایران بارسلونا

هوش مصنوعی تبلیغات فناوری سامسونگ ناسا اپل بنیاد ملی نخبگان آیفون نخبگان

دندانپزشکی خواب کاهش وزن بارداری مالاریا