پنجشنبه, ۲۳ اسفند, ۱۴۰۳ / 13 March, 2025

فرانکو مودیگلیانی

فرانکو مودیگلیانی برای دو نوآوری در اقتصاد کلان معروف است. نوآوری اول او برای توضیح مصرف کل است که منجر به توسعه نظریه چرخه عمر، مصرف و پسانداز خانوار گردید. نوآوری دیگر او به توضیح سرمایهگذاری تجاری باز میگردد که به قضیه معروف مودیگلیانی- میلر منتهی شد. این قضیه توضیح میدهد که چرا تصمیمات شرکتی درباره کسب منابع برای سرمایهگذاری و بازپرداخت به سرمایهگذاران نبایستی ارزش بازاری بنگاه را تحت تاثیر قرار دهد.

فرانکو مودیگلیانی در سال ۱۹۱۸ در شهر رم ایتالیا متولد شد. پدر او پزشک بود و مودیگلیانی در راه ادامه حرفه پدر در دانشگاه رم به تحصیل پزشکی پرداخت؛ اما به دلیل نوع روحیات خود به رشته حقوق تغییر رشته داد. او همچنین برای کسب درآمد، مقالات اقتصادی را از آلمانی به ایتالیایی نیز ترجمه میکرد و به تدریج در مباحث اقتصادی نیز وارد شد. بعد از دریافت مدرک خود در حقوق در سال ۱۹۳۹ ایتالیا را به دلیل شرایط سیاسی دولت موسولینی ترک کرد. او بعد از اقامت کوتاه در فرانسه به ایالات متحده مهاجرت کرد و در برنامه دکترای علوم اجتماعی نیواسکول ثبت نام کرد. او در این دوره در کلاس اقتصاد کلان ژاکوب مارچاک تحت تاثیر قرار گرفت و بعد از دریافت دکترا در سال ۱۹۴۴ به تدریس اقتصاد در همان دانشگاه مشغول شد. او بعد از تدریس در دانشگاههای مختلف در سال ۱۹۶۲ به دانشگاه ام.آی.تی رفت و تا بازنشستگی در آنجا ماند. او در سال ۱۹۷۶ به ریاست انجمن اقتصادی آمریکا درآمد و در سال ۱۹۸۵ موفق به دریافت جایزه نوبل شد.

مودیگلیانی فرضیه چرخه عمر را با ریچارد برومبرگ فرمول بندی کرد. برومبرگ دانشجوی مودیگلیانی بود و مدت کوتاهی بعد از چاپ مقاله معروف آنها به دلیل بیماری جان سپرد. از اینرو مودیگلیانی مجبور شد فرضیه را خودش آزمون کند و بسط دهد. فرض کلیدی نظریه چرخه عمر این است که افراد عقلایی میکوشند تا سطح مصرف خودشان را در یک دوره یکساله ثابت نگه دارند. البته درآمد شخصی به دلیل شرایط متغیر اقتصادی تغییر میکند، با این وجود افراد میخواهند تا چرخه عمر خود را از این تغییرات سالانه دور نگه دارند. این امر مستلزم آن است که افراد مصرف خود را بر پایه درآمد انتظاری دوره زندگی خود قرار دهند. بنابراین آنها نسبتهای بزرگتری از درآمد را در وقتی که آنها نسبتا پول بیشتری به دست میآورند پسانداز میکنند و در سالهایی که درآمدشان نسبتا کمتر است، پسانداز خیلی کمتری انجام میدهند.

فرضیه چرخه عمر این مساله را توضیح میدهد که چرا انتظارات بهبود یافته درباره درآمد آینده موجب افزایش مصرف و انتظارات فقیران میشود یا نگرانی درباره بیکاری موجب کاهش مصارف میشود. در حالت اول، افراد با این اعتقاد که نیازی به پسانداز برای روزهای سخت ندارند، بیشتر مصرف میکنند و در مقابل وقتی که افراد انتظار مشکلات اقتصادی در آینده را دارند، کمتر مصرف میکنند و بیشتر پسانداز میکنند. یکی از مهمترین استنتاجات فرضیه چرخه عمر این است که رشد اقتصادی مهمترین عامل تعیینکننده نرخ پسانداز ملی است. وقتی که اقتصاد به سرعت در حال رشد است، افراد احساس نیاز به پسانداز برای آینده نمیکنند، چون درآمدها در آینده بیشتر خواهد بود، از این رو نرخ پسانداز کاهش مییابد. در مقابل، وقتی درآمدها و تولید اقتصادی به کندی رشد میکند، افراد پول بیشتری را پسانداز میکنند و نرخهای پسانداز بالاتر است.

استنتاج دوم از نظریه چرخه عمر این است که برای توضیح و پیشبینی مصرف بایستی ثروت نیز در نظر گرفته شود. ارزش ثروت برای هر شخص به بازدهی انتظاری از ثروت مربوط میشود. بنابراین ثروت میتواند برای اندازهگیری بخشی از درآمدهای آینده استفاده شود و بر رفتارهای مصرفی و پساندازی خانوار تاثیر میگذارد. تغییرات عمده در ثروت کل مانند افزایش عمده در قیمت سهام یا املاک به این مفهوم است که نیاز به پسانداز کمتری برای بازنشستگی است.

فرضیه چرخه زندگی همچنین توضیح میدهد که چرا تغییرات سیاستگذاری موقتی تاثیر ناچیزی بر مصرف یا فعالیت کل اقتصاد دارد. تغییر موقتی در مالیات ممکن است تاثیر عمدهای در درآمد جاری داشته باشد، اما تاثیر اندکی بر درآمد چرخه عمر دارد. از اینرو، تغییرات موقتی در مالیات تاثیر اندکی بر مصارف دارد.

فرضیه چرخه عمر ابزار نظری مفیدی در تحلیل اقتصاد کلان باقی مانده است؛ چراکه به اقتصاددانان اجازه میدهد که عواملی از قبیل ثروت و انتظارات درباره درآمدهای آینده را در توضیح و پیشبینی تصمیمات مصرفی خانوارها در نظر بگیرند. به همین دلیل است که اقتصاددانان برای درک رفتار مصرف و پسانداز کل از این نظریه آغاز میکنند.

دومین کار عمده مودیگلیانی به نظریه مدرن تامین مالی مربوط میشود. تامین مالی به مطالعه تصمیمات بنگاههای تجاری درباره وامگیری برای سرمایهگذاری و همچنین بازپرداخت به سرمایهگذاران میپردازد.

به طور کلی، مدیران ارشد مالی درباره تامین مالی یک سرمایهگذاری از طریق وام یا انتشار سهام شرکت تصمیم میگیرند، همچنین آنها تصمیم میگیرند که سود شرکت را بین سهامداران تقسیم کنند یا برای افزایش سرمایه و مواقع اضطراری نگه دارند. مودیگلیانی و میلر (۱۹۸۵) نشان دادند که هزینه سرمایه برای یک شرکت به ساختار سرمایه آن یا نحوه کسب پول آن شرکت بستگی ندارد. در دهه ۱۹۵۰ اغلب اقتصاددانان فکر میکردند که درصد بهینه تامین مالی از طریق بدهی برای شرکت وجود دارد.

درصدهای کوچک و بزرگ بدهی هر کدام ضعفهای خود را دارند. مودیگلیانی و میلر نشان دادند که اختلافی بین تامین مالی از طریق سهام یا بدهی وجود نداشته و درصد بهینهای از تامین مالی با بدهی وجود ندارد. آنها به این نکته اشاره داشتند که همه سرمایهگذاران پرتفوی بزرگی از داراییها با درجات مختلف ریسک را دارند و اگر بخشی از پرتفوی آنها به دلیل شرکتی با تامین مالی بدهی بالا پرریسکتر شود موجب نگرانی آنها نخواهد شد، حتی اگر چنین نگرانی وجود داشته باشد آن را با افزایش سرمایهگذاری در موارد کمریسکتر مانند اوراق قرضه رفع میکنند.

آنها در مقاله دیگری چنین استدلال کردند که سیاست تقسیم سود شرکت تاثیری بر ارزش سهام شرکت ندارد. در نتیجه ارزش شرکت مستقل از سیاستهای آن در نگهداری یا تقسیم سود تعیین میشود. کار مودیگلیانی در تامین مالی شرکت حاوی یک استنتاج مهم است. مدیریت بایستی به جای تمرکز بر ساختار مالی شرکت بر حداکثرسازی ارزش بازار برای سهامداران موجود تمرکز کند.

علاوه بر دو کار عمده در زمینه مصرف و تامین مالی، مودیگلیانی در زمینههای دیگر نیز فعالیتهایی داشته است. در دهه ۱۹۶۰ او به همراه اقصاددانان دیگر مدلهای اقتصادسنجی بزرگی را برای اقتصاد ایالاتمتحده ساختند. این مدلها معادلات ریاضی برای بیان روابط بین بخشهای مختلف اقتصاد بودند. این مدل به اقتصاددانان اجازه میداد تا اثرات دقیق تغییرات سیاستگذاری و شوکها به اقتصاد را تعیین کنند. همچنین آنها استفاده از سیاستهای کینزی را در تعادل اقتصاد ملی حمایت میکردند. مدلهای اقتصادکلان به اقتصاددانان اجازه میدهد تا مقدار کاهش مالیات برای ایجاد اشتغال یا کاهش نرخ بهره برای افزایش سرمایهگذاری در دوران رکود را مشخص کنند.

مودیگلیانی از این مدلها در برابر برخی انتقادات شدید دفاع کرد. به خصوص او به این اعتراض پاسخ داد که چگونه واکنش افراد به پیشبینیها موجب بیاعتبار شدن مدلبندی و پیشبینیهای اقتصاد کلان میشود. پاسخ او به انتقاد لوکاس در این زمینه این بود که پیشبینیکنندگان باید اثر هر پیشبینی در رفتار اقتصادی را در نظر بگیرند، اگر چنین کاری صورت گیرد مدلهای پیشبینی خوبی امکانپذیر میشوند. استنتاج مهم استدلال مودیگلیانی این است که اگر پیشبینی اقتصادی در زمینهای ضعیف باشد، این ضعف به خود پیشبینیکننده بر میگردد چرا که انتظارات افراد را در مدل خود در نظر نگرفته است.

مودیگلیانی به توسعه اقتصاد کینزی کمک قابلتوجهی نمود. او نظریههای مصرف و سرمایهگذاری تجاری را گسترش داد و مدلهای اقتصادسنجی کلان را در کاربرد سیاستهای کینزی به کار بست. در واقع هر جنبهای از تحلیلهای معاصر اقتصاد کلان با دیدگاهها و کارهای او بهبود یافته است.

مهدی محمدی

ایران مسعود پزشکیان دولت چهاردهم پزشکیان مجلس شورای اسلامی محمدرضا عارف دولت مجلس کابینه دولت چهاردهم اسماعیل هنیه کابینه پزشکیان محمدجواد ظریف

پیاده روی اربعین تهران عراق پلیس تصادف هواشناسی شهرداری تهران سرقت بازنشستگان قتل آموزش و پرورش دستگیری

ایران خودرو خودرو وام قیمت طلا قیمت دلار قیمت خودرو بانک مرکزی برق بازار خودرو بورس بازار سرمایه قیمت سکه

میراث فرهنگی میدان آزادی سینما رهبر انقلاب بیتا فرهی وزارت فرهنگ و ارشاد اسلامی سینمای ایران تلویزیون کتاب تئاتر موسیقی

وزارت علوم تحقیقات و فناوری آزمون

رژیم صهیونیستی غزه روسیه حماس آمریکا فلسطین جنگ غزه اوکراین حزب الله لبنان دونالد ترامپ طوفان الاقصی ترکیه

پرسپولیس فوتبال ذوب آهن لیگ برتر استقلال لیگ برتر ایران المپیک المپیک 2024 پاریس رئال مادرید لیگ برتر فوتبال ایران مهدی تاج باشگاه پرسپولیس

هوش مصنوعی فناوری سامسونگ ایلان ماسک گوگل تلگرام گوشی ستار هاشمی مریخ روزنامه

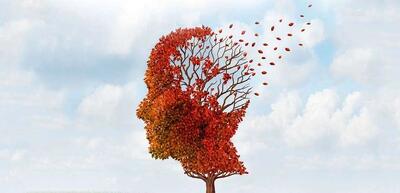

فشار خون آلزایمر رژیم غذایی مغز دیابت چاقی افسردگی سلامت پوست