جمعه, ۱۷ اسفند, ۱۴۰۳ / 7 March, 2025

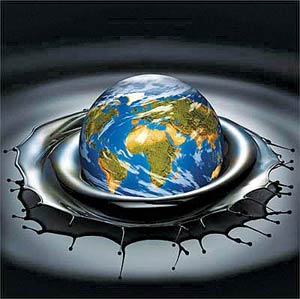

چالش های درآمد های نفتی در اقتصاد ایران

از سال۱۳۸۴، با صعودی شدن روند افزایش قیمت جهانی نفت خام و به تبع آن افزایش تولید ناخالص ملی در بخش نفت و گاز و به خصوص درآمدهای ارزی ایران، امید مردم به بهبود مصرف و رفاه بیشتر، افزایش یافت.

پیش قراول این امیدواری، افزایش اعتبارات عمومی در بودجه، وامها و انواع پرداختهای انتقالی از طرف دولت به حقوقبگیران بود. اما پس از گذشت مدت زمانی نه چندان طولانی، یعنی در اواخر سال ۱۳۸۶ و اوایل سال ۱۳۸۷، مردم با شرایط تورمی مهار نشدنی روبهرو شده و با حیرت روند حرکت اقتصاد کشور را در جهت عکس انتظاراتشان و در حال سختتر شدن یافتند.

افزایش مداوم قیمت نفت اگرچه دستودل بازی و ولخرجی دولت را افزایش داده، به طوری که هر هزینهای را به راحتی میپردازد و هرجا احساس کمبودی بکند که قابل تجارت باشد، به راحتی اقدام به واردات میکند، ولی برای مردم افزایش مداوم تورم و سختی تهیه مایحتاجشان را رقم زدهاست.

مجموعه تحولات در این حوزه، فضایی را ایجاد کرده است که اخبار جدید افزایش قیمت نفت، نگرانی مردم از افزایش فشار تورمی را در پی دارد. با افزایش تورم وارداتی کالاهای خارجی ناشی از افزایش قیمت نفت به تورم داخلی، شادمانی مردم از اخبار افزایش قیمت نفت در بازار جهانی، جای خود را به نگرانی دادهاست. برای اغلب مردم افزایش تورم در کشورهای صنعتی مصرفکننده عمده نفت، امری طبیعی و قابل درک است ولی پذیرش تورم دو رقمی قیمت کالاها و سختتر شدن زندگی در کشوری تولیدکننده نفت مثل ایران با نشانهگیری درآمدهای نفتی به سمت رقم ۱۰۰میلیارددلار در سال جاری، کمی سخت و غیر واقعی به نظرشان میرسد.

به راستی چرا افزایش قیمت جهانی نفت این چنین مرموز عمل میکند و در شرایطی که درآمد ملی، درآمد سرانه و درآمدهای ارزی کشور به این سهلی و با چنین سرعت خیرهکنندهای افزایش مییابد، زندگی مردم سختتر میشود و باید با تورم دو رقمی و نوسان در توزیع مایحتاج خود روبهرو باشند؟ چرا افزایش قیمت نفت مثل شمشیر دولبه عمل میکند، یعنی هم به خریداران و هم به تولیدکنندگان خود آسیب میرساند؟ گروهی از طرفداران طبیعت جوابشان به این سوال به این مضمون است که برداشت بیرویه از منابع طبیعی و آسیب رساندن به طبیعت (تخریب محیط زیست)، مردم را گرفتار نفرین طبیعت میکند.

واقعیت چیست؟ در این نوشتار تلاش میشود با یک بیان ساده به بازگشایی این رمز اقتصادی پرداخته شود که چرا افزایش قیمت و به تبع آن افزایش درآمدهای نفتی، نتایجی اینچنین دور از انتظار در پی دارد. به همین منظور با آسیبشناسی هزینه کردن درآمدهای نفتی در اقتصاد ایران، ابتدا روند افزایش درآمدهای نفتی و نحوه تزریق آنها به اقتصاد کشور و مکانیسم عملکرد و نتایج حاصل از آن بررسی میشود.

● خصوصیات بخش نفت در اقتصاد ملی

منابع طبیعی برای اقتصاد هر کشور، یک موهبت است که میتواند مزیت نسبی در تولید و تجارت خارجی ایجاد کند. در بین منابع طبیعی، نفت خام به دلیل نیاز همه کشورها به این حامل انرژی، خصوصیات اقتصادی و مزیتهای ویژهای دارد، به خصوص اگر مانند اقتصاد ایران سهم بخش نفت در تولید ناخالص ملی بزرگترین سهم در بین همه بخشهای اقتصاد باشد. برای شناخت بهتر نفت، ابتدا به عنوان یک کالا به اختصار به خصوصیات آن در حوزه اقتصاد خرد و سپس به عنوان یک بخش تولیدی در اقتصاد کلان میپردازیم.

مهمترین ویژگیهای کالای نفت خام در حوزه اقتصاد خرد عبارتند از: عرضهکنندگان آن محدود و متقاضیان بسیار گستردهای دارد، پس بازار آن دارای خصوصیات شبه انحصار در عرضه است. کالای جانشین نزدیک ندارد و در نتیجه منحنی تقاضای آن کم کشش است. تولید و عرضه آن به عوامل و شرایط ویژهای بستگی دارد و در نتیجه منحنی عرضه آن نیز کم کشش است. بنا به دلیل این کم کششی منحنیهای عرضه و تقاضای نفت، عمده اثر شوکهای عرضه و تقاضای آن (یا هر دو) در متغیر قیمت ظاهر شود. عرضه نفت با تأخیر زمانی به تقاضا پاسخ میدهد و در نتیجه بازار آن میتواند با پدیده تار عنکبوتی و نوسان شدید قیمت و درآمد مواجه شود. صنعت نفت دارای بهرهوری بالا برای عوامل تولید (کار و سرمایه) و در نتیجه فشار مداوم برای ورود عوامل تولید از دیگر صنایع به این صنعت وجود دارد. مجموعه این شرایط، تخصیص منابع در حوزه اقتصاد خرد را دچار اخلال میکند.

در حوزه اقتصاد کلان، درآمدهای بخش نفت یک متغیر برونزا است که مقدار آن توسط عوامل خارج از اقتصاد ملی تعیین میشود، این خصوصیت روند درآمد ملی را دچار نوسان میکند. در صورت افزایش قیمت، به رغم کوچک بودن سهمش از اشتغال ملی، سهمش در تولید ناخالص ملی میتواند بزرگ شود و ● در نتیجه توزیع درآمد

بین بخشی را نامتعادل کند. به دلیل تقاضای کم برای کالای واسطه از سایر بخشها و تولیدات واسطهای کم آن برای سایر بخشها (عدم ارتباط قوی بخش نفت خام با سایر بخشها در جدول داده- ستانده)، در اثر افزایش تقاضای نهایی برای آن، تقاضای القایی کمی برای سایر بخشها ایجاد میکند و به رشد نامتعادل اقتصاد ملی میانجامد.

بخش نفت دارای ارزش افزوده زیاد است، به طوری که ضریب فنی سرمایه در اقتصاد کلان (نسبت تولید به سرمایه) را به طور کاذب افزایش و یا ICOR سرمایه (تعداد واحد سرمایه مورد نظر جهت تولید یک واحد کالا) را به طور کاذب کاهش داده، اشتغال و سرمایهگذاری در سایر بخشها را غیر منطقی میکند.

به دلیل آنکه درآمدهای آن بیشتر به صورت ارزی است، افزایش قیمت آن، تراز تجاری را به سرعت مثبت کرده و رابطه مبادله کالاهای قابل تجارت سایر بخشها را به زیان تولیدات داخلی برهم میزند. مجموعه این شرایط، روابط متغیرهای اقتصاد کلان در یک اقتصاد ملی را دچار اخلال کرده و میتواند شرایط تثبیت اقتصاد کلان را بر هم بزند.

● تزریق دلارهای نفتی به اقتصاد ملی

منابع نفت در ایران ملی است و در مالکیت دولت قرار دارد و در نتیجه درآمدهای آن مستقیما به خزانه دولت واریز میشود. علیالقاعده پس از گزارش دولت از حجم درآمدهای نفتی، مجلس موافقت خود را با پیشنهاد دولت برای محل هزینهکردن آنها اعلام میکند. در واقع فروش نفت خام محل تامین درآمدهای بدون زحمت و بیدردسر دولت است.

لازم به یادآوری است که وظیفه اصلی و کلاسیک دولت، تولید کالاها و خدمات عمومی با گرفتن و هزینهکردن مالیات است. گروهی از صاحبنظران عقیده دارند فروش منابع خام طبیعی از جمله نفت، نوعی مالیات گرفتن از نسلهای آینده است.

ماجرا در اقتصاد ایران از آنجا شروع میشود که سیستم مالیاتی کشور توان تامین حقوق، مزایا و مخارج لشگر بزرگ حقوقبگیران دولت و زیان شرکتهای دولتی را ندارد و مالیاتدهندگان نیز اگر قرار باشد هزینه خدمات دولتی را با مالیات تامین کنند، حاضر به پذیرش این حجم از کارکنان دولت برای تولید خدمات محدود و ادامه کار شرکتهای زیانده دولتی نیستند.

تحت این شرایط تنها راه برای دولتی که علاقه ندارد تعداد کارکنان خود را کاهش دهد، مالیات گرفتن از نسل آینده یعنی هزینهکردن درآمدهای نفتی است که عمدتا به ارز خارجی، یعنی دلار است. دولت برای هزینه کردن دلارهای نفتی دو راه پیش رو دارد.

راه اول، فروش این دلارهای نفتی در بازار آزاد که خود دو اثر ناخوشایند در پیدارد، کاهش نرخ برابری دلار با ریال که کاهش درآمد دولت اثر اول آن و اثر دومش افزایش قدرت کاذب ریال در برابر ارزهای خارجی و مبتلا شدن اقتصاد کشور به «بیماری هلندی» است. راه دوم دولت برای هزینه کردن دلارهای نفتی که سادهترین و سهلترین راه نیز هست، فروش آنها به بانک مرکزی است. این راهکار نیز نتایج و عواقب خاص خود را بر اقتصاد ملی دارد. ابتدا به نتایج راهکار دوم یعنی فروش دلارهای نفتی به بانک مرکزی و به دنبال آن به آثار بیماری هلندی میپردازیم.

بانک مرکزی پس از خرید دلارهای دولت با افزایش ذخایر ارزی خود، اقدام به پرداخت ریالی معادل آن به دولت میکند و دولت این ریالهای نو را به صورت حقوق، دستمزد و مزایای کارکنان خود و جبران زیان شرکتهای دولتی هزینه میکند.

این فرآیند به گسترش پایه پولی و افزایش حجم نقدینگی در اقتصاد کشور میانجامد که افزایش سطح عمومی قیمتها که همان تورم است، نتیجه علمی و منطق اقتصادی آن است. در نتیجه افزایش قیمت جهانی نفت خام و افزایش درآمدهای دلاری نفت و تصمیم دولت به هزینه کردن آنها از طریق فروش آن به بانک مرکزی، تورم آزاردهنده به خصوص برای طبقات کم درآمد را به دنبال دارد.

همچنین وابسته شدن بودجه دولت به درآمدهای نفتی، کارآیی سیستم مالیاتی کشور را تحلیل میبرد و در زمان کاهش درآمدهای نفتی به دلیل آنکه امکان کاهش هزینه بودجه دولت وجود ندارد، بلکه مطابق رویه، حداقل برابر نرخ تورم جهت افزایش حقوق کارکنان دولت باید رشد کند، کسری بودجه بزرگ (نسبت کسری به کل بودجه) نتیجه منطقی حسابداری آن است. تامین کسری بودجه با استقراض از بانک مرکزی، یعنی چاپ اسکناس و به دنبال آن گسترش پایه پولی، افزایش حجم نقدینگی و تورم دورقمی قیمتها، رویه تکراری سالهای گذشته دولت و فرآیند قابل پیشبینی در اقتصاد ایران بوده است.

● درآمدهای نفتی و بروز بیماری هلندی

واژه بیماری هلندی در سال ۱۹۷۷ توسط مجله Economist برای توصیف رکود بخش صنعت در هلند بعد از کشف منابع گاز طبیعی در دهه ۱۹۶۰ و افزایش شتابان درآمدهای ارزی ناشی از آن در این کشور، بهکار گرفته شد.

با تزریق این درآمدهای ارزی وافر به اقتصاد هلند در دهه ۱۹۶۰و اوایل دهه ۱۹۷۰، یعنی حدود۱۰ الی ۱۵سال، بسیاری از صنایع مهم این کشور از بین رفتند یا قدرت رقابت بین المللی خود را از دست دادند (مانند شرکت فیلیپس هلند). دولت هلند برای مقابله با این پدیده زیانبار، دست به سیاستهای متفاوت اقتصادی زد که عمدتا نتیجه بخش نبود و جبران مافات نشد. به همین خاطر بعد از سال ۱۹۷۷ هرگاه چنین پدیدهای در اقتصاد یک کشور رخ دهد، اصطلاحا به آن بیماری هلندی گفته میشود.

بیماری هلندی (Dutch disease) یک مفهوم اقتصادی است که در آن تلاش میشود رابطه بین افزایش سریع درآمدهای ارزی ناشی از بهرهبرداری زیاد از منابع طبیعی (فروش منابع طبیعی) و رکود در بخش صنعت و کشاورزی را در یک کشور توضیح دهد. نام علمی مناسبی که میتوان بر بیماری هلندی نهاد «رونق در اقتصاد کالاهای مبادله پذیر» (کالاهایی که قیمت شان در درون کشور ازطریق عرضه و تقاضای جهانی تعیین میگردد) است که مترادف با «رخوت در اقتصاد بخش کالاهای صنعتی صادراتی» (کالاهایی که قیمتهایشان در خارج از کشور ازطریق هزینه تمام شده آن در داخل کشور تعیین میگردد) است. بیماری هلندی بیانگر وضعیتی است که افزایش سریع درآمدهای ارزی ناشی از فروش منابع طبیعی و بهبود تراز تجاری، میتواند تولید اقتصاد ملی در بخش صنعت و کشاورزی را دچار بحران (رکود) کند.

این اتفاق به علت افزایش نرخ برابری پول ملی در برابر ارزهای خارجی صورت میگیرد که بخش صنعت و کشاورزی را در رقابت با سایر تولیدکنندگان جهانی تضعیف میکند.

در حالی که این بیماری اغلب مربوط به اکتشاف منابع طبیعی نفت و گاز میشود، ولی میتواند با «هر فعالیت توسعهای که نتیجهاش ورود بیرویه ارز خارجی شود» پدیدار گردد، مانند نوسان شدید در قیمت منابع طبیعی از جمله نفت و گاز، کمک پولی زیاد خارجی یا سرمایهگذاری گسترده مستقیم خارجی.

داستان از زمانی شروع میشود که به دلیل افزایش درآمدهای ارزی یک کشور، تراز تجاری آن مثبت و پول ملی آن کشور با افزایش قابل توجه ارزش در برابر پول سایر کشورها (ارزها) روبهرو شود. درنتیجه این افزایش ارزش یا نرخ مبادله، صادرات این کشور برای کشورهای دیگر گرانتر شده، کاهش مییابد ولی واردات به این کشور به نسبت، ارزانتر شده و افزایش مییابد. نتیجه این فعل و انفعالات، عدم تعادل در تجارت خارجی کالاهای ساختهشده است. همانطور که ذکر شد، این وضعیت در هر کشوری اتفاق افتد، آن را بیماری هلندی اقتصاد مینامند که خاص کشف ذخایر گاز طبیعی در هلند نیست. تحقیقات دو اقتصاددان به نامهای «کوردن» و «نری» (Corden and Neary ۱۹۸۲) نشان میدهد، این بیماری میتواند در هر کشور و در هرزمان و به دلایل دیگری نیز با شدت و ضعف رخ دهد.

تجربه بروز بیماری هلندی با افزایش قیمت بینالملل کالاهای مبادلهای (تجاری) از جمله با پیشرفت تکنولوژی در بخش تجاری (ژاپن و ایرلند)، افزایش تقاضا برای کالاهای مبادلهای (سوئیس)، کشف منابع طبیعی نفت و گاز (انگلیس)، صنعت بوکسیت (جامائیکا)، صنعت نفت (ونزوئلا)، اکتشافات طلا (استرالیا) و افزایش قیمت قهوه (کلمبیا) با شدت متفاوت رخ دادهاست. لازم به ذکر است که فهم و توجه به این اصطلاح و مقوله در حوزه نخبگان اقتصادی محدود نمانده و به دلیل بروز آثار اجتماعی و سیاسی ناشی از آن، در گفتمان نخبگان اجتماعی و جریانات سیاسی نیز در حد یک کابوس اقتصادی به این پدیده توجه شده است.

دلیل اینکه به پدیده بیماری هلندی تا این اندازه توجه میشود، آن است که روند تعدیل اقتصادی درشرایط رونق صادراتی، در زمانی که این رونق پایان پذیرد، در جهت معکوس عمل نمیکند (شرایط به وضع سابق برنمیگردد). زیرا گسترش مجدد سایر بخشهای قابل تجارت در صورتی که بازار سرمایه و زیربناهای آنها در اثر بیماری هلندی تخریب شده باشند، بامشکل مواجه است. حتی اگر چنین مشکلی هم رخ نداده باشد، ورود به بازارهای صادراتی سابق با موانع عمده و جدی روبهرو خواهد بود، زیرا کشورهای رقیب تا آن زمان بازارهای رها شده در دوران رونق را به تسخیر خود درآوردهاند. نتیجه این شرایط، مشکلات اقتصادی را به دنبال دارد که امکان ایجاد بحرانهای اجتماعی را دامن میزند.

تجربه ایران: آثار بیماری هلندی در اقتصاد ایران ناشناخته نیست و اقتصاددانان بهترین شاهد آن را تحولات دهه پنجاه اقتصاد ایران میدانند. اولین شواهد پدیدار شدن بیماری هلندی در اقتصاد ایران به سال ۱۳۵۳ هجری شمسی برمیگردد. دراین سال تحت تاثیر چهاربرابر شدن قیمت نفت خام و افزایش تولیدآن، درآمدهای ارزی دولت ایران از حدود ۳میلیارد به رقم ۲۰میلیارددلار نزدیک شد (حدود شش برابر ). با این افزایش سرسامآور درآمدهای ارزی در یک دوره زمانی کوتاه، مقامات دولتی و حکومتی در برابر چندین گزینه برای این حجم عظیم از ذخیره ارزی در خزانه، گزینه هزینه کردن و تزریق آن به اقتصاد کشور را انتخاب کردند. برنامه عمرانی پنجم در سال ۱۳۵۳مورد تجدید نظر قرار گرفت و اعتبارات آن به دو برابر و هدف رشد آن از ۲/۱۱ به عدد نجومی ۹/۲۵درصد در سال افزایش یافت. دولت وقت ایران (هویدا) با طرح شعار آموزش رایگان و کاهش قیمت کالاهای اساسی، انتظارات عمومی را افزایش داد. برای جواب دادن به این انتظارات مصرفی تحریک شده، بودجه عمومی کشور به بیش از دو برابر افزایش یافت و در سالهای بعد به یک رویه تبدیل شد.

تحت این شرایط از یک سو به دلیل رشد واردات و کاهش سطح تولیدات داخلی در بخشهای تولیدکننده کالاهای دارای قابلیت تجارت و از سوی دیگر به دلیل رشد کند بخشهای زیر بنایی از جمله نیرو، حملونقل و خدمات، هماهنگی بین بخشهای اقتصادی دچار اخلال و اقتصاد ملی وارد دورهای از عدم تعادل شد.

در ادامه با کاهش ۱۴درصدی درآمدهای نفتی در فاصله سالهای ۱۳۵۵ تا ۱۳۵۷ دورهای از رکود اقتصادی در کشور آغاز شد. این وضعیت درحالی رخ داد که دولت در آن زمان، خود را متعهد به صرف هزینههای هنگفت عمومی کرده بود که چارهای جز تهیه بودجه با کسری زیاد نداشت. به دلیل افزایش نقدینگی ناشی از کسری بودجههای بزرگ، نرخ تورم سالانه کشور از سال ۱۳۵۱ تا ۱۳۵۷ دو رقمی و در بعضی سالها از مرز ۳۵درصد در سال نیز فراتر رفت. کاهش نرخ رشد درآمدهای نفتی و عدم امکان تعدیل اقتصاد ملی، سبب کاهش توانایی عملی دولت در پاسخ گویی به مطالبات رشد یابنده عمومی شد و اقتصاد کشور در بحران فرو رفت.

تجربه بعدی ایران مربوط به سالهای اولیه بعد از انقلاب اسلامی است که به دلیل افزایش قیمت نفت خام، درآمدهای ارزی زیادی نصیب کشور شد که آثار خفیفتری از بیماری هلندی نسبت به دوره قبل داشت. در سالهای اخیر (۱۳۸۳ به بعد) زمینه و نشانههایی از ابتلای اقتصاد ایران به بیماری هلندی پدیدار شدهاست.

اگر بر پایه اطلاعات منتشر شده (سایت بانک مرکزی)، مقدار صادرات نفت ایران در ۸ سال گذشته را به طور متوسط حدود ۳/۲میلیون بشکه در روز، مبنا قرار دهیم، از سال ۱۳۸۰ درآمدهای ارزی ایران در اثر افزایش مداوم قیمت نفت (از متوسط ۲۴دلار در سال ۱۳۸۰ به متوسط ۶۰دلار در سال ۱۳۸۵ و ۸۰دلار در سال ۱۳۸۶ و عبور از مرز ۱۰۰دلار برای هر بشکه در سال ۱۳۸۷) به بیش از چهار برابر افزایش یافته است.

یعنی درآمدهای ارزی صادرات نفت ایران طی این دوره از حدود ۲۰میلیارددلار در سال ۱۳۸۰ به ۳۶میلیارد در سال سال ۱۳۸۳، ۵۳میلیارد در سال ۱۳۸۴، ۶۳میلیارد در سال ۱۳۸۵ و ۷۲میلیارددلار در سال ۱۳۸۶ رسیده و مقدار بالاتر از ۸۰میلیارددلار برای سال ۱۳۸۷ را نشانه گرفته است. بر همین پایه درآمدهای ارزی ایران در سال ۱۳۸۷ با احتساب زیر بخش گاز (حدود ۲۰میلیارد دلار) به رقم ۱۰۰میلیارددلار میرسد که درآمدهای ارزی ایران را نسبت به سال ۱۳۸۰پنج برابر میکند.

بر پایه آمارهای رسمی(بانک مرکزی)، ارزش دلاری واردات ایران در طی این دوره همواره کمتر از صادرات بودهاست. در طی دوره ۱۳۸۰ تا ۱۳۸۵، تراز تجاری ایران به ترتیب ۵۷۷۵، ۶۲۰۱، ۴۴۳۰، ۵۶۵۳، ۲۱۲۸۱، ۲۶۲۴۵ و تقریبا بیش از ۳۰۰۰۰میلیون دلار برای سال ۱۳۸۶ مثبت بوده است (۱۰۰میلیون دلار برای یک دوره ۷ساله). برای سال ۱۳۸۷ اگر واردات ایران به مقدار ۶۰میلیارددلار پیشبینی شده برسد، تراز تجاری ایران در این سال را ۴۰میلیارددلار مثبت نشان میدهد.

بر این اساس، مازاد تجاری ایران در پایان این دوره ۸ساله (از ۱۳۸۰ تا پایان ۱۳۸۸۷) به بیش از ۱۴۰میلیارددلار میرسد که تزریق این حجم از ارز خارجی به اقتصاد کشور، قدرت ریال (به دلیل حجم کوچک آن) در برابر دلار را به شدت افزایش خواهد داد (حجم پول و نقدینگی در کشور بر پایه آمار بانک مرکزی ٤١٥هزار میلیارد ریال و ١٢٨۵هزار میلیارد ریال در سال ۱۳۸۵ بوده که تخمین زده میشود در سال ۱۳۸۶ به حدود ۴۵۰ و ۱۴۵۰هزار میلیارد ریال افزایش یافته که کمتر از ۵۰میلیارددلار برای پول و ۱۵۶میلیارددلار برای نقدینگی است).

ادامه این وضعیت با توجه به کوچک بودن حجم تولید ناخالص داخلی (حدود۱۶۰میلیارددلار بدون نفت در سال ۱۳۸۵) و به تبع کوچک بودن حجم صادرات، مثبت شدن تراز تجاری در یک دوره میان مدت (مثلا ۵ساله) به افزایش شدید ذخایر ارزی میانجامد. از طرف دیگر به دلیل کوچک بودن حجم تولیدات اقتصاد کشور، سهم بخش نفت در تولید ناخالص ملی طی این دوره از حدود ۱۵درصد در سال ۱۳۸۰ به سرعت افزایش یافته و درآستانه عبور از مرز ۳۰درصد در سال ۱۳۸۷ قرار گرفتهاست.

مجموعه شرایط ذکر شده، زمینه و شرایط بروز آثار بیماری هلندی در اقتصاد ایران را فراهم کردهاست. تحت این شرایط، عملکرد اقتصادی دولت طی دوره فوقالذکر هشدار دهندهاست، زیرا با افزایش درآمدهای ارزی از محل فروش نفت خام به خصوص در ۳ سال اخیر، افزایش حجم بودجه (جاری و عمرانی) و کسری بودجههای مداوم دولت، هرساله حجم عظیمی از این دلارها را به اقتصاد ایران تزریق کردهاست. این تزریق، حجم پول کشور را از ۱۴۳هزار میلیارد ریال در پایان سال۱۳۸۰ به ۳۲۰ هزار میلیارد ریال در پایان سال ۱۳۸۴ و تقریبا ۵۰۰ هزار میلیارد ریال در پایان سال ۱۳۸۶ و حجم نقدینگی در همین دوره را از ۳۲۱هزار میلیارد ریال در پایان سال ۱۳۸۰ به ۹۲۱هزار میلیارد ریال در پایان سال ۱۳۸۴ و تقریبا به ۱۴۵۰هزار میلیارد ریال در پایان سال ۱۳۸۶ رساندهاست. این افزایش مداوم حجم پول و نقدینگی، کاهش قدرت ریال در بازار داخلی یعنی تورم دورقمی رشد یابنده قیمتها را درپی داشتهاست که در ماههای اول سال ۱۳۸۷ نسبت به سال قبل آن، از مرز ۲۰درصد نیز گذشتهاست. در بخش تجارت خارجی و رابطه ریال بادلار طی این دوره، بهرغم بیش از ۵/۳ برابر شدن حجم پول ملی (رشد ۲۵۰درصدی) و ۶/۴ برابر شدن حجم نقدینگی (رشد ۳۶۰درصدی)، نرخ برابری ریال با دلار کاهش اندکی داشته و از ۷۸۷۸ ریال در سال ۱۳۸۱ به ۹۳۵۱ ریال در سال ۱۳۸۷ افزایش یافتهاست، که کاهش نزدیک به ۲۰ درصد برای یک دوره ۷ ساله را نشان میدهد. با مقایسه رشد حجم نقدینگی و پول ملی با کاهش نرخ برابری دلار در برابر ریال، رشد نسبی نرخ برابری ریال بادلار بهخوبی مشخص است. بر اساس ارقام بالا، کاهش قدرت ریال در بازارهای خارجی در طی ۷ سال گذشته، حتی کمتر از کاهش قدرت خرید ریال در بازار داخلی در فاصله سال ۸۶ تا ۸۷ است. این دوگانگی تغییر قدرت ریال در بازارهای داخلی و خارجی، افزایش قیمت کالاهای غیر قابل تجارت در داخل و ورشکستگی بنگاههای تولید کننده کالاهای قابل تجارت و صادرکننده را درپی داشتهاست. ادامه این روند که اجتناب ناپذیر به نظر میرسد، شدت گرفتن بحران برای گروه بیشتری از بنگاههای داخلی را رقم خواهد زد.

چه باید کرد؟

با توجه به مجموعه مطالب ذکر شده، جواب به این سوال مهم ضرورت مییابد که بطور کلی با درآمدهای فراوان ارزی ناشی از فروش یک کالای مبادله پذیر یا منابع طبیعی مثل نفت و گاز چگونه باید عمل کرد تا ضمن بهرهمندی اقتصاد ملی از آن، دچار آثار بیماری هلندی نشود؟ آیا باید این درآمدها را ذخیره و در سرمایهگذاریهای خارجی به روشهای مختلف به کار گرفت؟ آیا باید آن را صرف خرید کالاهای ساخته شده کرد و مصرف را بالا برد تا بازار داخلی گسترش یابد؟ آیا باید با آن زیربناهای اقتصادی کشور را گسترش داد تا منحنیهای هزینه بنگاهای داخلی به پایین شیفت و قدرت رقابت بینالمللی آنها بهبود یابد؟ آیا باید آن را تبدیل به یک صنعت نمود؟ و در پایان یک سوال کلی، آیا این درآمدهای ارزی برای هر اقتصادی قابل هضم است و فقط لازم است در هزینهکردن آنها کاملا جانب احتیاط را رعایت کرد؟

کشورهای مختلف، پاسخهای متفاوتی را به این پرسشها دادهاند. اغلب کشورهای صنعتی توسعهیافته دارای درآمدهای نفتی، مصرف و تزریق چنین درآمدهای عظیمی به اقتصاد خود را مضر تشخیص دادهاند و لذا با تاسیس صندوقهای سرمایهگذاری جهت نسلهای بعدی، مصرف در آینده را جایگزین مصرف جاری نمودهاند. کشور نفتخیز نروژ در شمال اروپا با جمعیت نسبتا کم و درآمدهای نفتی زیاد، نمونه نسبتا موفق از این دسته کشورها میباشد. برخی کشورهای عربی صادرکننده نفت نیز با انضباط مالی مناسب، سرمایهگذاری قابل توجهی در خارج از اقتصادهای ملی را سامان داده و بهرغم اقتصادهای تک محصولی خود از گرایش به هزینه نمودن فراگیر دلارهای نفتی خودداری نموده اند. همچنین اکثر این کشورها با درآمدهای فراوان نفتی، ایجاد یک نظام تامین اجتماعی مناسب در کشورشان را امکانپذیر ساختهاند. البته در سالهای اخیر همین کشورها برای ایجاد تنوع درآمدهای ارزی خود، اقدامات مناسبی را در جهت گسترش دیگر فعالیتهای اقتصادی بوجود آوردهاند که برای نمونه می توان از کشورکویت نام برد.

اما پاسخ به سوال فوق در مورد ایران که با درآمدهای نفتی چه باید کرد؟ یعنی چگونگی هزینه کردن دلارهای نفتی و بهرهمندی از درآمد نفت و گریز از خطر ابتلا به بیماری هلندی ناشی از آن. برای پاسخ به این سئوال باید شرایط خاص اقتصاد ایران را مبنا قرار داد. نفت و درآمدهای نفتی از جمله مزیتهای اقتصاد ایران است که تحت هیچ شرایطی نه میتوان و نه باید آنرا نادیده گرفت و کنار گذاشت و اقتصاد ایران و در نهایت مردم را از نعمت آن محروم کرد بلکه باید بنحوی از آنها بهره گرفت که عواقب خطرزای آن کاهش و اثرها و نتایج مثبت آن افزایش یابد. بر اساس مطالب ذکر شده، نوسان درآمدهای نفتی میتواند مسبب دو خطر عمده برای اقتصاد ملی باشد. اول، بیماری هلندی در دوران فوران و دوم، کسری شدید بودجه دولت در دوران افول آن. سوال اینجااست که آیا اقتصاد ایران استعداد ابتلا به بیماری هلندی را داشته یا دارد و آسیبهای ناشی از آن چیست؟

در تجربه گذشته اقتصاد ایران در دوره افزایش ناگهانی درآمدهای نفتی در سالهای ۱۳۵۱و بعد از آن، پول ملی ایران تحت حمایت دلار آمریکا قرار داشت و رابطه ریال بادلار ثابت بود. این وابستگی پس از افزایش درآمدهای نفتی مانع افزایش شدید نرخ برابری ریال با سایر ارزهای خارجی شد. از طرف دیگر، ایران در آن دوره، صادرکننده کالاهای صنعتی و کشاورزی نبود که صادرات آن دچار تبعات بیماری هلندی یعنی کاهش صادرات کالاهای صنعتی و کشاورزی به دلیل بالاتر از ارزش بودن پول ملی (Overvaluation) شود. اتفاقی که رخ داد آن بود که درآمدهای ارزی ایران ظرف مدت کوتاهی بشدت افزایش یافت که بیشتر، افزایش هزینههای مصرفی به خصوص در کالاهای قابل واردات و عدم هماهنگی بین بخشهای اقتصادی و نامتعادل شدن اقتصاد ملی را به دنبال داشت. پس از کاهش درآمدهای نفتی، ناتوانی دولت برای تامین مخارج مصرفی رشد یابنده (کسری بودجه)، آثار مخربی بر اقتصاد ملی برجای گذاشت. در سالهای اخیر که درآمدهای نفتی به چند برابر سالهای قبل از آن افزایش یافته و ریال تحت حمایت یک پول معتبر خارجی قرار ندارد، امکان بالاتر از ارزش شدن ریال (Overvaluation) وجود دارد. اما کشور ایران در حال حاضر در هر دو بخش صنعت و کشاورزی موقعیت صادراتی بینالمللی ندارد تا افزایش قدرت کاذب ریال بتواند صادرات ایران را تهدید کند و بازارهای خارجی خود را از دست بدهد. ایران در هر دو بخش صنعت و کشاورزی در تعداد زیادی از اقلام مصرفی و اغلب ماشینآلات سرمایهای و کالاهای واسطهای، واردکننده است و افزایش قدرت ریال در برابر ارزهای مهم خارجی حتی میتواند به افزایش تولید ملی در این دو بخش بیانجامد و قدرت رقابت این گروه از بنگاههای ایرانی را افزایش دهد.

اما تجربه تلخ اواسط دهه۱۳۵۰ که میتواند در این سالها (۱۳۸۷ و بعد از آن) نیز تکرار شود، هزینه کردن درآمدهای ناشی از افزایش قیمت نفت در بودجه دولت است که به افزایش شدید واردات و صعودی شدن روند مصرف عمومی و خصوصی میانجامد. این خطر از آنجا شروع میشود که قدرت خرید پول ملی دچار دوگانگی یعنی ضعف در بازار داخلی (به دلیل تبدیل دلارهای نفتی به ریال و افزایش حجم پول و نقدینگی) و قدرت در بازار خارجی (به دلیل بهبود تراز تجاری) میشود. افزایش نرخ برابری ریال با ارزهای خارجی سبب کاهش نسبی قیمت کالاهای قابل تجارت در بازار داخلی میشود ولی ضعف ریال در بازار داخلی در بخش خدمات و کالاهای غیر قابل تجارت مثل نیرو، املاک، مسکن و خدمات به افزایش قیمت نهادها و تولیدات این بخشها و تورم میانجامد. کاهش نسبی قیمت کالاهای دارای قابلیت تجارت در بازار داخلی، بنگاههای داخلی این قبیل کالاها را از بازار خارج، بیکاری سرمایه و نیروی کار آنها را به دنبال دارد (مثل کفش و لباس). در همان حال بنگاههای فعال در تولید کالا و خدمات غیر قابل تجارت از جمله خدمات، ساختمان و نیرو را پر رونق و سود آور برای سرمایه گذاری و جذب نیروی کار میکند (مثل مسکن، مواد خوراکی، میوه و سبزی تازه، خدمات و برق اگر در اختیار دولت نباشد). در این میان وضعیت بنگاههای تولیدی که مصرف کننده کالاهای سرمایهای و کالاهای واسطهای خارجی و یا عرضهکننده خدمات به خارجیها هستند به سهم اقلام وارداتی در تولیداتشان، توانمندی مدیران و سیاستهای تجاری دولت گره خورده است (مثل صنایع ماشینسازی، خودروسازی، رستوران، هتلداری و گردشگری).

● جمعبندی و نتیجهگیری

در جمعبندی و نتیجهگیری میتوان گفت، اقتصاد ایران بنا به مجموع شرایط حال حاضر آن، اگر چه استعداد ابتلای کامل به بیماری هلندی را ندارد ولی در صورت بروز شرایط آن، میتواند آثار و نتایج مخربی از آن به اقتصاد کشور وارد شود به خصوص در حوزه بودجه دولت و وابستگی آن به درآمدهای نفتی. در شرایطی که درآمدهای نفتی کشور، با شوک مثبت روبهرو شده، هزینه کردن کامل آنها، در میان مدت آثار معکوسی از خود به جای میگذارد و در قالب آثار مخرب بیماری هلندی به فعالسازی مکانیزمهای معیوب در اقتصاد کشور منجر میشود. از طرف دیگر کاهش درآمدهای نفتی به دلیل عدم انعطاف پذیری بودجه دولت در جهت کاهش و ناتوانی سیستم مالیاتی کشور، به کسری بودجه شدید میانجامد که نتیجه منطقی آن تورم دورقمیقیمتها است. اتکا به درآمدهای نفتی برای اقتصاد کشور راهکار پر ریسکی است، چرا که بیثباتی و نوسان شدید درآمدهای نفتی، تهدیدی برای ثبات اقتصاد ملی است و تجربه سالهای ۵۷ - ۱۳۵۱ و سالهای ۷۷ - ۱۳۶۵ نشان داده است که کاهش در آمدهای نفتی تا چه اندازه میتواند برای اقتصاد کشور مخاطرهآمیز باشد. در واقع با کاهش قیمت نفت یا کاهش صادرات آن (یا هر دو)، درآمدهای ارزی کاهش خواهد یافت و در آن شرایط دیگر امکان تعدیل نوسان درآمدهای نفتی وجود ندارد.

برای بهرهمندی مردم از درآمدهای نفتی و درامان ماندن اقتصاد کشور از آثار و تبعات نوسان آن یعنی بیماری هلندی و کسری بودجه، لازم است به دو گروه از بایدها و نبایدها عمل کرد.

گروه اول در کوتاه مدت که دولت را نمیتوان از نفت جدا کرد: دولت نباید درآمدهای آتی بودجه خود را بر پایه قیمتهای دائما در حال تغییر بازارهای جهانی نفت محاسبه کند. دولت باید درصد قابل قبولی خطا را در پیشبینی درآمدهای آتی نفت لحاظ نماید. دولت باید یک جریان با دوام و نسبتا یکنواخت از درآمدهای نوسانی و سیلآبی نفت برای خود برقرار سازد تا آثار نوسان درآمدهای نفتی در بودجه دولت کاهش یابد. دولت نباید پایه و تکیهگاه بودجه خود را بر درآمد نفت قرار دهد، بلکه باید سیستم مالیاتی کشور را با بهرهگیری از روشهای نوین و کارآمد، بازسای کند تا سیستم خود متعادل کننده اقتصاد ملی فعال شود. باید بر بودجه دولت در هر دو بخش درآمد و هزینهها، انضباط مالی حاکم شود تا نوسان درآمدهای نفتی از طریق نوسان مخارج دولت به اقتصاد ملی منتقل نشود. بودجه دولت نباید کسری ساختاری داشتهباشد تا دولت ناچار به استفاده بیشتر از مقدار برنامهریزی شده از درآمدهای نفتی شود. کسری بودجه ادواری دولت (دوران کاهش درآمدهای نفتی و بروز رکود در اقتصاد ملی) نباید با استقراض از بانک مرکزی تامین شود زیر نتایج تحقیقات اقتصادی در بیش از ۱۰۰ کشور نشان میدهد حدود ۹۵درصد تورمهای سالانه، ناشی از پولی شدن کسر بودجه است.

گروه دوم در بلند مدت که میتوان نفت را از دولت جدا کرد: باید ضریب ارتباط بودجه دولت و درآمدهای نفتی را کاهش داد تا شوک درآمدهای نفتی با تاخیر و خفیف به اقتصاد ملی وارد شود. مدیریت درآمدهای نفتی باید از دولت گرفتهشود تا سیاستهای اقتصادی هزینهکردن درآمدهای نفتی، کاهش پیدا کند. اندازه دولت را باید بهینه کرد تا نتایج مثبت مخارج دولت در اقتصاد ملی حتی از درآمدهای نفتی، افزایش یابد. در تعیین مقدار تزریق درآمدهای بخش نفت به اقتصاد ملی باید دقت لازم صورت گیرد تا رابطه بین بخشها در اقتصاد کلان از تعادل خارج نشود. مدیریت پول ملی را باید به بانک مرکزی مستقل سپرد تا با انتخاب سیاستهای پولی مناسب، آثار نوسان و بالاتر از ارزش شدن پول ملی (Overvaluation) پس از افزایش درآمدهای نفتی را کاهش دهد. سیاستهای اقتصادی دولت را باید محدود و دولت را باید از مداخله در اقتصاد بازداشت تا نظم طبیعی و قابل پیشبینی بر اقتصاد ملی حاکم شود. رعایت این بایدها و نبایدها (اصلاحات ساختاری و رفتاری) میتواند در میان مدت، ثبات نسبی را به اقتصاد کشور بازگردانده و آثار و تبعات نوسان درآمدهای نفتی بر اقتصاد ملی (بیماری هلندی و کسری بودجه) را کاهش دهد.

محمدصادق جنت

منابع: در تهیه این مقاله از اخبار و اطلاعات سایتها، گزارشها و مطالعات زیر استفاده شده است:

سایتهای اینترنتی

۱ - بانک مرکزی

۲ - مرکز پژوهشهای مجلس

۳ - سازمان اپک

۴ - روزنامه دنیای اقتصاد

۵ - وزارت نفت

گزارشها:

۱ - گزارش تحولات اقتصادی ایران در بخش واقعی( (سال ١٣۸۴) - بانک مرکزی

۲ - گزارش تحولات اقتصادی ایران در بخش واقعی( (سال ١٣۸۵) - بانک مرکزی

۳ - گزارش تحولات اقتصادی ایران در بخش واقعی( (نیمة اول سال ١٣۸۶) - بانک مرکزی

۴ - سالنامه آماری کشور - مرکز آمار ایران

مقالات

۱ - بیماری هلندی - دکتر احمد صمیمی

۲ - بیماری هلندی چیست؟ - علیرضا مجاهدینسب

۳ - بیماری هلندی در اقتصاد ایران - محمد صادق الحسینی

۴ - بیماری هلندی و تاثیر آن در اقتصاد ایران - دکتر همایون فریور

۵ - درمان بیماری هلندی، چگونه؟ وحید جعفرپور

ایران مسعود پزشکیان دولت چهاردهم پزشکیان مجلس شورای اسلامی محمدرضا عارف دولت مجلس کابینه دولت چهاردهم اسماعیل هنیه کابینه پزشکیان محمدجواد ظریف

پیاده روی اربعین تهران عراق پلیس تصادف هواشناسی شهرداری تهران سرقت بازنشستگان قتل آموزش و پرورش دستگیری

ایران خودرو خودرو وام قیمت طلا قیمت دلار قیمت خودرو بانک مرکزی برق بازار خودرو بورس بازار سرمایه قیمت سکه

میراث فرهنگی میدان آزادی سینما رهبر انقلاب بیتا فرهی وزارت فرهنگ و ارشاد اسلامی سینمای ایران تلویزیون کتاب تئاتر موسیقی

وزارت علوم تحقیقات و فناوری آزمون

رژیم صهیونیستی غزه روسیه حماس آمریکا فلسطین جنگ غزه اوکراین حزب الله لبنان دونالد ترامپ طوفان الاقصی ترکیه

پرسپولیس فوتبال ذوب آهن لیگ برتر استقلال لیگ برتر ایران المپیک المپیک 2024 پاریس رئال مادرید لیگ برتر فوتبال ایران مهدی تاج باشگاه پرسپولیس

هوش مصنوعی فناوری سامسونگ ایلان ماسک گوگل تلگرام گوشی ستار هاشمی مریخ روزنامه

فشار خون آلزایمر رژیم غذایی مغز دیابت چاقی افسردگی سلامت پوست