جمعه, ۲۹ تیر, ۱۴۰۳ / 19 July, 2024

مجله ویستا

نقش بانکداری اسلامی در توسعهی اقتصــادی

در این بررسی نه تنها تأمین مالی مبتنی بر مشارکت در سود و زیان در بانک های اسلامی به جای « بهره » بلکه نقش سرمایه در جامعه بر مبنای مفهوم اسلامی استخلاف(جانشینی انسان در زمین) مورد توجه قرار می گیرد. بانک های اسلامی، علی رغم محدودیت تعداد آنها نسبت به بانکهای سنتی(که سیستم تأمین مالی آن از دنیای غرب گرفته شده است) در انجام نقش خود قدم اولیه را برداشته اند.

مطالب مورد بررسی در این مقاله عبارتند از:

الف) تاریخچهی ورود مؤسسات بانکی غربی به دنیای اسلام

ب) تعریف بانک اسلامی

ج) نقش بانک های سنتی در توسعه

د) امکانات بانک های اسلامی برای مشارکت در توسعه

و) ابزارهای تأمین مالی بانکهای اسلامی و ضرورت تحول آن

۱) چـگونـگی ورود مؤسـسات بانـکی غـربی به دنیـای اسـلام

در خلال قرن ۱۹ و نیمهی اول قرن بیستم اکثر کشورهای اسلامی درمعرض استعمار غربی قرار گرفتندو در طول دوران استعمار قوانین قدرت های استعماری جای خود را در این کشورها باز کرد، چه به عنوان جایگزین شریعت اسلامی و چه در کنار آن، و به دنبال آن فرهنگ مؤسسات غربی به دنیای اسلام راه یافت.

در چنین فضای تاریخی، مؤسسات بانکی غربی به دنیای اسلام راه یافتند. ضرورت بهره گیری از ملت های مستعمره اقتضا می نمود که در این کشورها سرمایه گذاری هایی صورت گیرد که فعالیت های آن(در زمینهی دریافت و پرداخت سرمایه و همچنین دریافت بابت صادرات و پرداخت بابت واردات) نسبت به موارد دیگر متمایز باشد و همه این ها از طریق شبکه بانکداری بین المللی به صورت انعطاف پذیر امکان پذیر بود.

به همین خاطر در این کشورها بانک های داخلی به صورت شعباتی از بانک های کشورهای مادر(استعمارگر) تأسیس گردید و بدین ترتیب اقتصاد کشورهای مستعمره به اقتصاد کشورهای استعمارگر وبقیهی جهان ارتباط پیدا کرد. بنابراین نه تنها جای تعجب نبود که شعبه های بانک های تأسیس شده در کشورهای اسلامی همانند بانکهای کشورهای مادر با سیستم بهره فعالیت کنند، بلکه منطقی و مورد انتظار نیز بود.

کشورها معتقد به سیستم بهره و ابزارهای بانکداری مرتبط با آن، این بانک ها را در درجهی اول برای تأمین منافع خود بنا نهادند. بنابراین آنها اصلاً در این فکر نبوده اند که برای کشورهای اسلامی یک سیستم بانکداری « بدون بهره » ایجاد نمایند.

عکس العمل های دنیای اسلام به ورود این سیستم بانکداری متفاوت بود. اکثر علمای مسلمان از معامله با این بانکها نهی می کردند زیرا معتقد بودند سیستم بهره مورد استفاده در آنها ربا می باشد. در حالی که تعدادی از علما، بهره ساده(در حدود ۴ تا ۵ در صد)(و نه بهره مرکب) را توجیه می نمودند عده ای نیز استقراض از بانک برای تولید(و نه مصرف) را جایز می شمردند و عده ای نیز بهره( ساده و مرکب) را حرام می دانستند اما در شرایط اضطرار بهره ساده را جایز می شمردند(ســـنـهوری).

از سوی دیگر بعضی از علمای مسلمان، مردم را از معامله با بانکها بر حذر می داشتند چون معتقد بودند که این مؤسسات بیگانه بوده و با نیرو های استعمارگر، برای غارت اقتصادی این کشورها و انتقال منافع اقتصادی آن ها به خارج از کشورهای اسلامی ایجاد شده اند.

واقعیت های تاریخی نه تنها در کشورهای اسلامی بلکه در همه کشورهای در حال توسعه بیانگر آن است که مؤسسات بانکی در دوران استعمار، اسا ساً برای خدمت به سرمایه گذاران خارجی و تأمین و گسترش منافع اقتصادی آنها شکل گرفتند، خصوصاً در زمینه محصولات برتر و فعالیت های مربوط به صادرات و واردات.

اما بانک های وارد شده به دنیای اسلام(که همانند ربا خواران در طول تاریخ ولی به شیوه ای نو و سیستماتیک فعالیت می کردند) مشتریان خود را از میان نهاد های دولتی و بازرگانان و صنعت گران یافتندو فعالیت آنها در بخش های سنتی و تجاری رشد یافت. همچنین از میان صاحب نظران کسانی پیدا شدند که فعالیت بانکها را توجیه نموده ودر مقابل شبهه حرام بودن قاطعانه از آن دفاع می کردند.

ولی آیا این بانکها واقعاً در زمینه توسعهی اقتصادی و اجتماعی برای کشورهای اسلامی اثر مثبتی داشته اند؟

اگر نقش بانک ها را تأمین مالی بدانیم آیا نمی توان با تلاش، ابتکار و نوآوری برای آن جایگزینی ایجاد نمود

که این جایگزین مبتنی بر اصول شرعی مورد رضایت خداوند باشد؟

۲) تـعریف بانـک اسـلامی

به طور کلی، بانک اسلامی(Islamic Bank) یک مؤسسهی بانکی تعریف شده که بهره(ربا)دریافت یا پرداخت نمی نماید. بنابراین تعریف بانک اسلامی پول های مشتریان خود را بدون تعهد مستقیم یا غیر مستقیم به پرداخت پاداش ثابت به سپرده های آنها دریافت می کند اما باز پرداخت اصل سپرده ها را به هنگام درخواست مشتری تضمین می کند. بانک اسلامی، وجوه نزد خود را(بدون وام دادن با بهره)در فعالیت های تجاری و سرمایه گذاری به کار می گیرد(یعنی بر اساس مشارکت در سود) ودر صورتی که فعالیت مورد نظر زیان کند بانک نیز همانند سایر شرکاء در زیان سهیم خواهد شد.

در مقایسهی تفاوت بانک اسلامی با سایر بانک ها از دیدگاه این تعریف فقط یک ویژگی وجود دارد و آن عدم استفاده از بهره در معاملات بانک است. البته این شرط برای وجود بانک اسلامی ضروری(Necessary) است اما کافی(Sufficient) نیست زیرا در غیر بانک های اسلامی نیز مواردی از بانک ها در دنیا وجود دارد که از تأمین مالی(Dept Finance) مبتنی بر بهره(Interest) استفاده نمی کنند.

برای تکمیل تعریف بانک اسلامی لازم است شرط دیگری به شرط عدم معامله با بهره(ربا) اضافه نمود. و آن التزام به اصول شریعت اسلامی در تمام فعالیت ها و معاملات(و به دنبال آن عدم به کار گیری منابع مالی در فعالیت های غیر مشروع) و التزام به مقاصد شریعت در تأمین منابع و مصالح جامعه اسلامی می باشد.

بنابراین بانک اسلامی منابع مالی(در اختیار خود) را به بهترین فعالیت های ممکن تخصیص داده و علاوه بر آن بر مبنای ارزش های اخلاقی و اصول شرعی برای تأمین منافع فردی(در ضمن مصالح اجتماعی) به مشتریان خود مشاوره می دهد.

ناگفته پیداست که این تعریف از بانک اسلامی(که در آن عدم کاربرد بهره شرط ضروری وعمل به شریعت شرط کافی است) مسئولیت سنگینی به دوش این مؤسسه می افکند. خصوصاً در شرایط امروزین کشورهای اسلامی که در تمام زمینه های تولیدی و تأمین مالی لازم است منابع خود را به طور کامل و با بیشرین کارآیی به کار گیرند. تا بتوانند در فرآیند توسعه و زدودن فقر به موفقیت دست یابند. در این مقاله تعریف کامل بانک اسلامی مدَ نظر قرار گرفته است. زیرا ما به فعالیت هایی که این مؤسسه باید انجام دهد توجه می کنیم نه به آنچه که مؤسسات بانکی اسلامی تجربه نموده اند.....

اگر چه تجربهی بانک های اسلامی(با همهی محدودیت ها و مشکلات) حاکی از آن است که بعضی از این بانک ها در زمینهی توسعهی اقتصادی از سایر بانک ها مؤثر تر بوده اند اما اقتضای وجودی بانک های اسلامی در زمینه توسعه، تلاش بیشتری را طلب می کند. این تلاش نه فقط برای برداشتن موا نع ، بلکه برای تحول و تکامل ابزار و وسایل مورد استفاده در بهره برداری از منابع مالی ضروری است.

بنابراین، مقاله حاضر علاوه بر بررسی نقش بانکهای اسلامی در توسعه به توضیح نقش آن ها در شرایط موجود و همچنین چگونگی تغییر آن می پردازد.

۳) نـقش بانکهـای سنتـی در تـوســعه

قبل از ورود به بررسی امکانات بانکهای اسلامی برای مشارکت در توسعهی اقتصادی به توضیح چند نکته در مورد بانکهای سنتی می پردازیم.

الف) این بانک ها در تأمین مالی پروژه های تولیدی مشارکت می نمایند اما برای آنها مهم نیست که این پروژه ها به تولید کالا و خدمات مشروع می پردازند یا تولید کالا ها و خدماتی که حرام هستند.

ب) چون بانک های سنتی به دنبال حداکثر نمودن سود خود از طریق ما به التفاوت بهرهی وام و سپرده -هایشان هستند از پرداخت تسهیلات مالی به فعالیت هایی که در فرآیند توسعه از سایر فعالیت ها سهم بیشتری دارند نا توان می باشند. حتی در این بانک ها سیاست هایی(در مقایسه با افرادی که صرفاً برای مبادلات پولی و با هدف منفعت شخصی وام می گیرند) وجود ندارد که بر اساس آن به فعالان اقتصادی که به فعالیت های تولیدی مفید برای کشورشان مشغول هستند تسهیلات مالی پرداخت گردد. گاهی اوقات به کارگیری وام های بانکی در مضاربه های مالی صِرف، به منظور کسب سود فوری به نا بسامانی بازار اوراق مالی منجر می شود ولی بانک به این موضوع اهمیتی نمی دهد و به خاطر ماهیتش(دریافت سپرده و پرداخت وام)خود را مسئول نمی داند. بعضی اوقات نیز این بانکها به کسانی وام می دهند که منابع پولی را برای تأمین منافع شخصی بیشتر به خارج از کشور منتقل می کنند. در این صورت نیز(اگر بانک عامل از بانک مرکزی دستوری برای منع چنین فعالیتی دریافت نکند)بانک اهمیتی نمی دهد. البته اگر متقاضیان وام از تجار و ثروتمندان مشهور باشند کهر چند گاه ضمانت های کم ارزشی به بانک ارائه نمایند. اما شریعت اسلامی ما را ملزم می کند که منابع مالی خود را با دقت و به درستی به کار گیریم و قاعدهی عمومی معروف در این زمینه آیه « و لا تؤتواالسفهاء أموالکم الّتی جعل الله لکم قیاماً »(النساء-۵)است. می دانیم که سفیه مورد اشاره در آیه فقط بچهی نا بالغ یا فرد ناقص العقل نیست بلکه شامل هر کسی است که منابع مالی را به صورتی استفاده می کند که به خودش یا دیگران ضرر می رساند و مفید نیست.

ج) بانک های سنتی تحت شرایطی خاص، در تأمین مالی بعضی از پروژه های سرمایه گذاری با ماهیت اجتماعی سهیم بوده اند(مانند مصر دهه ۱۹۶۰و بعد از آن). اما این مشارکت به خاطر فشار و الزام قدرت های اقتصادی و آموزش مستقیم آن توسط بانک مرکزی صورت گرفته و پس از آن، این بانکها در تأمین منابع مالی مورد نیاز برای پروژه های مربوط به توسعه انسانی و اجتماعی مشارکت نکرده اند. زیرا معیار فعالیت این بانک -ها از روز اول(اواخر قرون وسطی) معیار اقتصادی صرف بوده است که به ابزارهای بازار و توانایی مالی وام- گیرندگان بستگی دارد.

اگر چه ممکن است بانک های سنتی با تکیه بر ابزار های بازار و توانایی و اعتبار مالی مشتریان به تأمین مالی پروژه های توسعه اقدام نمایند اما این توسعه از دیدگاه اسلامی نمی تواند یک توسعه سالم و متعادل باشد، زیرا بر اساس معامله ربوی بنا شده که خداوند آن را حرام نموده است « یمحق الله الربا و یربی الصدقات والله لا یحب کل کفار أثیم»(البقره ۲۷۶) و در شرایطی که صاحبان پروژه های سرمایه گذاری(بدون ارادهی شخصی) دچار ورشکستگی شوند از طرف بانک برای آنها مشکلاتی پیش می آید که مخالف فرمان خداوند است که می فرماید« فإن کان ذو عسرة فنظرة إلی میسرة »(البقرهَ ۲۸۰).

۴) امکانـات و ظرفیت بانک هـای اسـلامی بـرای مشارکت در توسـعه

در اینجا به نفع بانکهای اسلامی و توانایی آنها در مشارکت مؤثر در توسعه چهار فرضیه ارائه نموده و به توضیح آنها می پردازیم:

الف) بانک اسلامی توانایی بیشتری برای جلب وجوه نقدی قابل سرمایه گذاری دارد زیرا مبنای آن مشارکت است.

ب) بانک اسلامی توانایی بیشتری برای تخصیص منابع پولی به بهترین کاربردهای مربوط به اهداف توسعه اقتصادی و اجتماعی دارد.

ج) بانک اسلامی با تخصیص منابع پولی بر مبنای تولید و کارآیی اقتصادی، به طور مستقیم در توزیع عادلانه در آمد ملی توأمان با توسعه اثرگذار است در حالی که موضوع عدالت در توسعه اقتصادی مورد توجه بانک های سنتی نمی باشد.

د) بر خلاف بانک های سنتی، بانک های اسلامی رفتارهای مثبت اندیشانه را تشویق می نمایند که انگیزانندهی فرایند توسعه می باشد.

و حال به بررسی فرضیه های فوق می پردازیم:

▪ فرضیه اول: در مورد این فرضیه لازم است به نتایج تحقیقاتی اشاره شود که نشان می دهند تغییرات نرخ بهره بر حجم کلی پس انداز بی تأثیر است. در بعضی از این تحقیقات به تفاوت بین نرخ بهرهی اسمی و نرخ بهرهی واقعی اشاره شده و ادعا شده است که نرخ بهرهی واقعی(و نه نرخ بهرهی اسمی) بر حجم پس انداز مؤثر می باشد. اما در مجموع آن دسته از تحقیقات اقتصادی که به آزمون رابطهی بین تغییرات نرخ بهرهی واقعی و پس انداز در کشورهای در حال توسعه پرداخته است نشان می دهد که این رابطه یا بسیار ضعیف است ویا در اکثر موارد معنا دار نمی باشد. اما در ارتباط با بانک اسلامی، ابزار «مشارکت » نشان می دهد که این مؤسسه بر خلاف بانک های موجود، واسطهی بین پس انداز -کنندگان و سرمایه گذاران به عنوان گروه های مستقل از یکدیگر نمی باشد. بلکه این مؤسسه واسطه ای است بین صاحبان وجوه اضافی(که مایل هستند وجوه خود را براساس مشارکت سرمایه گذاری نمایند) و تجاری که برای راه اندازی و استمرار فعالیت پروژه های خود(بر همین اساس مشارکت) به تأمین مالی نیاز دارند. در حالی که پس انداز کنندگان در بانک های سنتی انتظار دریافت بهره دارند، پس انداز کنندگان سرمایه گذار انتظار پاداش و بازدهی وجوه سرمایه گذاری شده خود را دارند و بازدهی سرمایه- گذاری عبارت از « سودی » است که بعد از موفقیت سرمایه گذاری تعیین می گردد. بنابراین، این سود درآمدی است که به طور مستقیم با فعالیت تولیدی مرتبط بوده و ممکن است کم یا زیاد باشد. در نتیجه منطقی است که افرادی که به دنبال سرمایه گذاری وجوه اضافی خود هستند با ا نتظارسود بیشترانگیزهی قویتری پیدا کنند. البته این موضوع در نظام بهره محقق نمی شود زیرا در بانک های سنتی برای افزایش نرخ بهره محدودیت های فراوانی وجود دارد...... از جمله، محدودیت هایی که بانک مرکزی برای تحقق اهداف اقتصاد کلان وضع می کند و یا محدودیت هایی که بانکهای تجاری به دنبال سیاست- های اعتبار و توانایی باز پرداخت(Solvency) اعمال می نمایند. بنابراین نرخ های سود آوری در شرایط مشارکت با انعطافی بیش از نرخ های بهره در شرایط تأمین مالی مبتنی بر وام(با بهره) تغییرمی کند و در نتیجه توانایی بیشتری برای جذب پس اندازها به منظور سرمایه گذاری در سیستم بانکداری اسلامی وجود دارد.درستی این فرضیه با توجه به نظر یه کلاسیک ها مورد تأیید قرار می گیرد زیرا کلاسیک ها معتقد بودند که سودهای تحقق یافته(یا نرخ های سود) تشویق کنندهی پس انداز به منظور سرمایه گذاری می باشد. البته این نظریهی کلاسیک ها مدت بسیار زیادی به دلیل نظریه ی نئو کلاسیک ها(که تأثیر نرخ بهره بر پس انداز را وارد دانستند) و سپس نظریهی کینزی(که پس انداز کنندگان و سرمایه گذاران را دو گروه کاملاً مستقل می دانست و معتقد بود که رفتار پس اندازی آنها به نرخ بهره وابسته نیست اما رفتار سرمایه گذاران به تغییرات نرخ بهره وابسته می باشد)به فراموشی سپرده شد. تجربهی کشور های در حال توسعه وجود شخصیت وابسته و متکامل پس انداز کننده و سرمایه گذار را مورد تأیید قرار می دهد. در روش مشارکت بر وجود این شخصیت تأکیدمی شود. زیرا در صورتی که بتوان این شخصیت را با آموزش و تمرین توانمند ساخت می توان(برای هدف سرمایه گذاری) وجوه پس انداز را بهتر و بیشتر از سیستم مبتنی بر بهره، گسترش و رشد داد.

تجارب بانکی نوین در دنیای غرب ثابت نموده است که سیستم های تأمین مالی مبتنی بر ریسک بیش از سیستم های مبتنی بر بهره رواج و گسترش می یابد. هم چنان که تجارب بازارهای مالی در کشور های مختلف نشان می دهد که شرکت های سهامی موفق «بر اساس سود تقسیم شده» از طریقا نتشار سهام توانسته اند پس اندازهای افراد را برای تأمین نیاز های مالی خود به خوبی جذب نمایند. در مورد نوشته های مربوط به بانک های اسلامی نیز خواهیم دید که یکی از ابزارهای جذب پس اندازها(به منظور سرما یه گذاری) انتشار اوراق سپرده ای است که بتواند در بازارهای مالی مبادله شود و در پایان هر سال سهم سود مربوط به آن(که نتیجه سرمایه گذاری در فعالیت تولیدی واقعی است) پرداخت شود. البته بانک های مبتنی بر بهره این چنین توانایی ندارند ! علاوه بر این، تجربهی بانک های اسلامی موجود، توجه و توانایی آنها را برای جمع آوری پس اندازهای کوچک بیش از بانک های تجاری موجود نشان می دهد.

▪ فرضیه دوم نیز برای ضرورت اقتصادی وجود بانک اسلامی نیاز به توضیح دارد. آنچه در میان مردم شایع است این است که سیستم بهره همانند یک صافی پروژه های ناکارآ را کنار زده و فقط پروژه هایی را حمایت می کند که بازدهی بالا و در نتیجه توانایی پرداخت بهرهی متعلقه را دارند. پس ابتدا چنین پروژه هایی می توانند بیشترین وام بانکی را دریافت کنند و به دنبال آنها پروژه های کم بازده تر. ولی پروژه های دارای بازدهی پایین که نرخ بازدهی آن ها کم تر از نرخ بهره است نمی توانند به منابع بانکی دست یابند و این موضوع بنا بر نظریه کارآیی نهایی سرما یه گذاری درست است. یعنی اگر نرخ سود مورد انتظار در طول عمر پروژهی سرمایه گذاری از نرخ بهرهی تعیین شده کم تر باشد تمایلی برای گرفتن وام از بانک وجود نخواهد داشت.

اما آیا درست است که پروژه های دارای بیشترین بازدهی، بیشترین منابع پولی را از بانک های مبتنی بر بهره دریافت می کنند؟ از لحاظ تئوریک وجود نرخ بهرهی تعیین شده در نظام بانکی باید به این معنی باشد که همهی پروژه هایی که نرخ سود انتظاری بالاتری نسبت به این نرخ بهره دارند مایل به وام گرفتن خواهند بود و بنابراین پروژه هایی که ا نتظار سود نسبت بالایی دارند عملاً بیشترین تمایل را به وام گرفتن دارند. ولی موضوع به این سادگی نیست(هم به لحا ظ نظری و هم به لحاظ واقعی).زیرا دستیابی به اعتبار بانکی فقط حاصل تمایل(Willingness) نمی باشد بلکه به توانایی(Ability) نیز بستگی دارد.

از نظر تمایل(بدون در نظر گرفتن مقایسهی کارآیی نهایی سرما یه گذاری با نرخ بهره که در مطالعات اقتصادی توضیح داده شده است) عواملی وجود دارند که نقش آفرینی می کنند. از آن جمله

می توان به موارد زیر اشاره نمود:

الف) میزان تمایل به گسترش یا عدم گسترش پروژه که از یک طرف به اهداف پروژه و از طرف دیگر به وضعیت اقتصادی جامعه بستگی دارد.

ب)وجود منابع تأمین مالی جایگزین که نسبت به اعتبار بانکی کم هزینه تر وکم خطر تر باشد. مانند تأمین مالی داخلی از منابع ذخیره و احتیاطی یا تأمین مالی از طریق مشارکت در بازار اوراق مالی..... بنا براین ضرورتی ندارد که پروژه های دارای بازدهی بالاتر، تمایل بیشتری به گرفتن وام با بهره از سیستم بانکی داشته باشند.

اما از نظر توانایی دستیابی به اعتبار بانکی، ممکن است پروژه های نوپای دارای بازدهی بالا به دلیل ناشناس بودن یا نداشتن مرکز مالی قوی نتوانند به این اعتبار دست یابند. همچنین اگر واحد اقتصادی کوچک باشد بانک ها از وام دادن به آن استقبال نمی کنند و در صورتی که حاشیهی ریسک فعالیت اقتصادی بالا باشد بانک ها حتی الامکان از تأمین مالی آن خود داری می کنند اگر چه آن فعالیت برای اقتصاد اهمیت ویژه داشته باشد.

در واقع در سیستم بهره، بانکهای تجاری مشتریان خود را بر اساس اعتبار مالی و خوش حسابی(Credit Worthiness) انتخاب می کنند. زیرا بانک می خواهد باز پرداخت اصل و بهرهی وامهایش تضمین شود واین، سیستم بانکی بوده وهست.

بنابراین بانک های تجاری(در درجه اول) توجه نمی کنند که از بین متقاضیان تأمین مالی، کدامیک بازدهی بالاتر و کدامیک بازدهی پایین تری دارند.

از نظر اصولی بانک اسلامی می تواند اهدافی را تحقق بخشد که بانک ربوی نمی تواند. زیرا در تخصیص منابع پولی خود به طور ساده به اصل شایستگی اعتباری تکیه نمی کند بلکه این بانک در سود تحقق یافته شریک می شود و بنابراین برای افزایش سود حلال لازم است تأمین مالی پروژه های دارای بازدهی بالاتر را بر پروژه های دارای بازدهی پایین تر ترجیح دهد. پس اصولاً ابزار مشارکت در تخصیص منابع پولی بر مبنای نرخ های سود، توانایی بیشتری نسبت به بانکهای سنتی مبتنی بر بهره دارد واین نتیجه مبتنی بر کارآیی فرآیند مشارکت می باشد. در نتیجه هرگاه نرخ های بازدهی انتظاری بر اساس اصول درست برآورد گردیده و با در نظر گرفتن ریسک(در محاسبات) همراه شود کاراتر بوده و به استخدام بهینهی منابع مالی تخصیص یافته برای سرمایه گذاری در جامعه نزدیک تر می گردد.

بر خلاف بانک سنتی، بانک اسلامی از تأمین مالی پروژه های نو پا یا پروژه های کوچکی که استحقاق تأمین مالی آنها بر اساس مولد بودن و کارآیی مدیران آنها در خلال مطالعات به اثبات رسیده است، خودداری نمی کند.

بدون تردید بانک اسلامی(بر اساس تعریف متکامل آن و در شرایط یک اقتصاد اسلامی)به خاطر منافع اجتماعی از سوی بانک مرکزی حتی برای تأمین مالی پروژه هایی با بازدهی نسبتاً پایین توجیه می شود.

ممکن است گفته شود؛ در این صورت از هدف بهترین تخصیص منابع پولی سپرده شده به بانک اسلامی دور می شویم. ولی با در نظر گرفتن سود اجتماعی(Social Profit) به جای سود خصوصی(Private Profit) در صورت نیاز و مطابق روش اسلامی در ا ولویت گذاری سرمایه گذاریها، این موضوع، انحراف(از کاربرد بهینهی تخصیص منابع پولی) نمی باشد.در واقع سیستم بانکی موجود به خاطر تکیه بر ابزار نرخ بهره نتوانسته و نخواهد توانست درکشورهای در حال توسعه منابع را به کاربردهای مولدتری اختصاص دهد.

عده ای معتقدند که مدیریت نرخ بهره(به خاطر توانایی بانک های سنتی در تخصیص اعتبارات به بهترین کاربردهای ممکن) احتمالاً به نتایج بهتری می انجامد اما بر عکس. زیرا مکتب اقتصاد کلان(Macro Economics School) مبتنی بر مدیریت نرخ بهره به نتایج ناگواری انجامیده است و دلیل آن این است که نرخ بهره تأثیرات هم زمانی برروی اقتصاد ملی و فعالیت بانکی می گذارد و در نتیجه نمی-توان برای تخصیص بهینهی اعتبارات بانکی، نرخ بهره را به راحتی افزایش یا کاهش داد.

بانک مرکزی نیز برای تغییر نرخ بهره در مقابل محدودیت ناشی از بدهی های عمومی داخلی و تراز پرداخت ها قرار دارد و این محدودیتی است برای تغییر نرخ بهره به منظور تخصیص اعتبارات بانکی.

حتی به نسبت اهداف بانکی، نرخ بهره یک شمشیر دو لب است. زیرا اگر نرخ بهره به منظور افزایش سپرده ها افزایش داده شود از سوی دیگر به کاهش استقراض برای سرمایه گذاری می انجامد در حالی که بانک برای پوشش بهره های پرداختی به سپرده گذاران لازم است از وام گیرندگان بهره دریافت نماید.

مطالعات اقتصادی نشان می دهد که سیاست های تغییر بهره دردهه های ۷۰،۶۰و۸۰ میلادی به تخصیص هرچه بیشتر اعتبارات بانکی به نفع مشتریان بزرگ(وام های بزرگ) و ضرر مشتریان کوچک، و همچنین ترجیح شرکت های بخش دولتی بر شرکتهای بخش خصوصی انجامیده است. در یکی ازگزارش های بانک جهانی آمده است که مدیریت نرخ های بهره به همراهی سیاست های اعتباری گزینشی ممکن است به نفع اهداف معینی باشد اما به طور کلی برروی پس انداز کنندگان یا سرمایه گذاران(سپرده گذاران و وام گیرندگان) تأثیر منفی دارد. این سیا ست ها در بعضی از کشورهای در حال توسعهی با نرخ تورم بالا حتی به کاهش کارآیی سرمایه گذاری و کاهش پس اندازها و استفادهی ناکارآی منابع انجامیده است.

اما ابزارهای مشارکت با این موانع مواجه نشده و به این مشکلات نمی انجامد ولی مشروط به آنکه مردم انتظار پاداش سرمایه هایشان را بدون ریسک سرمایه گذاری در فعالیت های تولیدی نداشته باشند.

مشتریانی که برای سرمایه گذاری در بانک اسلامی سپرده گذاری می کنند می توا نند به همراه مجریان پروژه های سرمایه گذاری از سود بیشتری بهره مند شوند و در اینجا تعارض(منافع سپرده گذار و وام گیرنده) موجود در بانکهای سنتی وجود ندارد و در صورتی که نرخ های سود انتظاری بعضی از پروژه ها پایین باشد صاحبان سپرده های سرمایه گذاری می توانند از تأمین مالی آن ها پرهیز کنند و یا در صورتی که جایگزین بهتری وجود نداشته باشد به تأمین مالی آنها اقدام کنند. بنابراین در بانکداری اسلامی یک مکانیسم درون زا و با انعطاف پذیری بالا برای تخصیص منابع پولی وجود دارد و این ناشی از توجه به ابزارهای مشارکت می باشد.

واقعیت کشور های اسلامی که جزیی از کشورهای در حال توسعه هستند نشان می دهد که در اقتصاد های آنها اختلالات ساختاری وجود دارد. به همین خاطر منابع اقتصادی به گونه ای دور از کارآیی توزیع و تخصیص یافته است و این به خاطر موارد زیر می باشد:

▪ به خاطر اختلال های ناشی از ابزار های بازار و قیمت ها

▪ به خاطر دستیابی تجار بزرگ و ثروتمندان به بخش بزرگی از منابع مالی بانکها

▪ به خاطر الگو های نادرست مصرفی

ما انتظار نداریم که در سیستم های تأمین مالی مبتنی بر بهره چنین اختلال هایی وجود نداشته باشد. اما اگر به سیستم تأمین مالی مبتنی بر مشارکت فرصت کامل داده شود می تواند نقش مهمی را ایفا نماید.

۳) در مورد فرضیه سوم، بر کسی پوشیده نیست که تأمین مالی از سیستم بانکی در میان انواع تأمین مالی جایگاه ویژه ای یافته است. همچنین بر کسی پوشیده نیست که هر کس به منابع مالی بیشتری دست یابد فرصت بیشتری برای افزایش درآمد پیدا می نماید و بر عکس.از اینجا می توانیم تأثیر جدی توزیع ناعادلانهی منابع مالی بانکی را بر ساختار توزیع در آمد ملی هر جا معه ای بر آورد کنیم. در خلال تجربه های تأمین مالی بانکی دریافته ایم که مشتریان بزرگ(ثروتمندان یا شرکت های بزرگ) در صد بزرگی از منابع مالی بانکی را دریافت نموده و فرصت می یابند تا سهم بزرگی از درآمد ملی را به خود اختصاص دهند و در نتیجه ثروت و هیمنهی آنها در جامعه زیاده شده و به دنبال آن قدرت وام گیری و کسب درآمد بیشتر و... این روند همچنان ادامه می یابد.

اگر بگوییم مشتریان بزرگ همیشه کارآتر هستند مشکلی نیست که سهم بزرگی از منابع مالی و درآمد ملی به آنها اختصاص یابد. ولی این حرف را نه منطق تئوریک و نه واقعیت هیچکدام تأیید نمی کنند. البته قبلاً اشاره نمودیم که بانک های مبتنی بر بهره ضرورتاً پروژه های کارآتر و پر بازده تر را تأمین مالی نمی کنند. از سوی دیگر سیستم مشارکت که لازم است بانک اسلامی براساس آن فعالیت بنماید بر شایستگی مالی(خوش حسابی) صاحبان پروژه های سرما یه گذاری متکی نیست(اگر چه می تواند به این موضوع هم توجه کند) بلکه اصولاً به ارزیابی اقتصادی پروژه و اطمینان از جدیت، تخصص و کارآیی صاحبان پروژه توجه می نماید.اینجاست که بانک اسلامی برای خروج از مشکل تخصیص منابع مالی فقط به واجدان شایستگی مالی باب جدیدی باز می کند و از این طریق راه توزیع بهتر درآمد را باز می نماید

واین یک موضوع بسیار مهم برای عدالت در توسعهی اقتصادی می باشد. درست است که گاه با مقایسهی رشد درآمد ملی یا درآمد سرا نه توسعهی اقتصادی اندازه گیری می شود، اما وقتی که به بررسی توزیع درآمد ملی می پردازیم مشاهده می کنیم که درآمد متوسط گروه بزرگی از جمعیت افزایش نیافته و حتی به خاطر بدی توزیع ممکن است کاهش نیز یافته باشد.

۴) و اما فرضیهی چهارم:

ثابت شده است که سیستم بهره به خاطر تشویق رفتارهای منفی گرایانه(و بنابراین توزیع نا عادلانه درآمد ملی به نفع افراد تنبل، تن پرور و منفی و به ضرر کسانی که اهل فعالیت و پذیرش ریسک و خستگی ناشی از تولید هستند)نقش بدی دارد.

سیستم بهره از همان ابتدای قانونی شدن در اواخر قرون وسطی در اروپا، باعث افزایش تعداد کسانی شده است که بدون تحمل کمترین سختی در فعالیت های تولیدی و فقط با قرض(اجاره)دادن پول هایشان کسب درآمد می نمایند و به همین علت درآمد فعالیت های تولیدی به صورتی غیر عادلانه و ناکارآ بین صاحبان وجوه نقدی(که معلوم نیست پول هایشان حاصل پس انداز، ارث، قانونی یا غیر قانونی است) وکسانی که کار و تولید نموده ودر افزایش ثروت حقیقی جامعه سهیم اند تقسیم می شود ولی اسلام وسیستم بانکداری اسلامی مبتنی بر مشارکت این روش توزیع درآمد را نمی پذیرد.

بنابراین برای بهبود و تصحیح اوضاع فعلی، وجود بانک اسلامی، یک ضرورت جدی است. وجود بانک اسلامی و توجه آن به مشارکت فقط به معنی سهیم شدن در تحقق عدالت در توزیع درآمد بین صاحبان وجوه نقد قابل سرمایه گذاری و سرما یه گذاران نیست بلکه همچنین به خاطر توسعهی رفتارهای مثبت در میان افراد ا ست که این مهم در توسعهی اقتصادی سالم و پایدار ضروری می باشد. زیرا معنای واقعی مشارکت آن است که طرفین با هم در تصمیم گیری فکر کنند و با هم مسئولیت بپذیرند نه اینکه فقط یک طرف فکر کند و هم او به تنهایی مسئولیت بپذیرد. به عبارت دیگر روش مشارکت همگان را به فعالیت اقتصادی وا می دارد و و این روش درنقطه مقابل سیستم ربوی است که می پذیرد یک طرف(بخشی از جامعه) فقط به خاطر پس انداز پول یا ثروت به ارث رسیده از دیگران(که ممکن است به صورت مشروع و قانونی یا به صورت غیر مشروع و غیر قانونی کسب شده باشد) بخوابد وفعالیتی نکند.

همچنانکه در یکی از گزارش های منتشرشده در پادشاهی بریتانیا در چهل سال پیش بیان گردیده ممکن است افزایش تعدادشرکای خوابیده(Sleeping Partners) یکی از عوامل مهم کاهش رشد اقتصادی به حساب آید.

۵) ابـزارهای تأمین مـالی در بانـکداری اسـلامی و ضـرورت تحـول آن

براساس مطالعات و پژوهش های صورت گرفته(توسط مدافعان ومخالفان)، فعالیت بانکهای اسلامی دیوار فعالیت بانک های سنتی را به هم زده و با روش و ابزارهای جدید(نسبت به بانکداری مبتنی بر بهره) توانسته است گروه وسیعی از پس انداز کنندگان و سرمایه گذاران را به میدان فعالیت بانکی وارد نماید. در حالی که این گروه قبلاسهمی از فعالیت در سیستم بانکی نداشتند. اغلب این افراد کسانی هستند که از معامله مبتنی بر بهره پرهیز نموده و دلیلی برای افتتاح حساب در بانکهای سنتی ندارند(مخصوصا در شرایطی که پس انداز آنها متوسط یا کم باشد). اگر چه بانک های سنتی برای این گروه اهمیتی قائل نبوده اما بانک های اسلامی آنان را به پس انداز و سرما یه گذاری تشویق نموده است.

موضوع به گونه ای است که کسی نمی تواند در مورد رشد سریع منابع مالی بانک های اسلامی که از طرف این گروه(صاحبان پس اندازهای کوچک و متوسط و افرادی که از معاملهی مبتنی بر بهره خودداری می کنند) تأمین می شود تردید نماید.

از سوی دیگر، بانک های اسلامی فرصت تأمین مالی را برای صاحبان پروژه های کوچکی فراهم نموده اند که در تمام دنیا معمولا به پس انداز های شخصی، خانوادگی، اقوام و دوستان وابسته اند و در صورت بروز هر گونه مشکلی در زمینه مالی به ناچار سر از بازار غیر رسمی استقراض و ربای فاحش در می آورند، بازاری که در مطالعات تخصصی مدیریت آن را مارهای قرض می نامند و گاه در آن نرخ غیرقابل تحمل است.بنابراین حتی اگر کسانی به عدم کارآیی بانک های اسلامی معتقد باشند نمی توانند این نقش مهم بانک های اسلامی را انکار کنند. شاید موفق ترین تجارب تأمین مالی پروژه های سرمایه گذاری کوچک، تجربهی بانک اسلامی فیصل شعبهی اُم درمان و بانک جیرمین باشد هر چند که موارد موفقی در کشورهای اندونزی، بنگلادش، مالزی، مصر، اردن و... وجود دارد.

اما با این وجود، بانک های اسلامی برای تحقق کامل اهداف خود، راهی طولانی برای پیمودن پیش رو دارند. موفقیت این بانک ها در خدمت به توسعه در گرو سه شرط زیر است:

الف) تغییر و بهبود روش ها و ابزارهای تأمین مالی برای زدودن هرگونه شبهه در مورد هویت اسلامی آنها

ب) افزایش کارآیی در جذب منابع مالی و به کار گیری آن به گونه ای که به افزایش میزان و نرخ سود

تحقق یافته بیانجامد.

ج) افزایش سهم و نقش آنها در روند توسعهی اقتصادی و اجتماعی.

۱) مرابحه(مشارکت در سود و زیان)

بانک های اسلامی در اغلب موارد تأمین مالی پروژه های کوچک و متوسط از همان ابتدای تأسیس از مرابحه استفاده نموده اند و از این جهت که این روش تأمین مالی مشابه تأمین مالی در سیستم مبتنی بر بهره است مورد انتقاد قرار گرفته است. اما نمی توان این بیع(مرابحه) را با وام دادن بر اساس بهره، یکی دانست زیرا مکانیسم بانکی متفاوت است؛ در بانک های اسلامی، بانک، تأمین مالی خرید کالا را برای مشتری به عهده می گیرد و ازمحل فروش کالا سهمی از سود مشتری را به خود اختصاص می دهد(که این سهم در چانه زنی بین بانک ومشتری در ضمن قرار داد معامله تعیین می گردد)، اما در صورت ناتوانی مشتری از باز پرداخت بدهی خود بانک چیزی اضافه از سهم تعیین شده نمی گیرد. ولی در سیستم بانکی سنتی، بانک تأمین مالی را بر اساس نرخ بهرهی قطعی تعیین نموده و در صورت تأخیر در باز پرداخت، با همان نرخ، بهرهی اصل و بهره را نیز محاسبه و از مشتری در یافت می کند. اما با این وجود نمی توان از خطای عملکرد بانک های اسلامی در تطبیق دفاع نمود و نمی توان چنین تصور نمود که این عملکرد های نادرست تصادفی و فقط ناشی از ناآگاهی دستگاه اداری این بانک ها باشد. بلکه در این روش جدید(که از مرابحه گرفته شده و در اصل از انواع بیع بوده و فقها برای آن شروطی قرار داده اند که به درستی و صحت آن تردیدی وارد نیست) خلأ نظری وجود دارد.

از نظر کاربردی مخصوصاً در ارتباط با توسعه می بینیم این روش(علی رغم برخی اشکالات) به هزاران مورد از صاحبان پروژه های کوچک و متوسط به طور غیر مستقیم در تأمین مالی فعالیت های تولیدی کمک نموده درحالی که شرایط آن به صورتی غیر قابل مقایسه بهتر از شرایط تأمین مالی در بازار غیر متشکل و غیر رسمی وام بوده است. این در حالی است که بر اساس گزارش های رسمی این افراد، کم تر از یک در صد نیازهای مالی خود را می توانستند از سیستم بانکی تأمین نمایند مگر در موارد استثنایی مانند هند که دولتش توجه ویژه ای به پروژه های کوچک ومتوسط دارد. البته گاه گفته می شود که بانک های سنتی نیز اخیراً به تأمین مالی پروژه های کوچک توجه می نمایند. اما در پاسخ به این سؤال که پروژه های کوچک در سیستم بانکی کدامند؟ متوجه می شویم آنچه آنها پروژه های کوچک می نامند نسبت به مواردی که بانک اسلامی آن را تأمین مالی می نماید بزرگ می باشند.

البته ما نمی خواهیم از روشی دفاع نماییم که در عمل اجازهی بروز خطا می دهد و به مخالفان بانک های اسلامی بهانه می دهد تا بگویند این، ربای اسلامی(اسلاربوی) است و یا بگویند این بانک های اسلامی بهره را در پشت شعار مشارکت پنهان می نمایند تا بتوانند پس اندازهای مسلمانان را(که از عذاب آخرت می ترسند) جذب نمایند. در حالی که پیامبر(ص) ما را توصیه می نماید که آنچه را تردید آمیز است ترک نموده و به آن چیزی بپردازیم که تردیدآمیز نیست. همچنین ما را نصیحت می کند که از شبهات بپرهیزیم« فمن اتقی ا لشبهات فقد استبرأ لدینه وعرضه».

برای اصلاح روش مرابحه لازم است موضوع را از دو نظر توضیح می دهیم: اولاً از نظر فقهی و ثانیاً از نظر کاربردی. در مورد اول لازم است گفته شود که مشکل فقهی مربوط به ابهام و خلط بیع مرابحه می باشد. در حالی که مرابحه در اصل معاملهی نقد به نسیه است(با صیغه مرابحه(مشارکت در سود) برای کسی که امر به خرید نموده است). البته بیع مرابحه شروط دقیقی دارد که در صورتی که تحقق نیابد ممکن است به ربا بیامیزد.اما مورد دوم که مربوط به کاربرد مرابحه است ناشی از اقدام بانک دردادن وکالت به مشتری برای خرید کالای تأمین مالی شده( این اشتباه بزرگی است که از همان ابتدای تجربهی بانکداری اسلامی روی داده) یا مأمورکردن ادارهی خرید برای تهیهی کالا با شرایطی است که این شرایط بیع مرابحه را فاسد می نماید. لازم است ضمن حفظ ماهیت مرابحه این اشکال ها رفع گردد.زیرا روش مرابحه به تأمین مالی پروژه های کوچک کمک زیادی نموده و در نتیجه سهم قابل قبولی در توسعهی بخش مهمی از اقتصاد داشته است.

پیشنهاد ما برای اصلاح این روش آن است که بانک از خرید کالای مورد نظر برای تأمین مالی در روش مرابحه و انبار کردن و سپس واگذاری به مشتری صرف نظر کند. به جای آن بانک می تواند با شرکت های بزرگ بازاریابی در زمینهی محصولات خاص یا متنوع(داخلی یا خارجی) توافق نماید که کالاهای مورد نظر مشتریان بانک را تهیه نمایند. بنابراین در صورتی که مشتری بانک بخواهد کالایی را با مرابحه خریداری نماید اداره تخصصی مربوطه در بانک او را به نمایشگاه ها یا فهرست های کالایی و قیمت و کیفیت آن کالاها در شرکت های تجاری طرف قرار داد راهنمایی می نماید و ملاحظه می شود که در این صورت بیع مرابحه، فقط در محدودهی فهرست های کالایی عرضه شده توسط این شرکت ها برای مشتری امکان پذیر است و در صورتی که مشتری کالای مورد نظرش را بیابد از بانک می خواهد که آن را برایش خریداری نماید و این معامله نهایی نمی شود مگر آن که مشتری آن را مطابق کیفیت مورد در خواست خود بیابد و آن را تحویل بگیرد. ملاحظه می گردد که این روش غیر از وضعیت موجود(در بانک های اسلامی) است که مشتری را از قبل ملزم به خرید کالای مورد نظر بانک می نماید.

البته انتظار می رود که در توافق بانک ها با شرکت های تجاری، بتوان امتیازات ویژه ای مثلاًَ از نظر قیمت به دست آورد، مخصوصاً در فضای رقابتی موجود بین شرکت های تجاری بزرگ که در زمینه بازاریابی و توزیع کالاهای تخصصی یا متنوع در سطح جهانی فعالیت می کنند. حتی بانک می تواند در مقابل اینکه کالاهای چنین شرکت هایی را ترویج می نماید از آن ها بخواهد قیمت های ویژه ای را اعمال نمایند و چون مرابحه از نوع بیع «امانت» است مشتری نیز می تواند از قیمت فروش شرکت به بانک(طبق قرار دا د تخفیف) اطلاع یابد که این قیمت از قیمت بازار پایین تر است. بنا براین بانک ومشتری می توانند در مورد تقسیم سود مابه التفاوت قیمت تخفیفی با قیمت توافقی توافق نمایند ومشتری نیز کالا را با یک قیمت نزدیک به قیمت جاری بازار به دست آورد. نه آن چنان که در وضعیت موجود(در بانک های اسلامی) قیمت اضافی(Mark up)یا حاشیهی سود(Profit Margin) در مرابحه به نرخ بهرهی بانکی نزدیک شده و در نتیجه باعث اشاعهی شبهه و تردید گردیده است.مشاهده می گردد که هر چه بانک بتواند(با وساطت) قیمت های پایین تری دریافت نماید می تواند تفاوت بین قیمت مرابحهی مدت دار و قیمت بازار را کاهش دهد تا جایی که ممکن است این تفاوت را به صفر برساند. از نظر اجرایی نیز ادارهی مرابحه در بانک می تواند زمان و مکان تحویل کالا به مشتری را از سوی شرکت مورد نظر تعیین نماید. در صورتی که مشتری کیفیت کالا را مطابق در خواست خود تشخیص دهد آن را دریافت نموده و معامله نهایی می شود و در صورتی که چنین نباشد کالا به شرکت اصلی عودت داده می شودو جایگزین آن تحویل می گردد.البته با توجه به امکانات تجاری جدید این امر امکان پذیر است. واگر بانک بخواهد وظیفهی خرید کالا و انبارآن را به عهده بگیرد، نمی تواند چنین وظیفه ای را به انجام برساند.

۲) اجاره به شرط تملیک و مشارکت جزیی:

اجاره به شرط تملیک و مشارکت جزیی از نظر اهمیت در به کار گیری منابع مالی بعد از مرابحه قرار دارند ودر تأمین مالی پروژه های کوچک و متوسط(که به خاطر نقش انتظاری آنها در توسعهی اقتصادی و انسانی مورد توجه جهانی می باشند) نقش مهمی ایفا می نمایند.

بعضی از موارد پروژه های کوچک و متوسط که معمولاٌ در کشورهای اسلامی برای تأمین مالی به بانک های اسلامی مراجعه می نمایند عبارتند از: کشاورزی و به زراعی، تولید دام، پرورش طیور، پرورش ماهی، حمل ونقل، تولید مواد شوینده، قطعه سازی و.....

صاحبان پروژه های بزرگ یا متوسط مایل به بزرگ نیز ترجیح می دهند سرمایهی مورد نیاز پروژه های خود را از طریق بانک های مرسوم یا اوراق مالی(شامل فروش سهام و اوراق قرضه) تأمین نمایند و در صورت موفقیت(بر اساس مطالعات تطبیقی) برای توسعه فعالیت از سرمایه گذاری مجدد سود انباشته و وام هایی که معمولاً(به خاطر موفقیت) با شرایط سهل وآسان می توا نند دریافت نمایند، استفاده می کنند.

اما تأمین مالی برای پروژه های کوچک و متوسط مایل به کوچک، به صورت کامل، در ابتدای فعالیت یا در زمان گسترش فعالیت مشکل می باشد. زیرا این پروژه ها از یک سو نمی توانند همانند پروژه های بزرگ از بازار اوراق مالی استفاده نمایند واز سوی دیگر به خاطر شرایط سخت بانک های سنتی نمی توانند از سیستم بانکی نیز استفاده کنند. به همین دلیل یا این پروژه ها اصلاٌ نمی توانند سرمایهی ثابت مورد نیاز خود را تأمین نمایند و یا در دام بدهی به سیستم بانکی افتاده و از بازپرداخت آن عاجز می مانند. مخصوصاً زمانی که دورهی به بهره برداری رسیدن پروژه طولانی باشد ویا بازار از رونق افتاده و به رکود رسیده باشد. در این جا اهمیت اجاره به شرط تملیک و یا مشارکت جزیی نمایان می شود که بانک های اسلامی ا زآن استفاده می نمایند.

اجاره به شرط تملیک مورد استفاده در بانک های اسلامی بسیار شبیه عملیات خرید و فروش اجاره ای(Hire Purchase) مورد استفاده در شرکت ها با هماهنگی بانک ها و نهادهای تأمین مالی و شرکت های بیمه بر اساس سیستم بهره می باشد. از سوی دیگر، اشکال شرعی خلطِ بین شروط اجاره و حقوق تملک به این عقد وارد است. ما پیشنهاد می کنیم بانک های اسلامی روش اجاره را بیش از پیش به کار گیرند، اما با روش های نوینی که از نظر شرعی مجاز و از نظر اقتصادی کارآ و سازگار با واقعیت باشد. بر اساس این پیشنهاد بانک می تواند شرکت های ویژه ای را برای فعالیت اجاره تأسیس نماید به طوری که این شرکت ها مالک اراضی کشاورزی، ساختمان های مسکونی و تجاری، دفاتر کارو انبار یا مالک ابزار و تجهیزات(مانند ماشین آلات کشاورزی، تجهیزات حفر چاه، جرثقیل و کامیون و....) باشند. پیشنهاد تأسیس چنین شرکت هایی اساساً به معنی عدم فعالیت و سرمایه گذاری مستقیم بانک در املاک، اراضی کشاورزی، ماشین آلات و... است، مگر در مقیاس بسیار کوچک و مورد نیاز. این پیشنهاد(عدم مداخلهی مستقیم بانک در فعالیت های گفته شده) به خاطر ماهیت و طبیعت فعالیت بانکی می باشد. علاوه بر این، در صورت سودآور بودن فعالیت اجاره، این شرکت های وابسته می توانند با انعطاف پذیری کافی توسعه یابند. به عکس اگر خود بانک مستقیماً این فعالیت را انجام دهد چنین انعطافی نخواهد داشت. همچنین پیشنهاد می شود که بانک اقدام به انتشار چک(اوراق)اجاره نموده و برای تأمین مالی شرکت های تازه تأسیس مورد استفاده قرار دهد، به شرط آن که طبق قوانین وآیین نامه های عمومی ناظر به عملیات بانکی سهمی از این اوراق مال بانک باشد. در این صورت عملیات اجاره یک درآمد دوره ای منظم وبا ضمانت نسبتا بالایی خواهد داشت. بنابر این از طریق فروش اوراق اجاره، بانک می تواند همه مشتریانی را که می خواهند درآمد منظم و شبه تضمین شده داشته باشند جذب نماید که البته چنین درآمدی حلال است. قابل توجه آن که انتخاب زمینه های اجاره با نرخ سود بالاتر نیاز به مطالعات توجیه اقتصادی قبل از تأسیس شرکتها دارد.

در صورت دقت در انتخاب اولیه و مدیریت کارآی شرکت های اجاره ای امکان موفقیت بیشتر نیز فراهم می شود واین برای بانک شریک در فعالیت اجاره امکان پذیر است(به خاطر سهم بانک از مالکیت و وکالت دادن به مشتریان صاحب اوراق).

تحول ضروری مورد نیاز دیگر مربوط به مشارکت جزیی می باشد. این روش اگر چه از نظر مفهومی با اجاره متفاوت است، اما از نظر عملی « در بانک های اسلامی » شبیه آن می باشد.

در واقع این روش در صورتی که بر اساس پایه های واقعی تر و در چارچوب اصول تأمین مالی اسلامی سازمان دهی مجدد گردد می تواند سهم زیادی در توسعهی پروژه های متوسط و بزرگ ایفا نماید.پیشنهاد اجرایی ما آن است که بانک اسلامی از طریق واگذاری سهام، « مشارکت جزیی » را اجرایی نماید؛ به این صورت که بانک پس از مطالعهی پروژهی پیشنهاد شده(و با التزام به شرط اسلامی تولید و معاملات و...) سرمایهی مورد نیاز را به صورت سهام تقسیم نموده و صاحبان پروژه حداقل ۲۰% و بانک نیز درصد کمی(بین ۲ تا ۳ درصد و آن هم به خاطر وضعیت نقدینگی بانک) را خریداری نمایند و ماندهی سهام(حدود ۸۰ درصد) برای فروش به مشتریان یعنی صاحبان حساب سرمایه گذاری عرضه گردد. انتشار این سهام براساس شروط مشارکت جزیی صورت می گیرد؛ یعنی صاحبان پروژه با مشارکت بانک و سایر سهامداران بر اساس توافق به عمل آمده سود تحقق یافته را تقسیم می نمایند و همچنین ۸۰ درصد سهام نزد شرکا را بر اساس سیستم پیشنهاد در زمان های تعیین شده(بین ۵ تا ۱۰ سال) بازخرید می کنند.

موفقیت این روش می تواند سهم قابل توجه و فعالی در تأمین مالی پروژه های جدید التأسیس داشته باشد بدون آنکه آنها را با مشکل بدهی و بهرهی هنگفت آن مواجه کند. اما لازم است قبل از هر گونه اقدام، از طریق بانک در مورد این شرکت ها اطلاعات کامل در اختیار مشتریان سهامدار قرار گیرد. همچنین لازم است بانک در جلسات مجمع عمومی به بررسی فعالیت های این شرکت ها اقدام نماید و این از ویژگی های خاص سیستم مشارکت است تا از انحراف در مدیریت جلوگیری نماید.(وإنَ کثیراً من ا لخلطاء لیبغی بعضهم علی بعض « ۲۴ سورهی ص»). همچنین لازم است در زمان باز خرید سهام از مشتریان، بر حسب قیمت های بازاری، ارزش آنها پرداخت شود نه بر اساس ارزش اسمی.چون سهم، نسبتی از مالکیت دارایی شرکت می باشد و ارزش این دارایی با توجه به سود های تحقق یافته افزایش یا کاهش می یابد.

۳) قرار داد استصناع(سفارش ساخت)

این قرارداد شرعاً جایز است و می تواند در عملیات بانکداری اسلامی به کار گرفته شود.از طریق این قرار داد می توان به صورتی فعال در توسعهی پروژه های کوچک و متوسط صنعتی مشارکت نمود. اما(علی رغم اهمیت زیاد آن در همهی کشورهایی که پروژه های کارگاهی کوچک نسبت بزرگی از نیروی کار را مشغول نموده است) تا حال از این روش استفاده نشده است.

استصناع به معنی آن است که شخصی از سازنده ای بخواهد که کالایی معین را با مقدار و کیفیت مشخص برایش بسازد و بر قیمت و زمان تحویل آن توافق کنند. جمهور فقها اتفاق نظر دارند که این قرار داد یکی از قرار دادهای صحیح بیع می باشد. البته این قرار داد ویژگی خاص خود را دارد. در این قرارداد می توان قیمت را به صورت پیش پرداخت یا پس پرداخت(به سازنده) پرداخت نمود. براساس عقد استصناع بانک می تواند میان یک شرکت بزرگ خصوصی یا دولتی و صاحبان صنایع در مورد تحویل کالایی با مقدار و کیفیت معین در آینده وساطت نموده ومنابع مالی را برای صاحبان صنایع تأمین نماید. در این مورد بانک ، کالا را در تاریخ تعیین شده به طرف تقا ضای کالا تحویل می نماید. این وساطت بانکی فرصتی برای کسب سود فراهم می کند.زیرا هزینهی استصناع (قیمت مورد توافق بانک و تولید کنندهی کالا) از قیمت دریافتی بانک از طرف تقاضا کننده کمتر خواهد بود. هزینهی استصناع نوع تأمین مالی بانک از صاحبان سپرده های سرمایه گذاری یا منابع خود بانک را تعیین می نماید. در صورتی که مدیریت بانک با جدیت به بررسی امکانات تولید کننده و التزام او به قرار داد و شروط آن از یک طرف، و توانایی پرداخت تقا ضا کننده(مشتری نهایی) از طرف دیگر بپردازد ممکن است استصناع به تحقق سود مناسب بیانجامد. در بحث از نقش بانکداری اسلامی در توسعه، عملیات استصناع برای صاحبان کارگاههای صنعتی کوچک اهمیت ویژه ای دارد. زیرا شرکت های بزرگ و متوسط به طور غیر مستقیم می توانند سفارشات مشتریان را دریافت نموده و منابع مالی مورد نیاز را به راحتی تأمین کنند. ولی صاحبان کارگاههای کوچک معمولاً در تأمین مالی از منابع داخلی خود و یا منابع مالی سنتی مخصوصاً بانک های تجاری با مشکلات جدی مواجه هستند. بنابراین، ورود بانک اسلامی به تأمین مالی کارگاههای کوچک و وساطت بین آنها و شرکت های بزرگ ونهاد های عمومی و دولتی(که متقاضی کالا با ویژگی های معین هستند) فرصتی فوق العاده برای رشد و کسب در آمد مناسب برای آنها فراهم می نماید.

اما هنوز هم نقش بانک های اسلامی در این زمینه محدود است.

۴) بیع سلم(پیش خرید و پیش فروش)

بیع سلم یا سلف(پیش خرید یا پیش فروش) بر عکس بیع مدت دار(فروش قرضی) می باشد. در بیع سلم(ابتدا) خریدار قیمت کالا را پرداخت می نماید و کالا را در زمانی معین در آینده تحویل می گیرد. در میان فقها در مورد مجاز بودن سلم اختلافی نیست(در صورتی که ویژگی های کالا با دقت تعیین شده و قیمت و همچنین زمان تحویل برای طرفین معلوم باشد).در مورد بیع سلم نیز لازم است که بانک اسلامی باید به عنوان یک واسطه عمل نماید و نه بیشتر. زیرا بانک تاجر نیست که خرید را برای خودش انجام دهد. بنابراین بانک می تواند از محل بیع سلم کسب درآمد نماید اگر بتواند از تولید کنندگان(فروشندگان) کالایی را با ویژگی ها و قیمت معین برای زمان تحویل مشخص خریداری نموده و در همان زمان آن را با قیمتی بالاتر برای زمان معین در آینده) بفروشد(سلم موازی). در صورتی که بازارهای منظمی برای بستن قرار داد و تحویل مدت دار وجود داشته باشد فرآیند سلم راحت تر انجام می شود. قیمت خریدی که بانک به تولیدکنندگان(فروشندگان) اولیه(که متعهد به تحویل کالا در زمان معین در آینده هستند) می پردازد به مثابهی تأمین مالی برای آنها می باشد.

با تأکید می توان گفت که بیع سلم ممکن است(به عنوان یکی از کاربردهای تأمین مالی در بانکداری اسلامی) بتواند جایگاهی برتر از مرابحهی مدت دار داشته باشد اگر فرآیند آن به صورت کارآ مدیریت شود. قابل توجه است که هر چه تفاوت بین قیمت خرید از تولید کننده و قیمت فروش به مشتری در بازار فروش نسیه بیشتر باشد و یا تفاوت زمان دریافت کالا از تولید کننده و زمان تحویل آن به مشتری نهایی کاهش یابد سود بانک افزایش می یابد. اما با کاهش اعتماد به توانایی فروشنده در تحویل به موقع و با ویژگی های مورد نظر کالا، یا ناتوانی بانک در پوشش لازم بازار فروش نسیه، یا ناتوانی در تشخیص درست روند قیمت کالا درآینده مخاطره ی(Risk) بیع سلم افزایش می یابد. بنابراین مدیریت موفق بیع سلم متقضی کاهش این مخاطره به حداقل ممکن است.به همین دلیل به نظر می رسد بهتر آن است که بانک در مورد بیع سلم از کارشناسان، نمایندگان و یا شرکت های متخصص در این مورد استفاده نماید. همچنین پیشنهاد می گردد که برای تحقق اهداف توسعه اقتصادی بانک از بیع سلم به صورت خاص در زمینهی تجارت خارجی(صادرات و واردات) استفاده کند. یعنی می توان از طریق نمایندگان یا شرکت های تخصصی با تعداد زیادی از تولید کنندگان کالاهای صادراتی توافق نمود که در آیندهی معلوم کالای آنها به روش سلم پیش خرید و در همین حال با وارد کنندگان کالا در خارج کشور نیز توافق شود که در زمان معین به صورت نسیه به آنها فروخته شود. د رصورتی که چنین فعالیت هایی با کارایی مناسب انجام گیرد سود های قابل توجهی برای بانک ایجاد می کند و در عین حال به توسعهی صادرات می انجامد که جزء لاینفکی از روند توسعه می باشد این نوع بیع همچنین می تواند برای واردات کالا و لوازم مورد نیاز پروژه های داخلی مورد استفاده قرار گیرد.

۵) مضاربه

قرار داد مضاربه، در فعالیت های اقتصادی مبتنی بر مشارکت(در سود و زیان) از مهم ترین قرار دادها می باشد. از طریق این قرارداد می توان پروژه های تولیدی با اندازه های مختلف را تأمین مالی نمود. بانک های اسلامی از همان ابتدای تأسیس برای تأمین منابع مالی سرمایه گذاری ها این روش استفاده نموده اند. مخصوصاً بعد از تحول و تغییر آن به مضاربهی مرکب و گروهی(برای سازگار نمودن آن با گروه بزرگ تری از مشتریان). همچنین وضعیت بانک های اسلامی در شرایط رقابت با بانک های سنتی و تحت قوانین و اصول جاری بانکداری اقتضا می نمود که پول های مشتریان به صورت عمومی و بدون تعیین زمان شروع و پایان مضاربه به حساب گذاشته شود. بنابراین در بانک های اسلامی دریافت پول بر مبنای مضاربهی مستمر و بدون توقف یا تعیین زمان شروع و پایان انجام می گیرد. پس می توان مضاربهی جاری در بانک های اسلامی را مضاربهی مرکب مستمر نامید که یک روش کاملاً جدید بوده و در گذشته شناخته نشده است و با شرایط معین می تواند قابل قبول و شرعی باشد. در حال که تأمین مالی در بانک های سنتی بستگی به توانایی افراد و پروژه ها در باز پرداخت بدهی ها و بهرهی آن دارد تأمین مالی بر اساس مضاربه مسقیماً به توانایی تشکیلاتی برای انجام فعالیت تولیدی و موفقیت در آن بستگی دارد. بنابراین زمانی که بانک اصل مشارکت در سود و زیان را می پذیرد به تأمین مالی کسانی اقدام می کند که کارآ و امانت دار بوده و پروژه های قابل اعتمادی دارند.

علاوه براین مدیریت بانک موظف به انتخاب و اولویت گذاری پروژه ها بر اساس سود آوری(در صورت حلال بودن) می باشد. تجربهی بانکداری اسلامی بیانگر آن است که روش مضاربهی مرکب یا گروهی در تجمیع منابع مالی، موفقیت بزرگی کسب نموده است ولی در به کار گیری این منابع موفقیت چندانی نداشته است. دلیل موفقیت این روش در تجمیع منابع مالی آن است که مضاربهی مرکب مستمر ضریب ریسک(ناشی از اصل مشارکت در سود و زیان)را به حداقل ممکن کاهش داده و فرصت توزیع دوره ای سود را فراهم می نماید که این وضع با تمایلات مشتریان سازگاری دارد. اما از نظر به کارگیری این منابع کاملا وضع فرق میکند. زیرا بیشتر مدیران بانک های اسلامی در مقایسه با روش های دیگر در به کارگیری روش مضاربه تردید داشته اند. دلیل این امر نیز آن است که اکثر مدیران بانک های اسلامی قبلا در بانک های سنتی کار کرده اند و به روش جاری در آن بانک ها عادت نموده اند یعنی وام دادن به افراد مشهور ودارای شایستگی اعتباری و با گرفتن ضمانت های مالی مورد نیاز(Collaterals).اما این موارد از نظر اهداف بانکداری اسلامی درست نیست و یا از نظر شرعی قابل قبول نمی باشد. این در حالی است که مدیریت بانک های اسلامی برای تأمین مالی مشتریان خود اصول کاربردی دیگری بر مبنای مشارکت نداشته است. از دید صاحب پول، مضاربه قراردادی است که بر دو جزء اساسی استوار است:

الف) اعتماد به امانت داری مضارب(عامل)

ب) اعتماد به تخصص و کارآیی او در به کار گیری سرمایه. در جوامع قدیمی و کم جمعیت، و در چارچوب ارزش های اخلاقی، تشخیص درست این دو مشکل نبود. اما در دنیای امروز و با توجه به پیچیدگی نظام بانکداری مدیر مالی چگونه می تواند این دو جزء را تشخیص دهد؟ و در صورتی که در تشخیص درست اشتباه کند چه می شود؟ آیا در این صورت اموال مشتریان و بانک در معرض تضییع قرار نمی گیرد؟ برای پر نمودن خلأ نظری در سیستم مضاربه می توان دو پیشنهاد مطرح نمود که به احیاء و تحول مضاربه در به کار گیری منابع مالی بانک های اسلامی بیانجامد؛

۱) تعیین اصول قانونی و شرعی که براساس آن بتوان اعتماد به امانت داری و تخصص مشتری را کاربردی نمود که این جایگزین تشخیص توسط ادارهی تأمین مالی در بانک می شود. اعتماد به مشتری یک مسألهی شخصی نیست، بلکه کاملاٌ موضوعی بوده و به اعتماد به پروژه ای که برای آن درخواست تأمین مالی نموده (و توانایی او در انجام موفق) آن بستگی دارد. البته می توان یکی از ادارات بانک را برای بررسی و ارزیابیپروژهی پیشنهاد شده مأمور نمود و از جدیت، تخصص و کارآیی پیشنهاد دهنده و گروه کاری او اطمینان حاصل نمود. در مورد امانت داری مشتری نمی توان به تشخیص های موردی و خاص(همانند گذشته) اعتماد نمود بلکه باید به اطلاعات دقیقی که از سوابق، رزومه، حسن شهرت در معاملات یا آمادگی فردی دیگر برای حمایت از او و تضمین تعهداتش به دست می آید روی آورد. از لحاظ تئوریک می توان تأکید نمود که چنین روشی در اجرای مضاربه ضریب اعتماد به کار گیری منابع مالی را بسیار افزایش می دهد. البته نه فقط به نسبت وضعیت موجود در بانک های اسلامی بلکه در مقایسه با بانک های سنتی که اصلاً بر اصل شایستگی اعتباری و تضمین استوار هستند.

در این روش دو نوع ضمانت وجود دارد.

ضمانت اول عبارت است از شرایط گرفته شده از ازریابی اقتصادی طرح که مضارب(عامل) در به کار گیری منابع مالی به آن متعهد و ملزم می گردد.

ضمانت دوم مربوط به اقساط پرداخت منابع مالی به پروژه بر مبنای جدول زمانی در ازریابی اقتصادی از یک

سو، و گزارش های دوره ای مربوط به نظارت پروژه از سوی دیگر می باشد. قابل توجه است که تعیین شرط به معنی محدودنمودن مضاربه(به شرط خاص) می باشد که نزد احناف و حنابله جایز است. در این صورت اگر مضارب شروط مضاربه را نادیده بگیرد ضامن اصل سرمایه بوده(و براساس قاعدهی ضمانت در صورت تعدی و تجاوز) لازم است آن را بدون کاستی بر گرداند. همچنین قابل توجه است که نظارت بر پروژه از طریق گزارش های دوره ای به معنی مداخله در مدیریت پروژه نمی باشد زیرا در این صورت مضاربه فاسد می شود.

۲) پیشنهاد دوم برای تحول مضاربه مربوط به تدارک منابع مالی سازگارتر با آن است و این با انتشار اوراق مضاربهی مخصوص پروژه های معین که قابل مبادله در بازار اوراق مالی باشد امکان پذیر است که البته می توان آن را در پایان دوره یعنی بعد از پایان پروژه یا بعد از دوره ای معین تسویه نمود. اما قبل از آن قابل بازخرید به قیمت اسمی توسط صادر کننده نیست. در این صورت دارندگان این اوراق حق دارند هر سال از وضعیت مالی پروژه و سهم سود خود بر مبنای شرایط اعلام شده اطلاع یابند و بهره مند شوند. مضمون و تفاصیل این پیشنهاد با تجربهی فعلی بانک های اسلامی متفاوت است. زیرا اوراق مضاربهی فعلی مختص به پروژه های معین نیست بلکه مربوط به مجموع منابع مالی بر اساس مضاربهی مرکب می باشد. البته اوراق مضاربهی موجود در صورت درخواست دارنده قابل استرداد به بانک به قیمت اسمی می باشد. ولی تعهد باز پرداخت اسمی اوراق، شبههی عدم تطبیق اصل مشارکت در سود و زیان را القا می نماید، زیرا صاحبان اوراق مضاربه سود دوره ای خود را دریافت می کنند.

اگر این پیشنهاد اجرایی شود باب وسیعی را برای تجربهی مضاربه به صورت سازگار با مقاصد شریعت می گشاید و بدون تردید با سرمایه گذاری های بلند مدت در فعالیت های اجتماعی، اهداف بانکداری اسلامی و توسعهی مبتنی بر آن را محقق می نماید.

● نتیجــه گیـری

تصور اینکه دفاع از بانکداری اسلامی فقط ناشی از احساسات و ادعای دینی است اشتباه است. زیرا دلایل اقتصادی متعددی وجود دارد که سیستم مالی مبتنی بر مشارکت در سود و زیان به تجمیع بهتر پس اندازها و به کارگیری منابع مالی بانکی در بهترین کاربردهای ممکن می انجامد و به دنبال آن باعث عدالت در توزیع در آمد و تقویت روحیهی مشارکت میان دارندگان پول و پس انداز کنندگان می گردد. در حالی که در غیر آن روحیهی منفی گرایانه وجود دارد. روحیهی منفی موجود در عباراتی چون « پولت را در بانک بگذار و بگذار دیگران کار بکنند، هرچه می خواهد بشود، فقط تو برای خودت درآمد منظم و تضمین شده ای تدارک ببین » خود را نشان می دهد.

بانک های اسلامی طی یک ربع قرن یا شاید بیشتر، در کشورهای اسلامی به تجمیع پس انداز های کسانی همت گمارده اند که به خاطر اعتقادشان به حرمت بهره از تعامل با بانک های سنتی پرهیز نموده اند.

این بانک ها از طریق ابزارهای تأمین مالی جدید بر گرفته از عقود اسلامی مانند مرابحه، اجاره، مشارکت و...

در تأمین مالی تعداد زیادی از پروژه های کوچک و متوسط موفق بوده اند که در شرایط عدم وجود بانک های اسلامی چنین پروژه هایی نمی توانستند در سیستم بانکی موجود(که بر شایستگی اعتباری و ضمانت های مالی استوارند) به منابع مالی موردنیاز دست یابند.این در حالی است که کمک به چنین پروژه هایی اقدامی مهم در روند توسعهی اقتصادی و اجتماعی می باشد.

امروزه در تمام دنیا از تأمین مالی خُرد Micro Finance سخن به میان آمده و سعی می شود بین انتظارات بانک ها(در مورد تضمین و...) ونیازهای مالی پروژه ها وکارگاههای کوچک هماهنگی به عمل آید.

اخیراًٌ بانک های سنتی به حوزهی تأمین مالی پروژه های کوچک روی آورده اند، اما با احتیاط شدید و با همکاری شرکت های بیمه و شرکت های تضمین سرمایه گذاری و همچنین با دقت در تعریف پروژه های کوچک، تا ریسک تأمین مالی آنها به حداقل برسد اما این ورود بانک های سنتی با آنچه بانک های اسلامی در این زمینه کرده اند فاصلهی زیادی دارد و هنوز برای بانکهای اسلامی فرصت های زیادی وجود دارد تا با استفاده از ابزارهای مالی مبتنی بر مشارکت در سود و زیان خود، نقش فعال تر و بزرگ تری ایفا نمایند.

در مورد بانک های اسلامی لازم است که به صورت مداوم برای تحول و بهبود ابزارها و روش های آن ها تلاش نماییم.تا خطا های تجربی اصلاح و تصحیح گردد.(در دنیای ما تجربهی بدون خطا و اشتباه، توهمی بزرگ است). زیرا تصحیح و اصلاح خطا مسیری است به سوی کارآیی.

برای آن که بانک های اسلامی در دریافت سپرده های مردم و سرمایه گذاری آن به منظور رشد تولید حقیقی با بالاترین نرخ های ممکن(نه فقط به منظور تأمین منافع صاحبان اموال و مشتریان) نقش فعال تری ایفا نمایند به بررسی موارد زیر پرداختیم:

الف) چگونگی تغییر و بهبود تأمین مالی از طریق مرابحه؛ زیرا علی رغم همهی اشکالات وارد شده به این روش در شرایط موجود، مرابحه در بانک های اسلامی نقش مهمی در تأمین منابع مالی برای پروژه های کوچک داشته است.

ب) چگونگی تغییر و بهبود تأمین مالی از طریق اجاره(Leasing)

ج) چگونگی احیاء وبه کار گیری عقودی که بانک های اسلامی تا حال آنها را به شکل صحیح و کارآ به کار نگرفته اند مانند استصناع(سفارش ساخت) و سلم(پیش خرید و پیش فروش).

زیرا با استفادهی کارآ از این روش ها، بانک های اسلامی می توانند به توسعهی فعالیت صاحبان صنایع کوچک و متوسط و همچنین توسعهی صادرات کمک نمایند که هم برای بانک و هم برای مشتریان آن سود آوری مناسبی خواهد داشت.همچنین برای احیای مضاربه از نظر به کار گیری منابع مالی در بهترین فعالیت های سرمایه گذاری پیشنهاداتی ارائه گردید. همهی اینها به خاطر کمک مستقیم به توسعهی اقتصادی است، به همان صورت که بانک های سنتی با استفاده از منابع مالی خود در کشورهای در حال توسعه انجام می دهند. ولی با این وجود بانک های سنتی در درجهی اول به برگشت منابع مالی خود و بهرهی آن می اندیشند و هیچ گاه به فکر این نبوده و نیستند که چگونه در روند توسعهی اقتصادی و اجتماعی مشارکت نمایند. سهم بانک های سنتی در فعالیت های تولیدی تابعی از مکانیزم بازار و سود آوری است و محدود به تضمین های مالی و بیشتر در خدمات پروژه های بزرگ می باشد. حتی گاه این بانک ها در فعالیت های طفیلی(که هیچ اعتنایی به توسعه ندارند) و یا انتقال منابع مالی به خارج از کشور مشارکت می نمایند و به فعالیت های تولیدی داخلی بی توجهی می کنند. بر اساس نظریه های اقتصادی بعضی اوقات نیز تأمین مالی مبتنی بر بهره، به افزایش بیش از حد مصرف یا سرمایه گذاری می انجامد.

نگارندهی این مقاله معتقد است که خداوند بشر را از ربا نهی ننموده است مگر به خاطر آن که ربا زیان آور است؛ اگر در ابتدا چنین نباشد در نهایت چنین خواهد بود.

در این رابطه می توانیم از خودمان و بسیاری از کشورهای در حال توسعهی اسلامی بپرسیم که راستی بهره برایمان چه منفعتی داشته است؟ می دانیم که در مورد اهمیت سیستم بانکی در توسعه سخن فراوان رفته است، راستی این توسعه کجاست؟ آیا می توان نرخ رشد ۳ یا ۴ درصد سالانهی در آمد ملی را توسعهی اقتصادی نامید در حالی که شکاف اقتصادی(Economic Gap) بین کشور های در حال توسعه و کشورهای پیشرفته دائماً در حال گسترش است؟ و همچنین شکاف بین اکثریت فقیر و اقلیت ثروتمند جامعه روز به روز در حال افزایش است؟

از دیگر سو، موفقیت بانک های اسلامی در ایفای نقش آنها، بستگی به هسته های سالم اداره کنندگان آنها و فعالیت های آنها از دو جهت دارد:

۱) التزام به شریعت اسلامی و مقاصد شریعت در تمام معاملات و تصرفات و تلاش برای بیشترین کارآیی در فعالیت ها. وقتی که کارآیی مورد نظر تحقق یافت موفقیت و سود بالا(در صورت کنار گذاشتن ربا) بر مبنای مشارکت سود و زیان حاصل شد دیگر کسی نمی تواند در توجیه پذیری اقتصادی این بانک ها تردید نماید و وقتی که این موفقیت بر اساس اصول شرعی سالم تحقق یابد آنان که از معامله با ربای صریح ابایی ندارند بر عملکرد این بانک ها خرده نمی گیرند که، این بانک ها نیز بر مبنای ربا عملمی نمایند.

۲) و بالاخره برای موفقیت بانک های اسلامی در انجام نقش آنها، نیاز به فراهم شدن بستر و تلاش عمومی است چه در سطح خرد و چه در سطح کلان. که در آن برای احیای عمل به شریعت اسلامی بدون افراط و تفریط تلاش شود، بستری که از نظر شناخت فرهنگ اسلامی و درک عقیدهی آن مخصوصاً در زمینهی رزق و معیشت، تکامل تدریجی امکان پذیر باشد. بستری که در آن از سوی قانون گذاران و بانک های مرکزی حمایت لازم برای مقابله با ربا صوت گیرد تا ربا خواران بر غیر ربا خواران ترجیح داده نشوند. بستری که در آن نهاد های آموزشی و تربیتی بانک های اسلامی را در زمینهی نیازهای نیروی انسانی کارآمد، کمک کنند.

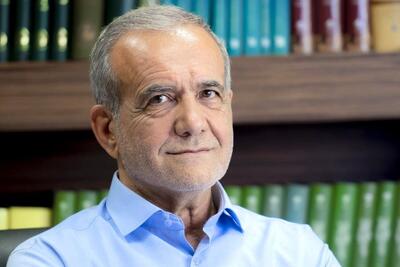

دکتر عبدالرحمن یسری احمد(استاد اقتصاد دانشگاه اسکندریه مصر)

ترجمه: فتح الله حقانی(عضو هیأت علمی دانشگاه آزاد اسلامی واحد کرمانشاه)

ترجمه: فتح الله حقانی(عضو هیأت علمی دانشگاه آزاد اسلامی واحد کرمانشاه)

منبع : پایگاه اطلاعرسانی اصلاح

وایرال شده در شبکههای اجتماعی

تعمیرکار درب برقی وجک پارکینگ

دورههای مدیریتی دانشگاه تهران

فروش انواع ژنراتور دیزلی با ضمانت نامه معتبر

مسعود پزشکیان ایران دولت چهاردهم محمدجواد ظریف پزشکیان دولت انتخابات ظریف رئیس جمهور علی باقری رهبر انقلاب علیرضا زاکانی

هواشناسی سازمان هواشناسی سراوان آتش سوزی اربعین هواپیما پلیس تهران قتل شهرداری تهران پشه آئدس وزارت بهداشت

واردات خودرو مایکروسافت خودرو حقوق بازنشستگان قیمت خودرو بازنشستگان دولت سیزدهم بازار خودرو قیمت طلا قیمت دلار دلار مالیات

اوشین فضای مجازی تلویزیون امام حسین امام حسین (ع) سینما سینمای ایران دفاع مقدس فیلم صداوسیما

دانشگاه تهران

یمن رژیم صهیونیستی دونالد ترامپ اسرائیل جو بایدن آمریکا غزه فلسطین روسیه جنگ غزه چین عراق

پرسپولیس فوتبال استقلال علی علیپور لیگ برتر مهدی طارمی لیگ برتر ایران باشگاه پرسپولیس تراکتور علیرضا بیرانوند سپاهان رئال مادرید

بیماری ناسا سیاره هوش مصنوعی اینترنت عیسی زارع پور گوشی سرعت اینترنت اپل

چاقی رژیم غذایی گرمازدگی کاهش وزن سکته قلبی بارداری گیاهان دارویی صبحانه افسردگی