چهارشنبه, ۲۶ دی, ۱۴۰۳ / 15 January, 2025

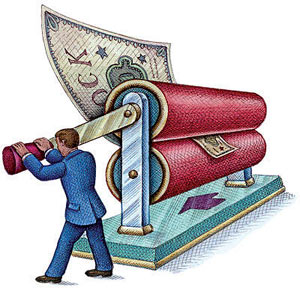

لزوم اصلاح اساسی قانون مالیات های مستقیم

ضروری است قانون مالیات های مستقیم موجود به دلایل ذیل و با شیوه ای که در انتها ذکر می گردد اصلاح شود:

۱) قانون مالیات های مستقیم (ق.م.م) موجود، مصوب سال ۱۳۶۶ می باشد که در سال های ۱۳۷۱ و ۱۳۸۰ اصلاحاتی به صورت کلی بر روی آن انجام گرفته است. آنچه مهم است این است که فاصله زمانی سال ۱۳۶۶ تا ۱۳۸۸، نزدیک به ۲۲ سال است و با توجه به اینکه بر اساس اصلاحات سالهای ۱۳۷۱ و ۱۳۸۰، تعدادی ماده اضافه یا کم شده و یا کلماتی به صورت کلی اصلاح و تعدیل شده، ساختار (ق.م.م) موجود مربوط به ۲۲ سال پیش است که اوضاع فعلی در سال ۱۳۸۸ قطعا از هر لحاظ با سال ۱۳۶۶ قابل قیاس نیست.

۲) شمولیت (ق.م.م) قطعا از همه قانونهای موجود در کشور بیشتر است، چرا که امکان ندارد یکی از افراد این مملکت با یکی از مادههای این قانون سر و کار نداشته باشد. با قاطعیت می توان گفت شمولیت (ق.م.م). از قانون اساسی نیز بیشتر است.

۳) "ایرادات، چالش ها و تبعیضهای مالیاتی "عمدهای در (ق.م.م) موجود مشاهده می شود که در آینده به تفصیل بیان خواهد شد.

۴) به علت ایرادات اساسی در (ق.م.م)، تا به حال قریب به ۲۰۰۰ بخشنامه، آرای شورایعالی مالیاتی، آرای دیوان عدالت اداری و نظریه دفتر فنی مالیاتی صادر شده که این موضوع چالش های عمدهای ایجاد نموده است:

۱-۴) با قاطعیت می توان گفت با توجه به تعداد مواد (ق.م.م) که ۲۷۳ ماده است، متون قانون فوق به حاشیه رفته است.

۲-۴) بخشنامههای مالیاتی جولانگاهی شده برای دلالان مالیاتی در هیات های حل اختلاف مالیاتی، به طوری که ارقام قطعی مالیاتی نسبت به ارقام مندرج در برگ های تشخیص بسیار کمتر است.

۳-۴) در اکثر موارد بخشنامهها و...، جایگزین قانون شده که این موضوع کاملا قابل بررسی است که عملی غیرقانونی است.

۴-۴) با توجه به اینکه برای بسیاری از بخشنامهها، آرای شورایعالی مالیاتی و نظریات دفتر فنی، با شکایت افراد، دیوان عدالت اداری بسیاری از آنها را باطل اعلام نمود، لذا در حال حاضر، وضعیت مشخصی از بخشنامهها و...، وجود ندارد که این موضوع باعث سر در گمی مودیان مالیاتی شده است.

۵) با عنایت به بند ۴ فوق، زمینه برای تفسیر ماموران مالیاتی، مودیان مالیاتی و حسابداران رسمی فراهم شده است. (اگر چه بر اساس نص صریح قانون اساسی تفسیر قوانین عادی با مجلس شورای اسلامی است و شورای نگهبان نیز باید آن را تایید کند.) در حال حاضر ممیز مالیاتی یک تفسیر، سر ممیز مالیاتی تفسیر دوم، ممیز کل تفسیر دیگر، همه به نفع سازمان امور مالیاتی و از طرف دیگر مودی مالیاتی با مشاور خودش (که نامبرده قبلا سرممیز یا ممیز کل دارایی بوده و قبلا تفیسرمشابه موارد ذکر شده در بالا را داشته و اکنون با تغییر وضعیت اشتغال، تفسیرش با مودی مالیاتی یکسان است.) یک تفسیر چهارم و حسابداران رسمی نیز تفسیر پنجم را دارند.

۶) در کشورهای پیشرفته، در تشخیص مالیات، ممیز مالیاتی نقش چندانی ندارد چرا که درآمدها، هزینهها و... مشخص است. در حال حاضر در ایران از جمله به دلیل وجود اقتصاد زیرزمینی و دلایل دیگر سیستم چانه زنی در تشخیص مالیات وجود دارد که در نوع خود بی نظیر است و نوعی بی عدالتی مالیاتی را ایجاد و زمینه ساز فساد اداری خواهد شد.

۷) قانون مالیات های مستقیم موجود، پاسخگوی بسیاری از مشکلات حاد موجود نمی باشد. به عنوان نمونه، اکثر شرکت ها به دلایل متعدد تمایل دارند دو دفتره باشند. بر اساس (ق.م.م) موجود و قوانین قضایی، هیچگونه جرمی برای افرادی که دو دفتر دارند، پیش بینی نشده است. به طوری که همگان شاهدیم سالانه رقم نجومی از این بابت مالیات گریزی وجود دارد که وارد خزانه کشور نمی شود. (موضوع شرکت های دو دفتره در مقالهای جداگانه به طور تفصیلی بررسی می شود.) در ضمن براساس آمارهای موجود، در ۹۵ درصد موارد، وقتی که مالیات شرکت ها به شیوه علی الراس تشخیص می شود، شرکت ها منتفع و سازمان امور مالیاتی متضرر می شود.

۸) با عنایت به ابهامات اساسی در قانون و اعتراض شدید مودیان مالیاتی به برگهای تشخیص صادره (در ۹۵ درصد موارد با اهمیت مودیان مالیاتی به برگ تشخیص صادره اعتراض می کنند)، فرآیند وصول مالیات از مودیان مالیاتی طولانی مدت شده که خود برای سازمان امور مالیاتی، هزینهای سرسام آور ایجاد می کند.

۹) بر اساس آمارهای موجود، هزینه ادارههای کل امور مالیاتی بسیاری از استانها از درآمدهای آنها بیشتر است و فقط در تعداد کمی از استانها مثل تهران، اصفهان و چند استان دیگر، درآمدهای مالیاتی از هزینههای جاری ادارهها بیشتر می باشد که آن هم بیشتر مربوط به شرکت های موجود در اداره مودیان بزرگ مالیاتی است که مستند رسیدگی ادارات فوق عمدتا صورت های مالی حسابرسی شده است.

که لزوم بازنگری در علت موضوع فوق و اتخاذ راهکاری اساسی جزو ضروریات است.

۱۰) با توجه به اینکه (ق.م.م) یک قانون مادر است، لذا اصلاح آن باید به صورت اساسی باشد، چرا که هر چند سال یک بار نمی توان آن را تغییر داد.

۱۱) معضل اساسی که در (ق.م.م) دیده می شود وضعیت نا مشخص و نامعلوم شرکتهای معاف از مالیات و همچنان بنگاه هایی می باشند که به دلایلی خود را معاف می دانند (عمدتا معافیت های ماده ۱۳۹، معافیت فعالیت های کشاورزی و معافیت تعاونیها) و یا خود را جزو ردیفهای ۱ الی ۳ ماده ۲ (ق.م.م) می دانند و یا شرکت های معاف از مالیات وابسته به نهادهای مختلف بودند که بعدا واگذار شده اند و همچنان هیچ سابقهای در مورد آنها در ادارات امور مالیاتی وجود ندارد و خود را معاف از مالیات می دانند (در حالی که بسیاری از آنها معاف هم نیستند) که این دسته بنگاه ها ۲ نوع معضل اساسی ایجاد کرده اند:

الف) این شرکت ها اگر معاف باشند این معافیت نوعی تبعیض است و زمینه رقابت را از بین می برد که قطعا باید در اصلاحیه جدید، کل معافیتها برداشته شود.

ب) براساس عرف موجود و برداشت از تعدادی مواد قانونی، مودیانی که خود را مشمول معافیت می دانند خود را ملزم به رعایت قانون نمی دانند به طوری که دفاتر قانونی نمی نویسند، اطلاعات خرید و فروش ارائه نمی دهند، اظهارنامه مالیاتی نمی دهند و... که این خود زمینه گسترش فرار مالیاتی را بدین شکل فراهم می کند که شرکت های دیگر ( مشمول ) بسیار مایل هستند با هر شرایطی با شرکتهای فوق همکاری نمایند، چرا که هیچگونه سر نخی از فعالیت های فوق به ادارههای امور مالیاتی ارائه نمی شود و این شرکتها فعالیت فوق را در دفاتر ثبت نمی نمایند و مالیات نیز پرداخت نمی شود که این رقم فرار مالیاتی فوق بسیار قابل توجه است.

۱۲) در اصلاحات اساسی که در (ق.م.م) بایستی پیش بینی شود، امکان اعمال هرگونه نظر شخصی از سوی ادارههای امور مالیاتی باید گرفته شود و در مواردی که ارقام یا نرخهای جداگانه بایستی اعمال شود تماما بر اساس نرم افزارها یا راهکارهای کاملا مشخص باشد. این نحوه عمل، امکان چانه زنی را گرفته، اعمال تخفیف بی معنی شده و تبعیض مالیاتی به صفر می رسد. به عنوان مثال در حال حاضر بر اساس قسمت اخیر ماده ۵۹، تعیین ارزش سر قفلی محل و همچنین بر اساس قسمت اخیر تبصره ۱ ماده ۱۱۵، تعیین ارزش روز داراییهای فروخته نشده شخص منحله با نظر اداره امور مالیاتی است که در نوع خود بسیار جالب و قابل توجه است!

۱۳) در اصلاحات سال های ۱۳۷۱ و ۱۳۸۰، موادی حذف شدند که بسیار کاربردی بودند و باید در اصلاحیه جدید، مجدد احیا شوند. به عنوان نمونه حذف ماده ۱۲۹ (ق.م.م) است. این ماده در اکثر کشورهای اروپایی و آمریکایی یک ماده بسیار پر کاربرد و اجرایی و یکی از موادی است که عدالت مالیاتی را برقرار می نماید.

۱۴) در کشورهای اروپایی و آمریکایی، درصد بسیار کمی از اظهارنامههای مالیاتی مورد رسیدگی ممیزان مالیاتی قرار می گیرد. در حالی که در ایران اظهار نامه های مالیاتی ۱۰۰ درصد مورد رسیدگی (آن هم کلیشهای و به شیوه سنتی) قرار می گیرد که این خود باعث تحمل هزینه زیادی به سازمان امور مالیاتی می شود.

۱۵) اصلاحات سالهای ۱۳۷۱ و ۱۳۸۰ در پشت درهای بسته انجام شده است. در حالی که طبق توضیحات بند ۲ فوق قانونی که کاربرد آن برای ایرانیان ۱۰۰ درصد است، بایستی به شرح پیشنهادی ذیل اصلاح شود.

● پیشنهاد و نتیجه:

با عنایت به توضیحات تفصیلی فوق، پیشنهاد اصلاح اساسی قانون مالیات های مستقیم به شرح زیر توصیه می شود:

الف) ضروری است در یک حرکت انقلابی، با تشکیل کارگروه های متعدد و تخصصی در تمام شهرهای ایران، پیشنهادات کارگروه ها اخذ و نتیجه به کارگروه اصلی که در سازمان امور مالیاتی تهران مستقر است ارائه شود.

ب) کار گروه تهران بایستی متشکل از نماینده سازمان امور مالیاتی، نماینده جامعه حسابداران رسمی ایران، نماینده صنعت و... باشد که هر کدام یک رای داشته باشند، نظراتشان ارائه و پس از جمع بندی نهایی، در روزنامههای کثیرالانتشار جهت اطلاع عموم مردم و ارائه نظراتشان، ارائه شود. بدیهی است برای انجام یک چنین حرکتی ۲ سال زمان نیاز است.

ج) ضروری است در اصلاحیه جدید، بایستی تمام بخشنامهها، آرای شورایعالی مالیاتی، نظریات دفتر فنی مالیاتی، آرای دیوان عدالت اداری اخذ و تماما در صورت نیاز در متن قانون گنجانده شود.

د) متن قانون جدید بایستی ساده، روان، بدون کلمات مبهم، مشخص و... باشد.

ه ) باید در متن قانون گنجانده شود که هر آنچه در قانون آمده است برای همگان لازم الاجرا است و در صورت وجود ابهام بایستی از مجلس شورای اسلامی استفساریه اخذ گردد و هیچ ارگانی حق صدور بخشنامه برای این قانون ندارد و آیین نامههای اجرایی نیز می بایست مجدد در مجلس شورای اسلامی تصویب شود.

و) پس از تصویب قانون در مجلس و تایید آن توسط شورای نگهبان، ضروری است سازمان امور مالیاتی در یک حرکت انقلابی، تمام بخشنامهها، آرای شورایعالی مالیاتی، آرای دیوان عدالت اداری، نظریات دفتر فنی و... را باطل اعلام نماید.

نویسنده : مصطفی باتقوا

ایران مسعود پزشکیان دولت چهاردهم پزشکیان مجلس شورای اسلامی محمدرضا عارف دولت مجلس کابینه دولت چهاردهم اسماعیل هنیه کابینه پزشکیان محمدجواد ظریف

پیاده روی اربعین تهران عراق پلیس تصادف هواشناسی شهرداری تهران سرقت بازنشستگان قتل آموزش و پرورش دستگیری

ایران خودرو خودرو وام قیمت طلا قیمت دلار قیمت خودرو بانک مرکزی برق بازار خودرو بورس بازار سرمایه قیمت سکه

میراث فرهنگی میدان آزادی سینما رهبر انقلاب بیتا فرهی وزارت فرهنگ و ارشاد اسلامی سینمای ایران تلویزیون کتاب تئاتر موسیقی

وزارت علوم تحقیقات و فناوری آزمون

رژیم صهیونیستی غزه روسیه حماس آمریکا فلسطین جنگ غزه اوکراین حزب الله لبنان دونالد ترامپ طوفان الاقصی ترکیه

پرسپولیس فوتبال ذوب آهن لیگ برتر استقلال لیگ برتر ایران المپیک المپیک 2024 پاریس رئال مادرید لیگ برتر فوتبال ایران مهدی تاج باشگاه پرسپولیس

هوش مصنوعی فناوری سامسونگ ایلان ماسک گوگل تلگرام گوشی ستار هاشمی مریخ روزنامه

فشار خون آلزایمر رژیم غذایی مغز دیابت چاقی افسردگی سلامت پوست