جمعه, ۳ اسفند, ۱۴۰۳ / 21 February, 2025

انواع بیمه

● بیمه های اشخاص

▪ بیمه های عمر

▪ بیمه های عمر زمانی

بشر از گذشته های دور همیشه در این فكر بوده كه خود را از نتایج اقتصادی مرگ های ناگهانی در سنین جوانی و همچنین عوارض اقتصادی ناشی از مرگ افراد در پیری حفظ كند.

بر مبنای این نظریه و جهت رفع بخشی از تشویش خاطر موجود ، بیمه عمر زمانی متداول و رایج گردیده كه بر اساس آن بیمه گر تعهد می نماید در مقابل دریافت حق بیمه برای مدت زمان معین ، سرمایه مورد توافق را در صورت فوت بیمه شده در طول مدت بیمه نامه به افرادی كه توسط وی تعیین گردیده پرداخت نماید.

این نوع بیمه نامه به دو صورت گروهی برای اجتماعی از بیمه شدگان و به صورت انفرادی برای فرد بیمه شده صادر می گردد.

● بیمه عمر مانده بدهكار

یكی از انواع پوشش های بیمه عمر می باشد. افرادی كه از بانك ها ، موسسات اعتباری ، صندوق های قرض الحسنه و یا از شركت های متبوع خود برای خرید یا ساخت مسكن و یا رفع نیازهای زندگی خود وام مسكن ، ضروری و دریافت می كنند همیشه برای مؤسسه وام دهنده و همچنین برای شخص وام گیرنده این نگرانی وجود دارد كه در صورت فوت وام گیرنده چه پیش خواهد آمد و بازماندگان با این بدهی چه خواهند كرد. بیمه عمر مانده بدهكار موجب رفع این نگرانی ها خواهد بود.

● بیمه عمر و پس انداز

حصول آرامش و اطمینان خاطر از تأمین آتیه مورد علاقه هر شخص بوده و افراد دور اندیش در زمان حیات برای تأمین و رفاه خانواده از هیچ كوششی دریغ نمی نمایند و همیشه در فكرند تا پس از خود نیز آسایش و رفاه همسر و فرزندانشان را از پیش مهیا سازند.

افراد می توانند با صرفه جویی در هزینه های جاری و پرداخت های مستمر ماهیانه ضمن تحت پوشش قرار گرفتن در بیمه عمر ( پرداخت سرمایه به استفاده كنندگان در صورت فوت بیمه شده ) موجبات تشكیل سرمایه آینده را نیز فراهم آورند . این سرمایه می تواند نیازهای مورد نظر را جهت تأمین هزینه تحصیلی فرزندان ، هزینه ازدواج و تهیه جهیزیه ، تأمین سرمایه اولیه جهت خرید و ساخت مسكن و سایر وسایل زندگی میسر سازد.

● بیمه عمر و پس انداز از نوع مستمری

با توجه به اینكه در دوران بازنشستگی در آمد افراد از نظر مالی كاهش می یابد و عملاً به رفاه خانواده لطمه وارد میشود، همیشه این دغدغه خاطر نسبت به دوران بازنشستگی وجود دارد . برای آسودگی خاطر این افراد ، بیمه نامه عمر و پس انداز از نوع مستمری تهیه گردیده است .

در این بیمه نامه در صورت فوت بیمه شده در طول مدت بیمه ، مستمری برای استفاده كنندگان و در صورت حیات بیمه شده در انقضای مدت بیمه ، مستمری برای بیمه شده برقرار خواهد شد.

● بیمه حوادث شخصی

همانگونه كه اموال و دارایی افراد را خطرات و پیشامدهای گوناگون تهدید می نماید حوادث و مخاطرات بیشماری نیز متوجه خود انسان می شود .

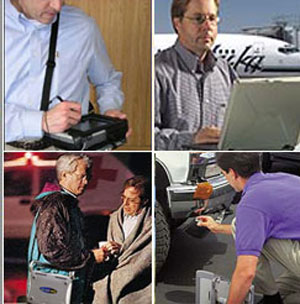

وقوع یك حادثه می تواند منجر به فوت ، نقص عضو ، از كارافتادگی ، جراحات بدنی و نیزقطع درآمد افراد گردد. بیمه حوادث پاسخی به مشكلات ناشی از این حوادث است. به موجب این بیمه نامه افراد در طول مدت ۲۴ ساعت شبانه روز در تمام نقاط جهان در مقابل حوادث بیمه میباشند .

● بیمه درمانی

بیمه درمانی نیز یكی دیگر از رشته های بیمه اشخاص بوده كه به صورت گروهی صادر می گردد . تعهدات اصلی شركت در این زمینه عبارت است از جبران هزینه های بستری شدن در بیمارستان و پرداخت هزینه های جراحی بیمارستانی بر اساس شرایط مورد تعهد در بیمه نامه تا سقف پیش بینی شده در بیمه نامه.

با صدور این بیمه نامه افراد بدون پرداخت هزینه در بیمارستانهای طرف قرارداد با بیمه آسیا بستری شده و مورد معالجه قرار می گیرند.

●● بیمه های اتومبیل

● بیمه شخص ثالث

براساس قانون " بیمه اجباری شخص ثالث" كلیه دارندگان وسایل نقلیه موتوری زمینی موظفند مسئولیت خود را در مقابل جبران خسارتهای وارده به اشخاص ثالث ، نزد یكی از شركت های بیمه داخلی بیمه كنند . بیمه اتومبیل از زمان تصویب قانون بیمه اجباری شخص ثالث و از فروردین ماه ۱۳۴۸ در كشـور به مردم معرفی شد و از آن تاریخ تا كنون هر قدر میزان تولید یا ورود خود رو به كشور گسترش یافته است ، بیمه اتومبیل هم فراگیر تر شده و آحاد مردم ضرورت داشتن این پوشش بیمه ای را بیشتر احساس كرده اند .

● بیمه نامه مسئولیت مدنی اتومبیل

بیمه مسئولیت مدنی دارندگان وسیله نقلیه موتوری زمینی كلیه حوادث مندرج در قانون بیمه شخص ثالث اجباری را كه موجب زیان مالی و جانی اشخاص ثالث گردد تحت پوشش قرار داده و به صورت اجباری ( قانونی ) و مازاد اختیاری به بیمه گزاران ارائه می گردد.

● بیمه نامه بدنه اتومبیل

در این نوع بیمه نامه، اتومبیل بیمه شده در مقابل خطر اتومبیل بیمه شــده در مقابل خطرات سرقت كلــی، آتش سوزی، انفجار و تصادف تحت پوشش قرار گرفته و خسارات جزئی و كلی وارد به اتومبیل بیمه شده اعم از دستمزد تعمیرات و ارزش لوازم به قیمت روز حادثه پرداخت می شود. در اتومبیل های سواری شخصی پلاك سفید باالحاقیه مجزا و پرداخت حق بیمه اضافی می توان علاوه بر پوشش های فوق، اتومبیل بیمه شده را در مقابل خطر سرقت جزئی قطعات اصلی و اضافی بیمه نمود وباالحاقیه دیگری نیز می توان در مدت تعمیرات اتومبیل به علت تصادف و آتش سوزی روزانه تا مبلغ روزی دو هزار تومان (حداكثر ۳۰ روز در سال) به عنوان هزینه ایاب و ذهاب از شركت بیمه آسیا دریافت داشت.

● بیمه نامه حوادث سرنشین

یكی دیگر از پوشش های بیمه ای اتومبیل است كه در آن بیمه گر تعهد می نماید غرامت صدمات بدنی (فوت، نقص عضو و هزینه معالجات پزشكی) سرنشینان وسیله نقلیه بیمه شده اعم از راننده و مسافر را كه به علت حادثه اتومبیل بیمه شده ایجاد میگردد جبران نماید.

● بیمه های آتش سوزی

بیمه آتش سوزی شاید بعد از بیمه باربری یكی از قدیمی ترین رشته های بیمه باشد كه انسان برای حفظ اموال ودارایی خود از آن استفاده نموده است.

در ممالك بزرگ جهان هیچ دارایی و مالی بدون پوشش بیمه آتش سوزی وجود ندارد در موارد لزوم دارایی ها و اموال حتی در مقابل خطرات تبعی (جانبی) بیمه آتش سوزی نیز تحت پوشش قرار می گیرند . بدیهی است كه با گذشت زمان نیاز به بیمه آتش سوزی بیش از پیش احساس می شود و تمایل افراد برای تهیه این نوع پوشش بیمه ای تقاضای بیشتری را به دنبال دارد

● بیمه نامه های آتش سوزی غیر صنعتی

در بیمه آتش سوزی غیر صنعتی هر آنچه كه تحت عناوین انبار، صنعتی و مسكونی نمی توانند تحت پوشش بیمه قرار گیرند بیمه می شوند.

كلیه فروشگاه ها ، اماكن عمومی و خصوصی ، كارگاه های كوچك تولیدی و از این قبیل ، به عنوان موارد بیمه غیر صنعتی تلقی می گردند و در مقابل حق بیمه تعیین شده توسط تعرفه مصوب شورای عالی تحت پوشش بیمه ای قرار می گیرند.

در این بیمه نیز مشابه دیگر انواع ، مورد بیمه را می توان در مقابل خطرات اصلی "آتش سوزی، انفجار و صاعقه" و خطرات تبعی از قبیل " تركیدن لوله های آب ، سقوط هواپیما ، برخورد اجسام خارجی و " تحت پوشش قرار داد.

● بیمه نامه های آتش سوزی صنعتی

منظور از بیمه نامه های آتش سوزی صنعتی ، آن گروه از بیمه نامه هایی است كه صرفاً برای تحت پوشش قرار دادن واحـــدهای صنعتی توسط شركت های بیمه صادر می گردد. در بیمه نامه آتش سوزی صنعتی بیمه گزار می بایست مبالـــغ بیمه شـــده برابر با ارزش واقعی مال بیمه شده اظهار نماید تا بدین وسیله از بروز مشكلات در صورت وقوع حوادث و ایجاد خسارت پیشاپیش جلوگیری نماید.

● بیمه نامه های آتش سوزی انبارها

این نوع بیمه نامه معمولاً برای موجودی و ساختمان انبارهای عمومی و خصوصی صادر می گردد.در پاره ای از موارد برای انبارهای محدوده داخل كارخانه ها نیز پوشش بیمه ای انبارها ارائه می گردد. لازم به ذكر است كه در بیمه آتش سوزی ، انبارها نیز غیر از خطرات اصلی، آتش سوزی، انفجار و صاعقه، می توان خطرات تبعی از جمله سیل ، زلزله و طوفان و را نیز تحت پوشش بیمه ای قرار داد.

●● بیمه حمل و نقل كالا

● بیمه باربری

بیمه حمل و نقل كالا كه در كشور ما به به بیمه باربری مشهور است قدیمی ترین رشته بیمه بازرگانی است .در این نوع بیمه ، خسارت وارده به كالا در مسیر حمل كه در اثر وقوع خطرات بیمه شده حادث می شود جبران می گردد.

با توجه به این كه اشخاص ذیربط در معاملات بیمه المللی ( مثل خریدار ، فروشنده ، بانك ، شركت های حمل و نقل) دارای ملیت های مختلفی هستندو در هر یك از كشورهای اشخاص مذكور ، قوانین و مقررات خاصی حاكم می باشد، در اكثر كشورهای دنیا از شرایط یكسانی هنگام صدور بیمه نامه های باربری استفاده می شود. اولین بار در سال ۱۹۱۲ در بازار بیمه لندن شرایط متحدالشكل بیمه های باربری انتشار یافت. ( شرایطall risk-w.a - f.p.a) این شرایط چند بار اصلاح گردید، آخرین اصلاحات شرایط مذكور در سال ۱۹۶۳ انجام شد و همین شرایط تا پایان سال ۱۳۷۵ در شركت های بیمه كشور ما استفاده می گردید.

نظر به متن مبهم و پیچیده شرایط اخیر الذكر و تفسیرهای مختلف در خصوص خطرات تحت پوشش و استثنائات آن در سال ۱۹۸۲ شرایطa ، bو cدر بازار بیمه لندن منتشر گردید . كه به طور خلاصه توضیحاتی در خصوص خطرات تحت پوشش و استثنائات شرایط مذكور كه اكنون در كشور ما رایج است ذكر می گردد.

▪ شرایط c

در شایط cعمدتاً خطرات حادثه وسیله نقلیه ( مثل ، حریق ، غرق ، به گل نشستن ، تصادم ، واژگون شدن یا از ریل خارج شدن قطار و )تحت پوشش می باشد البته خسارت همگانی(general average)و هزینه های نجات (salvage) و خطر به دریا انداختن كالا (jettison)نیز در تعهد بیمه گرقرار دارد.

▪ شرایط b

در شرایطb علاوه بر خطرات تحت پوشش شرایط c خطرات زلزله ، آتشفشان ، صاعقه ، به دریا افتادن كالا از روی عرشه كشتی ، ورود آب دریا یا رودخانه به كشتی یا انبار كالا و تلف كلی هر بسته هنگام بارگیری یا تخلیه كشتی نیز بیمه می باشد.

▪ شرایط a

در شرایط aكلیه خطرات به جز مواردی كه صراحتاً در استثنائات ذكر شده است بیمه می باشد.

استثنائات شــرایط جدید اكثراً همان مواردی است كه در شرایط قدیم نــیز درج گردیده بود مثل عمد بیمه گزار، عیب ذاتی، خسارات ناشی از طبیعت كالا ، تأخیر خطرات جنك، شورش، بلوا، اعتصاب .

ایران مسعود پزشکیان دولت چهاردهم پزشکیان مجلس شورای اسلامی محمدرضا عارف دولت مجلس کابینه دولت چهاردهم اسماعیل هنیه کابینه پزشکیان محمدجواد ظریف

پیاده روی اربعین تهران عراق پلیس تصادف هواشناسی شهرداری تهران سرقت بازنشستگان قتل آموزش و پرورش دستگیری

ایران خودرو خودرو وام قیمت طلا قیمت دلار قیمت خودرو بانک مرکزی برق بازار خودرو بورس بازار سرمایه قیمت سکه

میراث فرهنگی میدان آزادی سینما رهبر انقلاب بیتا فرهی وزارت فرهنگ و ارشاد اسلامی سینمای ایران تلویزیون کتاب تئاتر موسیقی

وزارت علوم تحقیقات و فناوری آزمون

رژیم صهیونیستی غزه روسیه حماس آمریکا فلسطین جنگ غزه اوکراین حزب الله لبنان دونالد ترامپ طوفان الاقصی ترکیه

پرسپولیس فوتبال ذوب آهن لیگ برتر استقلال لیگ برتر ایران المپیک المپیک 2024 پاریس رئال مادرید لیگ برتر فوتبال ایران مهدی تاج باشگاه پرسپولیس

هوش مصنوعی فناوری سامسونگ ایلان ماسک گوگل تلگرام گوشی ستار هاشمی مریخ روزنامه

فشار خون آلزایمر رژیم غذایی مغز دیابت چاقی افسردگی سلامت پوست